Citi: Индия начнет скупать доллары для резервов при укреплении рупии

Компаниям из сферы кибербезопасности приходилось нелегко в последние месяцы в условиях масштабных распродаж акций технологического сектора, поводом для которых послужили опасения по поводу планируемого ужесточения денежно-кредитной политики ФРС.

Тем не менее, этому сильно пострадавшему сегменту рынка удалось несколько восстановиться. Интерес к акциям компаний из этого сегмента сильно возрос после хакерской атаки на сайты украинского правительства, а также нескольких финансовых организаций страны перед началом военной операции России.

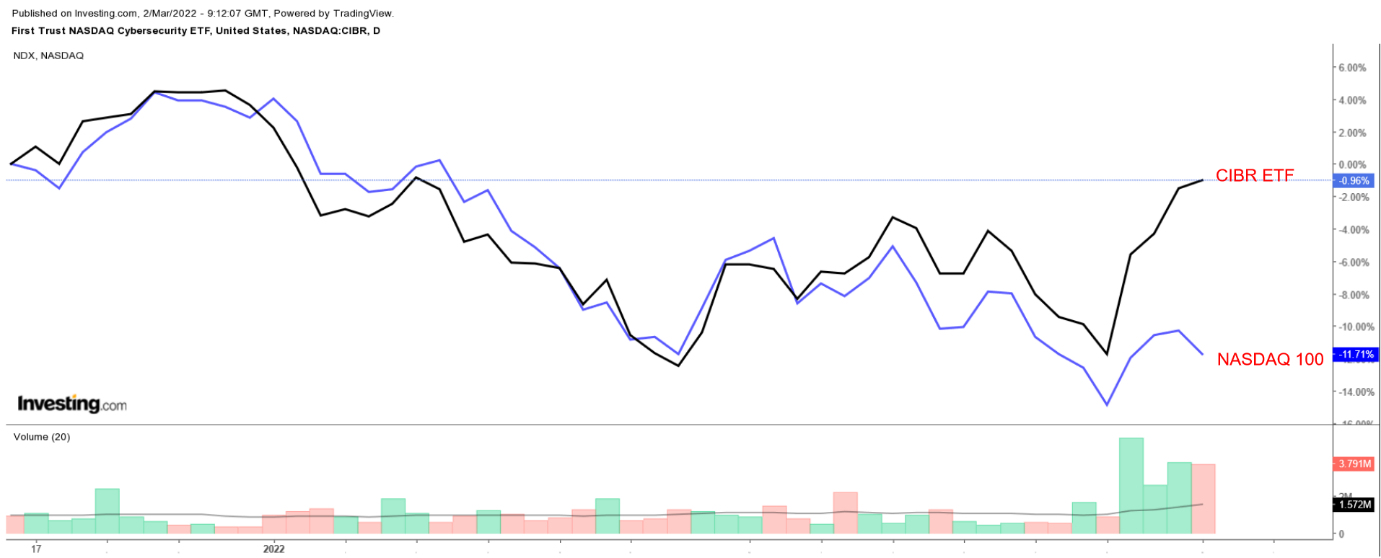

Восходящую динамику сектора удобно проследить по биржевому фонду First Trust NASDAQ Cybersecurity ETF (NASDAQ:CIBR). Хотя с начала года этот ETF потерял 4,4%, он существенно обгоняет индекс NASDAQ 100, потерявший за этот же период 14,2%.

Эскалация российско-украинского конфликта продолжается. Америка и ее европейские союзники ввели в отношении России целый ряд серьезных экономических санкций, так что угроза новых кибератак усиливается.

С учетом повышенного внимания к подобным атакам и уязвимости к ним, ниже мы приводим подборку из трех лидеров сферы кибербезопасности, к которым следует присмотреться сейчас, когда интенсификация противостояния в киберпространстве стимулирует спрос на инновационные решения.

1. CrowdStrike Holdings

- Динамика с начала года: -3,5%

- Рыночная капитализация: $45,3 миллиарда

CrowdStrike Holdings Inc. (NASDAQ:CRWD) — признанный лидер среди поставщиков облачных решений в сфере кибербезопасности. Компания поставляет системы защиты сервисов и конечных устройств, передовые инструменты киберразведки и сервисы реагирования на кибератаки последнего поколения.

Эта техкомпания, похоже, станет одним из главных бенефициаров ожидаемого скачка расходов на кибербезопасность среди корпораций и мировых правительств в ответ на цифровые угрозы в сложившейся геополитической обстановке.

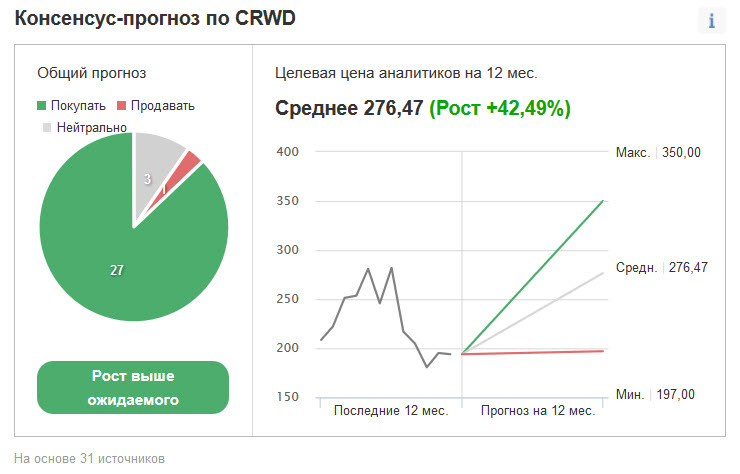

Что неудивительно, 27 из 31 аналитика, опрошенного Investing.com, с оптимизмом оценивают перспективы акций CrowdStrike, прогнозируя рост в следующие 12 месяцев почти на 40% до $276,47.

Источник: Investing.com

Среди клиентов CrowdStrike — почти половина компаний из списка Fortune 100. В последнее время акции компании столкнулись с турбулентностью на фоне кардинального пересмотра оценок в перегретом технологическом секторе. После роста до рекордного максимума $298,48 в ноябре 2021 года, на торгах 24 января акции CrowdStrike обвалились до минимума $150,02.

С тех пор бумаги восстановили часть потерь, закрывшись во вторник по $197,64, правда они все еще примерно на 34% отстают от недавнего рекордного пика. За истекший период 2022 года бумаги подешевели на 3,5%. Исходя из текущей цены акций, рыночная капитализация компании составляет $45,3 миллиарда.

В среду, 9 марта, после закрытия регулярной торговой сессии в США, состоится публикация отчета CrowdStrike за четвертый квартал. Согласно консенсус-прогнозу, прибыль на акцию составит $0,20, увеличившись на 53,8% по сравнению с сопоставимым периодом прошлого года. Выручка прогнозируется на уровне $410,9 миллиона, что означает рост на 55% г/г.

2. Okta

- Динамика с начала года: -17,8%

- Рыночная капитализация: $28,6 миллиарда

Компания Okta, Inc. (NASDAQ:OKTA), признанный лидер в быстрорастущем сегменте управления идентификацией и доступом, помогает бизнесу и организациям во всем мире управлять процессом авторизации пользователей и обеспечивать его безопасность. Okta поставляет облачное программное обеспечение, с помощью которого компании управляют авторизацией пользователей в приложениях, а разработчики встраивают системы контроля идентификации в приложения, сайты, веб-сервисы и устройства.

Okta, как нам кажется, — это надежный выбор для инвесторов с прицелом на будущее, учитывая ожидаемый скачок спроса на продукты и инструменты компании на фоне возросших киберугроз из-за российско-украинского кризиса.

После скачка во время пандемии COVID-19, произошедшего благодаря высокому спросу, с начала текущего года акции Okta подешевели почти на 18% из-за угасания интереса к быстрорастущим техакциям с заоблачными оценками.

Сессию вторника акции Okta завершили на отметке $184,14, что примерно на 37% ниже рекордного пика $294,00, зафиксированного в феврале 2021 года. Рыночная капитализация компании достигает $28,6 миллиарда.

Okta опубликует свои результаты за четвертый квартал в среду, 2 марта, после закрытия регулярной торговой сессии в США. Прибыль и выручка за предыдущий квартал превысили прогнозы (отчет был опубликован в начале декабря).

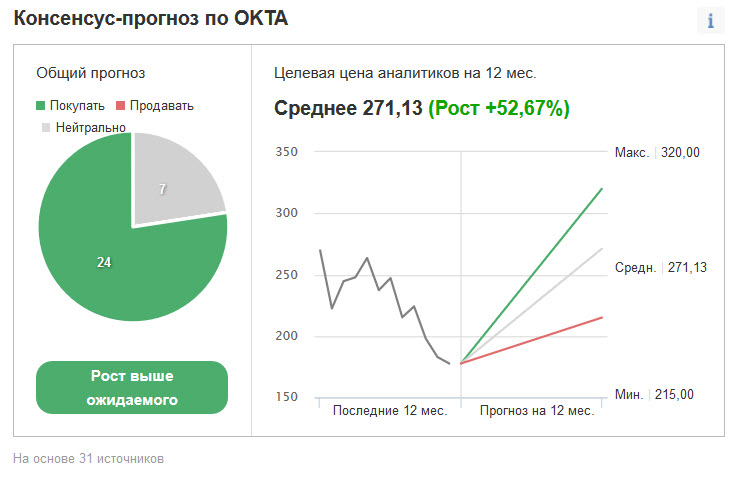

Из 31 аналитика, опрошенного Investing.com, 24 рекомендуют акции Okta к покупке, при этом их оценки подразумевают потенциал роста на 47% с текущих уровней, до $271,13.

Источник: Investing.com

3. SentinelOne

- Динамика с начала года: -16,8%

- Рыночная капитализация: $11,7 миллиарда

SentinelOne Inc (NYSE:S) тоже суждено опережать рынок в ближайшие месяцы благодаря росту расходов в сфере кибербезопасности из-за резко участившихся хакерских атак. В июне 2021 года эта компания провела самое дорогое IPO в истории сектора кибербезопасности.

Передовое программное обеспечение SentinelOne опирается на машинное обучение для выявления вредоносных программ на ноутбуках, мобильных телефонах и других конечных устройствах с доступом к корпоративным сетям.

Эта компания заработала себе имя, когда в декабре 2020 года помогла защитить своих клиентов, в том числе AT&T (NYSE:T) и JetBlue Airways (NASDAQ:JBLU), от массированной атаки, начавшейся с поставщика программного обеспечения для управления сетями SolarWinds (NYSE:SWI).

После впечатляющего ралли вслед за IPO, начало 2022 года акции SentinelOne провели не самым удачным образом. На прошлой неделе бумаги опустились ниже цены IPO $35,00 впервые за свою непродолжительную биржевую историю.

Акции достигли рекордного минимума $31,83 на торгах 24 февраля, сессию вторника они завершили на отметке $42,02. Исходя из текущих уровней, рыночная капитализация SentinelOne достигает $11,7 миллиарда. С начала 2022 года акции подешевели примерно на 17% и сейчас торгуются на 46,5% ниже рекордного пика $78,53, зафиксированного в ноябре.

Во вторник, 15 марта, после закрытия регулярных торгов SentinelOne в третий раз опубликует квартальные результаты в ранге публичной компании. Поэтому сопоставления с прошлым годом не будет. Согласно консенсус-прогнозу, компания отчитается об убытке $0,18 на акцию; выручка ожидается на уровне $60,7 миллиона.

После публикации предыдущего квартального отчета в начале декабря акции SentinelOne сильно упали, хотя и EPS, и выручка превысили ожидания. Бумаги пали жертвой общей волны распродаж в акциях софтверных компаний с высокими оценками, особенно среди неприбыльных эмитентов с завышенными мультипликаторами P/E.

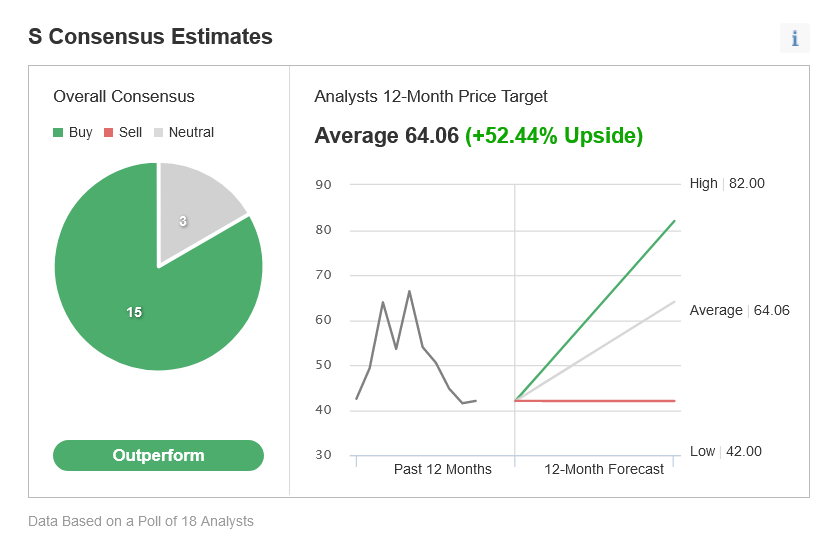

Согласно опросу Investing.com, усредненная целевая цена акций SentinelOne составляет порядка $64,00, что означает потенциал роста примерно на 52% с текущих уровней в течение следующих 12 месяцев.

Источник: Investing.com