Акции Лензолота обвалились на 15%

- Акции гиганта индустрии видеоигр Activision Blizzard с начала 2022 года выросли примерно на 19% и достигли отметки $80;

- 18 января Microsoft объявила о намерении приобрести ATVI по 95 долларов за акцию и сейчас ожидает одобрения регулирующих органов;

- Инвесторы, которые считают, что сделка будет успешно завершена, могут подумать о покупке акций ATVI или других компаний данного сегмента.

Последние 12 месяцев акции разработчика и издателя видеоигр Activision Blizzard (NASDAQ:ATVI) катались на «американских горках». 16 февраля 2021 года бумаги ATVI достигли рекордного пика в $104,53, но уже к началу декабря опустились на 45% до 56,40 доллара.

Затем, 18 января 2022 года, компания Microsoft (NASDAQ:MSFT) завила о готовности «приобрести Activision Blizzard за наличные по 95 долларов за акцию в рамках сделки на сумму в 68,7 миллиарда долларов». К радости акционеров, в тот же день акции ATVI достигли внутридневного максимума в $86,90.

Однако с тех пор бумаги оказались под давлением, отражая опасения в отношении того, что «сделка может попасть в перекрестье прицелов регулирующих органов». В пятницу акции закрылись на отметке $79,25. Уолл-стрит обеспокоена отсутствием информации о позиции антимонопольных органов США и других стран. Отсюда вытекает краткосрочная слабость ATVI.

Бумаги должны прибавить примерно 20%, чтобы достичь цены сделки в 95 долларов.

Сейчас инвесторы задаются вопросом о рациональности покупки акций ATVI в надежде на их рост, подпитываемый готовящейся сделкой. Сегодня мы рассмотрим ряд стратегий, которые подойдут для текущей ситуации.

Перспективы акций ATVI

Согласно свежим прогнозам, к 2027 году объем игровой индустрии вырастет с прошлогодних 173 миллиардов до 315 миллиардов долларов при среднегодовом темпе роста более чем в 9,5%.

Калифорнийская Activision Blizzard собрала впечатляющее портфолио. Ей принадлежат такие франшизы, как Call of Duty, Diablo, World of Warcraft, StarCraft, Pet Rescue и другие. С рыночной капитализацией примерно в 61,7 миллиарда долларов она является одним из крупнейших игроков сферы интерактивных развлечений.

3 февраля Activision Blizzard опубликовала финансовый отчет за четвертый квартал. Выручка составила 2,16 миллиарда долларов, а прибыль на акцию не по GAAP — 1,01 доллара (тогда как еще год назад показатель равнялся 76 центам). Наконец, среднее количество активных ежемесячных пользователей (MAU) составило 371 миллион.

В сопроводительном заявлении генеральный директор Бобби Котик отметил:

«Глядя в будущее, масштабы и ресурсы Microsoft помогут нам лучше подготовиться к развитию существующих и запуску новых франшиз, а также раскрытию потенциала богатой библиотеки игр, которую мы собрали за 40 лет».

Если сделка с Activision Blizzard состоится, Microsoft станет третьей по величине игровой компанией в мире (после китайской Tencent (HK:0700; OTC:TCEHY) и японской Sony (T:6758; NYSE:SONY)). Этот шаг Microsoft отчасти обусловлен желанием технологического гиганта занять лидирующую позицию на рынке метавселенной, объем которого к 2027 году может достичь 600 миллиардов долларов. Одним из ключевых элементов этого перехода к смешанной реальности станут видеоигры.

Microsoft намерена завершить приобретение в текущем финансовом году, который завершается 30 июня 2023 года. Тем не менее, мнения экспертов Уолл-стрит в отношении судьбы сделки разделились. На этом фоне акции ATVI просели ниже 80 долларов.

Мы полагаем, что в отсутствие каких-либо негативных новостей о судьбе сделки акции ATVI проведут ближайшие недели в боковом тренде. Тем не менее, мы верим в способность Microsoft преодолеть все препятствия и купить Activision Blizzard уже в ближайшие несколько месяцев.

Стратегии инвестирования в игровую индустрию

«Быки», которые верят в успешное завершение сделки и рост акций ATVI до предложенных Microsoft 95 долларов, могут рассмотреть возможность покупки бумаг на текущих уровнях.

Альтернативным подходом может стать инвестирование в биржевые фонды (ETF), компонентом которых является ATVI, например:

- ProShares On-Demand ETF (NYSE:OND);

- VanEck Video Gaming and eSports ETF (NASDAQ:ESPO);

- First Trust S-Network Streaming & Gaming ETF (NYSE:BNGE);

- Invesco S&P 500 Equal Weight Communication Services ETF (NYSE:EWCO);

- Innovator Loup Frontier Tech ETF (NYSE:LOUP).

Наконец, многие аналитики отмечают возможность скорого поглощения других компаний сегмента видеоигр, что укрепит как их бумаги, так и всю отрасль в целом. В результате инвесторам следует обратить внимание на конкурентов ATVI, включая Electronic Arts (NASDAQ:EA).

Тем, кто верит в способность EA и дальше зарабатывать деньги за счет ее портфеля видеоигр, мы рекомендуем рассмотреть стратегию «бычьего спреда». С начала года акции EA выросли на 4,4%, однако за последние 12 месяцев они просели на 2,5%.

Как и акции ATVI, бумаги Electronic Arts достигли рекордного пика в $148,98 доллара почти год назад, в феврале 2021 года. Сейчас они стоят $137,71.

Понятно, что долгосрочные акционеры EA надеются на скорое тестирование этого максимума.

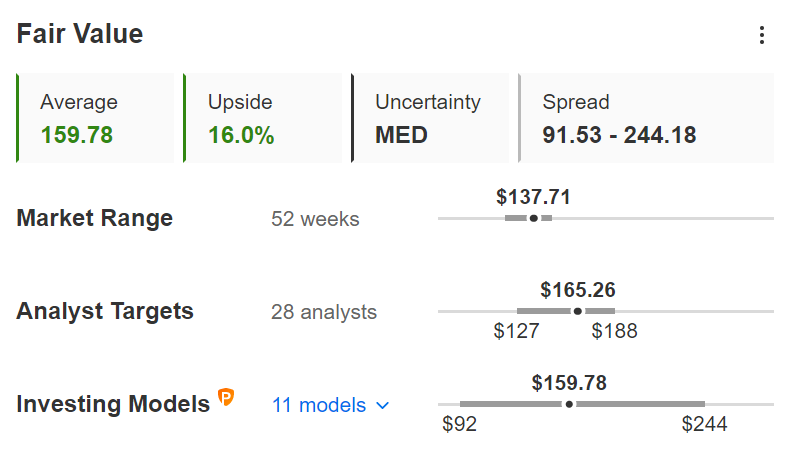

Источник: InvestingPro

Ряд моделей инструмента InvestingPro (включая те, которые учитывают коэффициенты P/E и P/S, а также терминальную стоимость) оценивают справедливую стоимость акций EA в 159,78 доллара, что предполагает наличие потенциала роста на 16%.

Опытные трейдеры могут обратиться к стратегии «бычьего» колл-спреда. Однако тот факт, что данный механизм задействует опционы, делает его неподходящим для большинства индивидуальных инвесторов.

«Бычий» колл-спред на акции EA

Данная стратегия требует от трейдера параллельного удержания двух встречных позиций по опционам колл с разными ценами страйк на одну дату экспирации.

Трейдер рассчитывает на рост акций EA, однако прогнозы предполагают умеренный рост стоимости.

Также отметим, что колл-спред ограничивает как убытки, так и потенциальную прибыль. Чистая стоимость (или чистый дебет) спреда представляет собой максимально возможный убыток по сделке.

Реализация стратегии на текущих уровнях предполагает покупку опциона колл с ценой страйк в $140 на 17 июня за 9,50 долларов и продажу опциона на туже дату с ценой исполнения в $150 за 5,60 долларов.

Этот спред обойдется инвестору примерно в 390 долларов, поскольку контракт включает в себя 100 акций EA.

Следует отметить, что трейдер может потерять эту сумму в случае, если оба опциона истекут «без денег», т.е. если акции на момент экспирации будут торговаться ниже 140 долларов.

Для расчета максимальной прибыли мы должны вычесть уплаченную премию из разницы цен страйк, а затем умножить на 100. В нашем примере: (10–3,90) х 100 = 610 долларов.

Трейдер получит эту прибыль, если акции EA будут торговаться выше цены страйк проданного опциона-колл (или 150 долларов для нашего примера).

Подведем итог

Неопределенность в отношении позиции регулирующих органов касательно сделки Microsoft и Activision Blizzard привела к тому, что акции ATVI торгуются существенно ниже предложенных Microsoft 95 долларов. Инвесторы, которые верят в успешное завершение сделки, могут рассмотреть возможность покупки бумаг ATVI напрямую либо посредством ETF.

В качестве альтернативы они могут обратиться к торговле опционами на акции конкурента Activision Blizzard в лице Electronic Arts.