Вчера я отмечал, что AUDUSD игнорировала «голубиное» заседание РБА во вторник, и что австралийский доллар, похоже, коррелировал с риск-аппетитом, а не с влиянием заседания и вчерашней речи главы ЦБ Лоу на доходность коротких позиций австралийского доллара, которая резко упала на этой неделе. Возможно, некоторые инвесторы в австралийский доллар имеют право придерживаться мнения о том, что РБА в конечном итоге пойдет по пути ФРС и других регуляторов. В конце концов, РБА в значительной степени потерял доверие инвесторов из-за того, что в конце прошлого года ему пришлось отказаться от своей политики контроля над кривой доходности. Но несоответствие между силой австралийского доллара и его падающей доходностью наводит меня на мысль, что мы имеем простой случай межрыночной корреляции этой валюты и риск-аппетита, и, если последний прекратит расти, австралийский доллар может рухнуть вместе с ним. Если нет, то драйвером для поддержания текущих уровней AUDUSD и выше, вероятно, должно стать быстрое падение доходности коротких позиций в США, но это маловероятно, так как мы находимся еще в слишком ранней стадии цикла.

В любом случае, техническая ситуация имеет решающее значение для AUDUSD, акций и EURUSD перед остальными важными событиями недели. Первым из них является сегодняшний индекс изменения занятости ADP, который, как ожидается, продемонстрирует самый низкий рост заработной платы почти за год. Однако это скорее похоже на преждевременные выводы, так как Белый дом и Харкер из ФРБ Филадельфии в своих вчерашних выступлениях предположили, что пятничный официальный отчет о занятости за январь будет слабым. Судя по всему, по крайней мере, по официальным данным NFP, больничные из-за omicron-варианта Covid могут быть зарегистрированы как отрицательный ФОТ, поэтому в пятницу мы можем увидеть явно отрицательные данные в NFP. Это может быть компенсировано неожиданно более высоким ростом прибыли, но давайте посмотрим, как рынок воспримет эти данные.

Вышедшая сегодня оценка индекса потребительских цен в ЕС за январь сильно удивила инвесторов и привела к росту, поскольку общая прибыль значилась на уровне +0,3% против ожидаемых -0,4% в месячном исчислении и +5,1% в годовом исчислении против ожидаемых 4,4% и 5,0% в декабре. Это подтолкнуло EURUSD к подъему до 1,1300. Может ли рынок относиться к EURUSD, как к AUDUSD в связи с завтрашним заседанием ЕЦБ, т. е. игнорировать даже то, что ЕЦБ сохраняет выжидательную позицию, по крайней мере, до мартовских экономических прогнозов и т. д., а также повышает ставки по EURUSD и создает предпосылки для полного разворота после недавней распродажи? Как и в случае с AUDUSD, я бы сказал, что это вероятно только в том случае, если риск-аппетит продолжит стремительно расти, обеспечивая полный разворот после недавнего падения. Если ЕЦБ откажется от своего прогноза и откроет окно для повышения ставок, евро, скорее всего, не потребуется особой поддержки с точки зрения риск-аппетита.

График: AUDUSD

AUDUSD обвалилась примерно с половины максимумов конца прошлого года до минимумов ниже критической области 0,7000. В краткосрочной перспективе, учитывая негативное влияние «голубиного» РБА на ставки австралийского доллара, подрывающее привлекательность валюты на фронте спреда доходности, краткосрочный прогноз австралийского доллара будет тесно коррелировать с направлением риск-аппетита, которое, вероятно, послужило главным источником вдохновения для движения от минимумов. Завтрашнее заседание ЕЦБ также может изменить ситуацию с долларом США, если будет видно сближение политики ЕЦБ и ФРС. Технически, паре все еще нужно подняться в зону 0.7200-50, чтобы подготовиться к более решительному развороту – это очень важная зона; ситуацию станет более понятной на закрытии в пятницу.

Многие валюты развивающихся стран наслаждались недавним ростом риск-аппетита и особенно стабильностью длинных доходностей в США. Вчера я говорил о рубле, восстановление которого продолжается, пока США продолжают выставлять Россию в дурном свете. Сегодня стоит обратить внимание на бразильский реал в преддверии очередного объявления ставки ЦБ Бразилии сегодня поздно вечером, когда центральный банк, как ожидается, снизит ее еще на 150 базисных пунктов – до 10,75%. Это та процентная ставка, в которую можно поверить, к тому же, с повышением реала на несколько процентов с начала года. Ассортимент сырьевых товаров из Бразилии (в частности, железная руда, кофе и соевые бобы) выглядит очень благоприятно. Однако следим за переходом к менее «ястребиному» прогнозу, когда BRL решительно стабилизировался. И, прежде чем слишком сильно впечатлиться уровнем номинальной ставки, нам нужно помнить о реальной доходности для Бразилии: инфляция также должна продолжать падать — по состоянию на декабрь до 17,7% в годовом исчислении с пика в 36,5% в мае прошлого года.

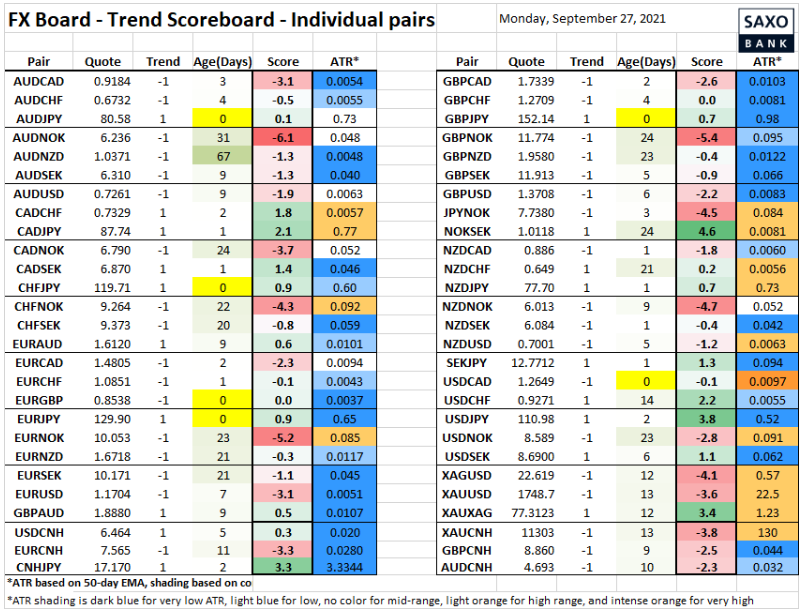

Таблица: показатели силы и изменения трендов в валютах G10 и юане

Чувствительная к риску SEK резко восстановилась, но общие показатели тренда, в целом, слабые, так как большинство основных событий в последнее время означали возврат к отскоку риск-аппетита — и ключевой момент, как мы уже отмечали, заключается в том, чтобы понять, продолжаем ли мы расти вверх или рисковать еще одна неудачей для дальнейшего развития. Обратите внимание, что юань сильно упал за последние пять дней.

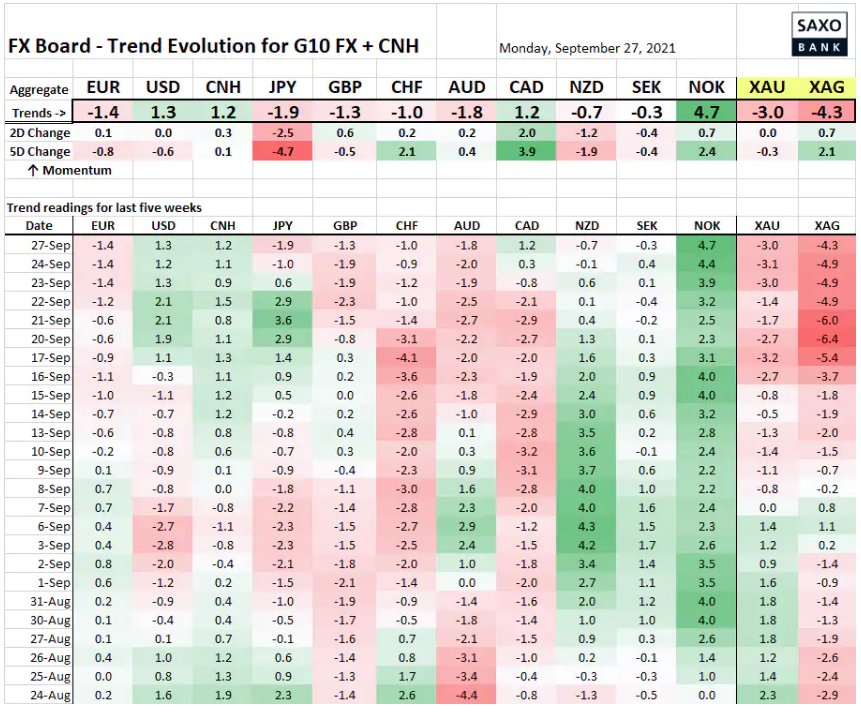

Таблица: Данные трендов по отдельным валютным парам

По остальным парам любопытно будет посмотреть, пойдет ли доллар вниз и увидим ли мы, как его кроссы перейдут в «медвежий» тренд. Сегодня лидируют GBPUSD и USDNOK.