Мосбиржа готовится запустить торги криптовалютами

Главные темы на валютном рынке: является ли отсутствие свежей агрессивности FOMC переходом от «ястребиной» к «голубиной» политике?

Доллар США сохранил несколько вялую динамику, несмотря на довольно заметный всплеск волатильности на рынке активов, который, как можно было ожидать, окажет большую поддержку валюте. Доллар США может двигаться в двух направлениях одновременно – в сторону понижения, поскольку рынок превысил ожидания по ставке ФРС (ожидаемая ставка в конце этого года снизилась примерно на десять базисных пунктов по сравнению с пиком на прошлой неделе), в то время как это компенсируется его статусом безопасного актива. Как мы обсуждали сегодня утром в подкасте Saxo Market Call, большая часть волатильности на рынках активов может быть связана с розничными потоками, поскольку другие важные индикаторы финансовых условий, такие как корпоративные кредитные спреды, показали лишь скромное ухудшение. Иными словами, был ли в последнее время как следует протестирован статус доллара как безопасного актива?

Рынок ожидает, что ФРС сегодня избежит «ястребиных» сюрпризов и, возможно, даже немного двинется в сторону большей осторожности. Я думаю, что такие шаги крайне неуместны, если они, конечно, вообще будут. Я подозреваю, что ФРС сделает все возможное, чтобы оставаться в курсе всей повестки: что регулятор полон решимости опережать кривую инфляции, в то время как самое мягкое, что он может сделать, это избегать любых сигналов по вопросу количественного ужесточения. Как в вопросах количественного ужесточения, так и в балансовом отчете, у ФРС есть шанс удивить «ястребиными» решениями сильнее всего, будь то в заявлении о денежно-кредитной политике или на пресс-конференции Пауэлла. В частности, тот факт, что ФРС просто сводит к нулю покупки сразу после этого заседания, вместо того, чтобы продолжать ориентироваться на прекращение покупок только к середине марта, будет рассматриваться как сигнал о том, что ФРС хочет в конечном итоге начать сокращать свой баланс или развертывать количественное ужесточение сразу после повышения ставок на мартовском заседании, пусть и других свидетельств, кроме заявлений нескольких чиновников ФРС, нет.

Вкратце: с тактической точки зрения баланс рисков на заседании FOMC указывает на рост доллара США, при условии того, что ФРС значительно замедлит свое «ястребиное» движение.

График: USDCAD

Любопытная проверка ждет сегодня USDCAD, так как и Банк Канады, и FOMC собираются сегодня объявить ставки, при этом большинство ожидает, что Банк Канады повысит ставки на 25 базисных пунктов и начнет цикл повышения перед собранием ФРС США в марте. Спреды форвардной доходности для США и Канады находились в узком диапазоне более месяца, в то время как USDCAD поднялась с недавних минимумов из-за бурного приступа неприятия риска и недавней консолидации цен на нефть. Движение цены на графике ясно показывает, что область 1,2500 имеет большое значение после того, как многочисленные внутридневные попытки прорваться ниже были отвергнуты. Это также положение 200-дневной скользящей средней. Если рынок решит, что ФРС «сжалится» после объявления ставки FOMC и повышения ставки Банком Канады (я, как и большинство, ожиданию повышения) и даст скорее «ястребиный» прогноз, пара может быть настроена на значительный прорыв ниже, если уровень 1,2500 уровень будет пройдет на завтрашнем дневном закрытии. Между тем, более осторожные прогнозы Банка Канады с повышением или без повышения, а также действия ФРС, которые держат рынок под давлением «ястребиных» сюрпризов, могут удержать пару в текущем диапазоне.

AUDNZD прорвался выше 1,0700 этим утром после недавней длительной и жесткой консолидации по ряду причин: на фоне укрепления доверия в области 1,0600, в результате более сильного, чем ожидалось, квартального отчета по индексу потребительских цен и интереса рынка к китайским стимулам, а также поскольку цены на железную руду выросли в последние недели. На графике можно наблюдать возможности для 1.1000, если мы избежим новых сильных отрицательных событий по AUD или положительных катализаторов по NZD. Сегодня вечером черед Новой Зеландии публиковать собственный индекс потребительских цен за четвертый квартал, который ожидается на уровне +1,3% в квартальном исчислении и +5,7% в годовом исчислении — более высокий потенциал роста, что удивляет по сравнению с Австралией. AUDNZD не получает никакого стимула от спредов доходности, которые никуда не делись за последние два месяца, но будет интересно, если РБА, наконец, будет вынужден занять более «ястребиную» позицию на заседании 1 февраля (в следующий вторник).

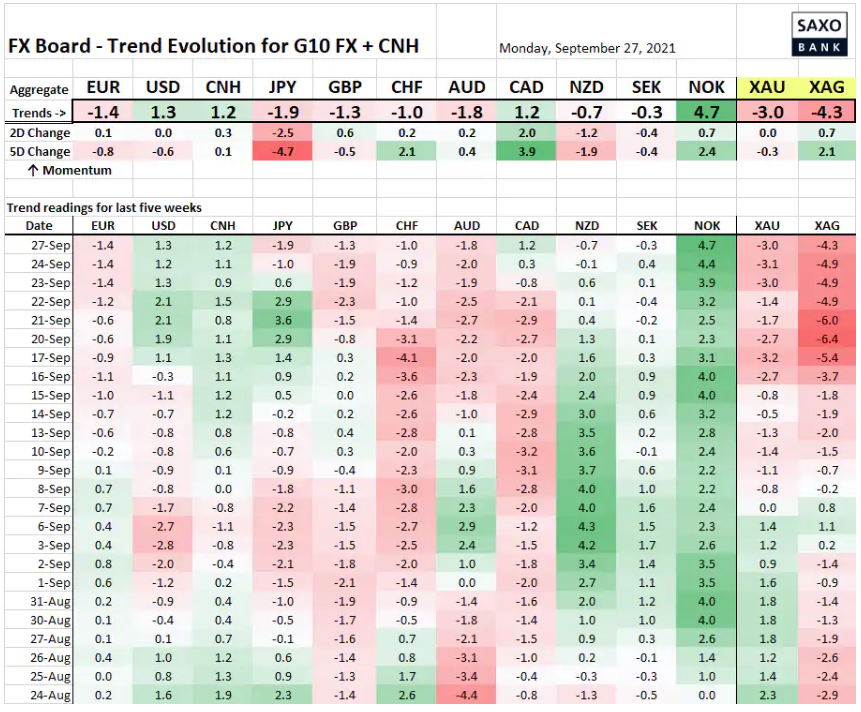

Таблица: Показатели силы и изменения трендов в валютах G10 и юане

По-прежнему выделяется сильная политика Китая в отношении юаня, в то время как увеличение позднего укрепления иены, вероятно, потребует дальнейшего снижения риск-аппетита и продления недавнего ралли в суверенных безопасных облигациях. В прогнозе на первый квартал я отметил, что дивергенция JPY-CNY в этом году достигла самого высокого уровня с 2015 года, незадолго до того, как Китай объявил о серьезном изменении режима обменного курса. В других валютах: NZD и SEK показывают слабость из-за низкого риск-аппетита.

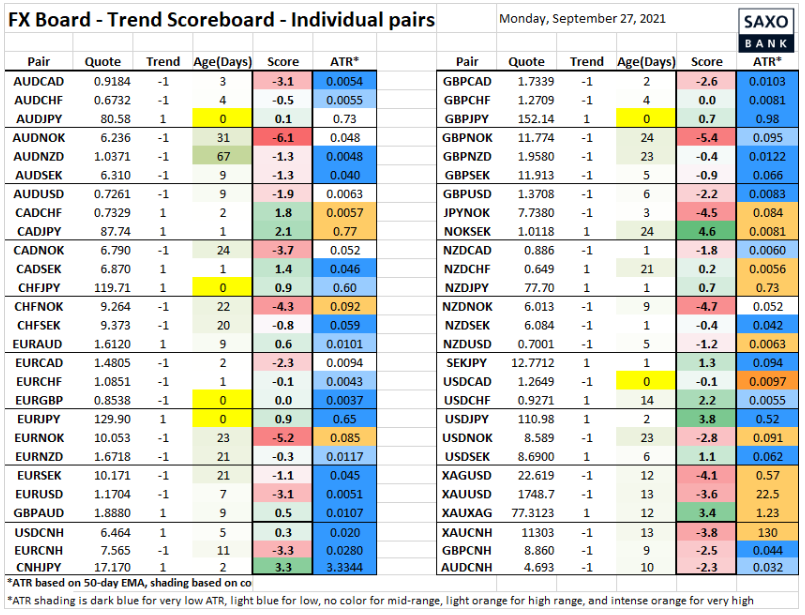

Таблица: Данные трендов по отдельным валютным парам

Интересно наблюдать за USDCHF, пытающейся развернуться в плюс — это пара, которая отказывается и падать, и расти в течение многих месяцев. В других парах мы смотрим на новые события для доллара США после заседания FOMC, поскольку здесь слишком рано говорить об общем направлении движения доллара. Следим за состоянием USDCAD и EURNOK в течение нескольких ближайших сессий по ценам на нефть, а также в связи с текущими техническими факторами и заседанием Банка Канады.