Цена золота растет на фоне ралли драгоценных металлов

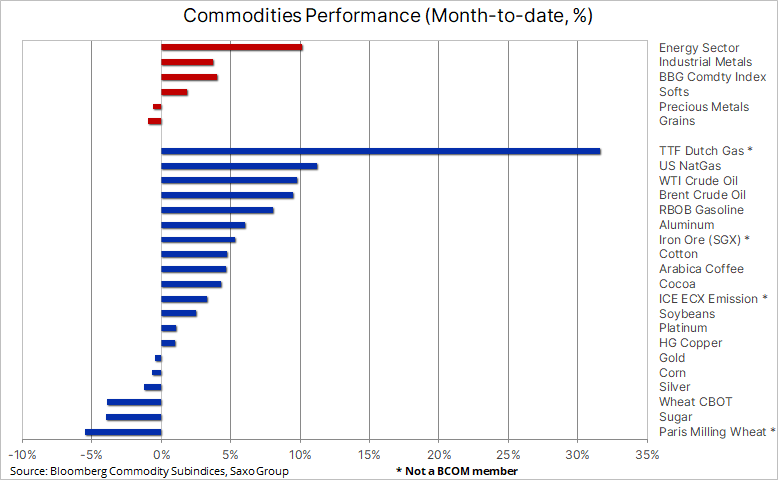

На этой неделе сырьевые товары продолжили ралли: общий индекс Bloomberg Commodity в этом месяце вырос на 4,1%, а индекс SP GSCI – на 5%. С начала года энергетический сектор был в центре внимания: меньшее, чем ожидалось, предложение привело к росту сырой нефти почти на 10%, а на рынке природного газа, как в США, так и особенно в Европе наблюдаются экстремальные американские горки.

На макроэкономическом фронте сырьевой сектор получил дополнительный импульс от ослабления доллара и снижения доходности облигаций после того, как данные показали, что потребительские цены в США в декабре достигли сорокалетнего максимума в 7%. В Китае, напротив, индекс потребительских цен снизился, и вместе со слабыми данными по кредитованию это повысило вероятность того, что китайское правительство ускорит темпы реализации некоторых из 102 крупных проектов, намеченных в плане развития на 2021-25 годы. Многие из них потребуют использования промышленных металлов в том или ином виде, поскольку они направлены на обеспечение энергетической безопасности, предоставление доступного жилья, развитие инфраструктуры и логистики.

Сектор промышленных металлов подскочил до трехмесячного максимума из-за перспективы быстрого сокращения запасов, перебоев с поставками и упомянутой перспективы стимулирования со стороны Китая, повышающего потенциал для возобновления роста. Никель лидировал, достигнув десятилетнего максимума из-за опасений, что Индонезия, крупнейший в мире поставщик, введет экспортные пошлины на поставки необработанного никеля, чтобы способствовать развитию более прибыльной сферы переработки внутри страны. Действия Индонезии вместе с устойчивым спросом на производство аккумуляторов для электромобилей может вызвать большой дефицит предложения в 2022 году. После нескольких месяцев боковой торговли медь показала признаки прорыва вверх, преодолев область сопротивления $4,47-50. Это обусловлено перспективами роста спроса на электрификацию, ограниченными поставками и признаками того, что Китай активизирует свои политические меры для поддержки замедляющейся экономики, тем самым компенсируя недавние макрориски, особенно те, которые связаны с болезненным сектором недвижимости.

Сельскохозяйственный сектор начал год неоднозначно: товары с ограниченным предложением, такие как кофе, хлопок и соевые бобы, торгуются с повышением, в то время как пшеница продолжает демонстрировать слабость. Министерство сельского хозяйства США повысило свой прогноз мировых запасов, а Международный совет по зерну (International Grains Council) прогнозирует рекордное мировое производство в предстоящем сезоне 2022-2023 годов. Неблагоприятные погодные явления в Бразилии продолжают негативно сказываться на поставках кофе, а в последнее время и соевых бобов, хотя в районах выращивания ожидаются дожди, благоприятные для этих культур.

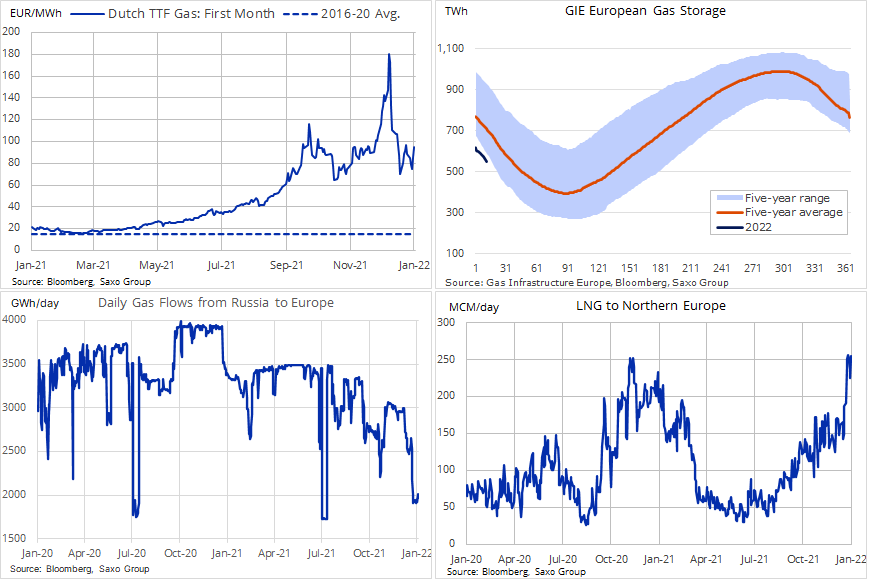

Очередная неделя американских горок развернулась на мировых газовых рынках. Фьючерсный контракт на природный газ в США в ответ на холодную морозную погоду в среду подскочил на 14%, до шестинедельного максимума, а на следующий день рухнул на 12% в связи с перспективой потепления и после того, как еженедельные данные по запасам оправдали ожидания. К этому добавился недавний всплеск поставок СПГ в Европу, и когда-то изолированный рынок США стал гораздо более подвержен влиянию международных событий, что способствовало самому большому недельному росту с ноября.

Тем временем в Европе бушует энергетический кризис, и несмотря на то, что армада судов, перевозящих СПГ, доставляет все больше газа, цены остаются болезненными, а для некоторых просто неподъемными. Эти поставки вкупе с мягкой январской погодой снизили риск отключения электроэнергии и опустошения газовых хранилищ, но неопределенность с газопроводом «Северный поток 2» и намерениями России в отношении Украины продолжают вызывать внезапные всплески и высокую волатильность. В четверг фьючерсы на голландский эталонный газ TTF ненадолго торговались ниже 70 евро/МВтч в ответ на упомянутую мягкую погоду и высокие поставки СПГ, прежде чем резко подскочить выше 90 евро/МВтч после того, как российско-американские переговоры не смогли развеять опасения в вопросе возможных военных действий на Украине, через которую в Европу проходит около трети российского газа.

Сырая нефть продолжает свое месячное ралли, и, хотя скачок в начале января был вызван временными опасениями по поводу перебоев поставок из Ливии и Казахстана, за это время стали очевидными более серьезные и тревожные события. Мы видим, что омикрон-вариант Covid-19 оказывает гораздо меньшее негативное влияние на мировое потребление. Также, есть признаки того, что несколько стран в группе ОПЕК+ испытывают трудности с доведением добычи до ранее согласованных уровней. В этом месяце этот фактор также поддержал цены.

В течение нескольких месяцев мы видели, что группе оказалось сложно выполнить ранее достигнутые договоренности по увеличению добычи, поскольку ежемесячный прирост на 400 000 баррелей в день не был достигнут, в значительной степени из-за проблем в Нигерии и Анголе. В своем последнем обзоре производства за декабрь компания SP Global Platts обнаружила, что 14 из 18 участников, включая Россию, не достигли целевых показателей. По данным компании, в декабре 18 членов группы добывали 37,72 млн баррелей в день, что примерно на 1,1 млн баррелей ниже их совокупной квоты.

Увеличение разрыва между квотами ОПЕК+ и фактической добычей нефти уже ощущается на рынке: цены на фьючерсы WTI и Brent на следующий месяц выросли сильнее, чем цены на контракты с более поздними сроками выполнения. Спрэд или так называемая бэквордация между первым и вторым фьючерсными контрактами на нефть Brent вырос с минимальной отметки в 20 центов за баррель в начале декабря, когда беспокойство по поводу омикрон-варианта вызвало резкую коррекцию, до 70 центов за баррель в настоящее время.

Ожидается, что мировой спрос на нефть не достигнет пика в ближайшее время, и это усилит давление на свободные резервные мощности, которые уже ежемесячно сокращаются, тем самым повышая риск еще большего роста цен. Это поддерживает наш долгосрочный «бычий» взгляд на рынок нефти, поскольку он столкнется с годами недоинвестирования, когда крупные нефтяные компании переориентируют некоторые из своих и без того сниженных капитальных затрат на производство энергии с низким уровнем углеродных выбросов. Время следующего движения вверх зависит от краткосрочной способности Brent закрыться выше уровня $85,50 за баррель, 61,8% коррекции падения с 2012 по 2020 год, за которым следует прорыв выше двойной вершины на уровне $86,75. Во-первых, график ниже все чаще указывает на необходимость консолидации или, возможно, даже коррекции. Но при наличии сильных фундаментальных показателей только более значительное, чем ожидалось, распространение омикрон-варианта и рост производства могут привести к резкому снижению цены.

Источник: Saxo Group

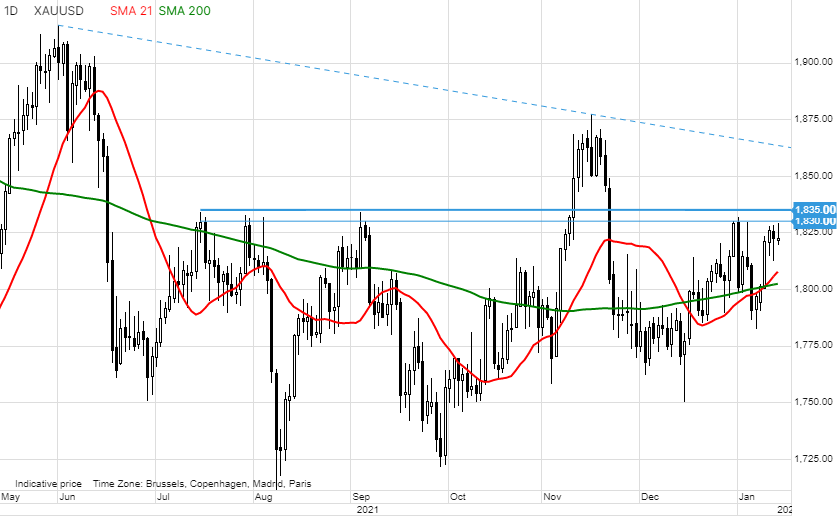

Золото торговалось с повышением, тем самым почти компенсировав потери, наблюдавшиеся в первые несколько дней месяца, когда рост доходности облигаций США вызвал некоторую слабость. Способность золота выдержать скачок реальной доходности десятилетних облигаций США на 0,3% в начале года удивила многих, но не нас, учитывая наше внимание к относительной дешевизне золота по сравнению с реальной доходностью, которая росла с июля прошлого года. Увидев, что несогласованность исчезла, на этой неделе золото получило дополнительную поддержку от более слабого доллара не только по отношению к йене (обусловлено изменением риск-аппетитов), но и по отношению к евро. Паре EURUSD удалось вырваться из зоны сопротивления ниже 1,1400 после скачка индекса потребительских цен США до самого высокого уровня за несколько десятилетий.

Несколько «ястребиных» комментариев членов ФРС, во главе с кандидатом на пост заместителя председателя ФРС Лаэль Брейнард, которая заявила, что она открыта для мартовского повышения ставок, оказали ограниченное влияние на золото, наиболее чувствительное к процентным ставкам и доллару из всех сырьевых товаров. Это подчеркивает наше мнение о том, что рынок золота к настоящему моменту полностью оценил потенциал повышения ставок в США, начиная с марта этого года, а поскольку рынок облигаций разрывается между ростом доходности под влиянием ФРС и растущим риском замедления экономического роста, мы видим, что в отношении золота складывается гораздо более сбалансированная ситуация с точки зрения риска и прибыли.

Недавнее превосходство серебра сходит на нет в ответ на фиксацию прибыли среди промышленных металлов в конце недели. Чтобы серебро сияло и двигалось выше к области сопротивления $23,90, ему сначала нужно пробиться выше $23,41, 50-процентного восстановления распродажи с ноября по декабрь. Тем временем золото снова установило некоторую поддержку в районе $1800, выше ключевой поддержки на уровне $1777. Прорыв выше области $1830-35 может привести к цели в $1850 перед ноябрьским пиком в $1877.

Источник: Saxo Group