Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

- Избыток нефти, вызванный вспышками COVID-19, был ликвидирован, и мировые запасы сырья упали к нижней границе нормального диапазона.

- Предложение растет слабо, в основном из-за нехватки финансирования операций не только в США, но и во всем мире.

- Согласно прогнозам, в 2022 году спрос на нефть достигнет рекордных максимумов, что закладывает основу для скачка нефтяных котировок к 100 долларам за баррель.

- Энергетический сектор сейчас выглядит очень привлекательно в глазах «стоимостных» инвесторов, а также предлагает защиту от инфляции.

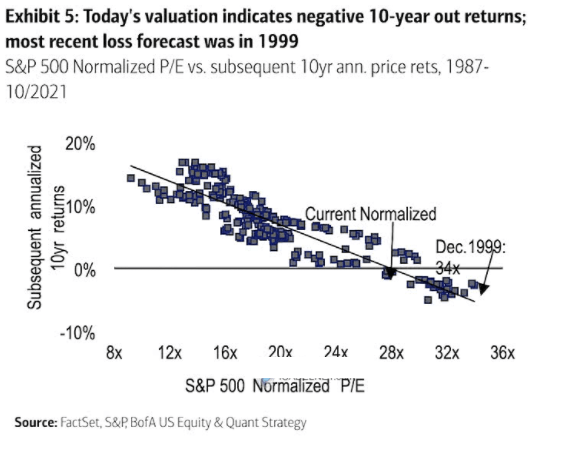

Сложившаяся на фондовом рынке обстановка выглядит довольно странно: коэффициенты P/E акций приблизились к рекордным максимумам, в то время как сами бумаги (например, объединенные в индексе S&P 500)) предлагают низкую или даже отрицательную долгосрочную отдачу.

А тем временем инфляция достигла 40-летнего максимума, а значит, наличность на балансах очень быстро теряет покупательную способность. Энергетический сектор — последний «оплот» стоимостных инвесторов на переоцененном и опасном фондовом рынке, который также обеспечивает защиту от инфляции.

Это направление становится еще более привлекательным, если вы верите в перспективы роста цен на нефть и газ.

Ориентируемся на стоимостные активы

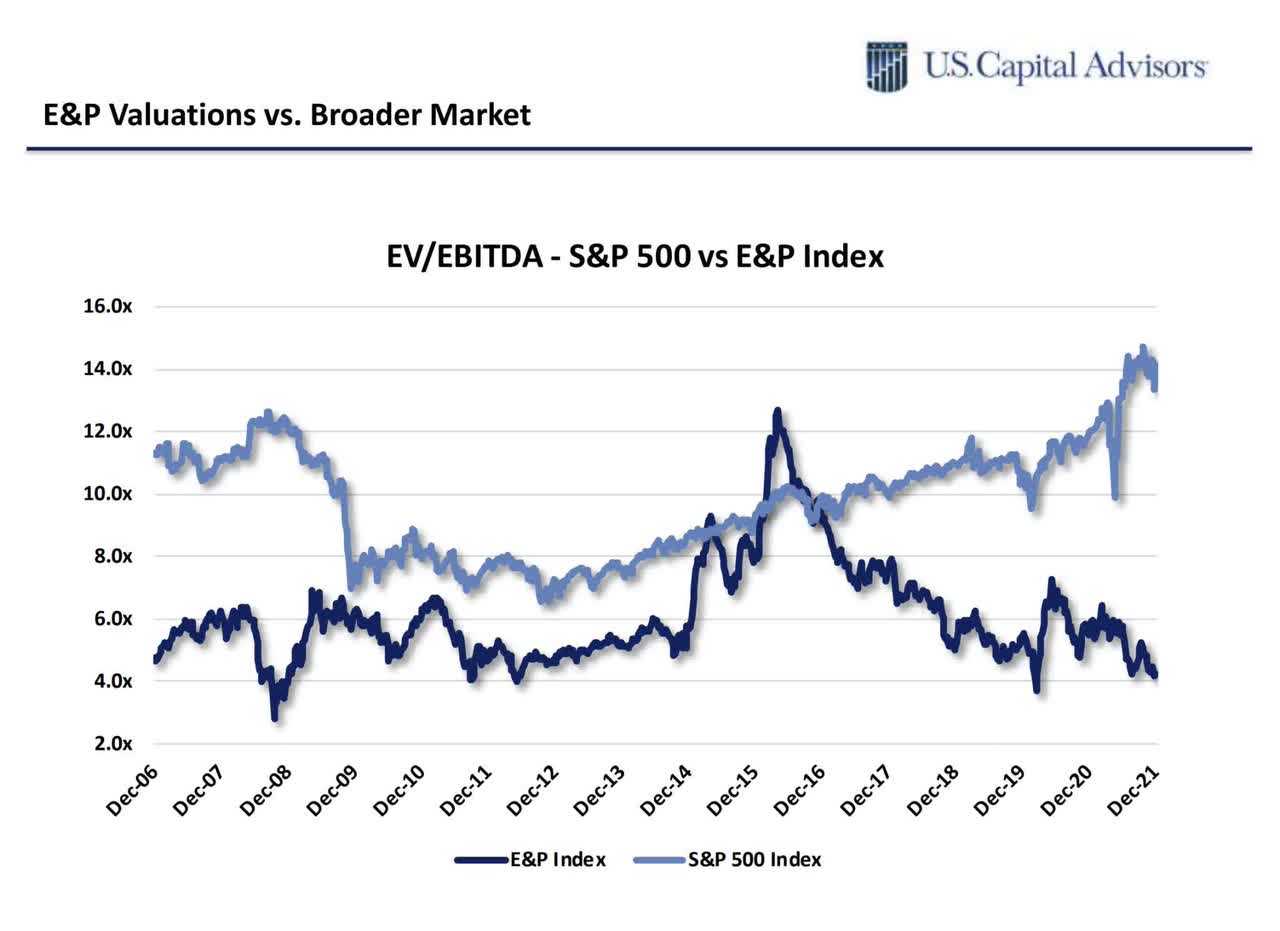

Двузначные показатели роста свободного денежного потока можно найти как среди американских компаний, которые занимаются разведкой и бурением, так и среди нефтеперерабатывающих предприятий и даже операторов инфраструктуры. На приведенной ниже диаграмме показаны масштабы расхождения в оценках сектора разведки и добычи с S&P 500 в целом.

Наглядный пример: оператор труборпровода Enterprise Products Partners (NYSE:EPD), скорее всего, даже при реализации консервативного сценария предложит инвесторам 15-процентную отдачу, при этом благоприятный сценарий поднимет это значение до 20–30% годовых. В основном эти ожидания основаны на растущих выплатах акционерам.

На прошлой неделе руководство Enterprise объявило о наращивании квартальных дивидендов на 3,3%. Теперь компания будет выплачивать инвесторам 1,86 доллара в год, а учитывая, что показатель растет уже 24 года, нет оснований ожидать прекращения этой тенденции. Руководство также воспользовалось заниженной стоимостью акций и выкупило простых бумаг на 125 миллионов долларов.

Короче говоря, «бычья» картина сохраняется, и рынок начинает это замечать: только за последние две недели акции EPD выросли на 10%.

В долгосрочной перспективе Enterprise останется моим фаворитом в энергетическом секторе; я буду хорошо спать по ночам, зная, что ее акции находятся в моем портфеле. Независимо от того, куда направятся цены на нефть или газ, это предприятие, скорее всего, продолжит наращивать денежные потоки и выплаты акционерам.

Но вот в чем дело…

Если нефть подорожает до 100 долларов за баррель, вы можете добиться куда большего, чем просто «хорошо спать по ночам». В этом сценарии компании, напрямую зависящие от цен на энергоносители, способны предложить гораздо больший потенциал роста. Я говорю о секторе разведки и добычи.

Сейчас вы можете найти «голубые фишки» с очень привлекательной динамикой денежных потоков, которые не изменятся даже в случае бокового или нисходящего движения нефтяных котировок. Эти компании также являются главными бенефициарами растущих цен на нефть, предлагая инвесторам отличную защиту от инфляции.

Нефть способна достичь отметки в $100

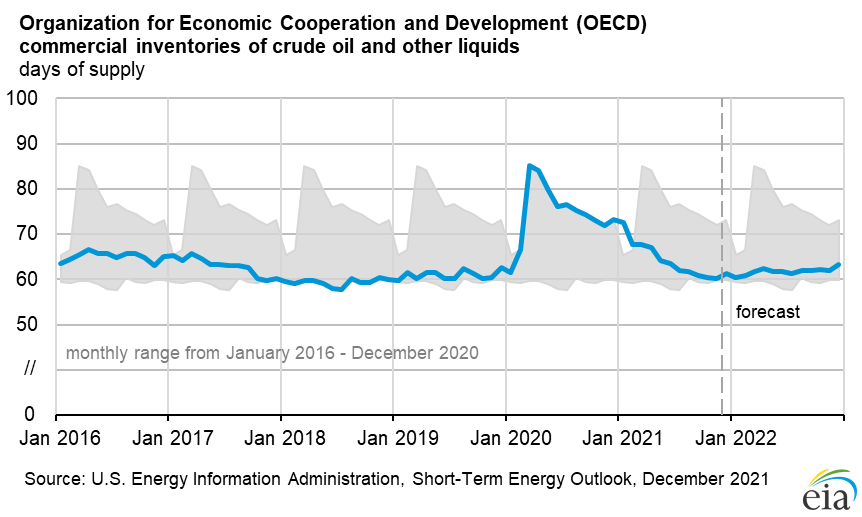

Начнем с запасов: глобальный избыток сырья, возникший после вспышки COVID-19, официально ликвидирован. Сейчас глобальные запасы нефти находятся у нижней границы исторического диапазона. Агентство энергетической информации США (EIA), например, прогнозирует, что глобальные запасы останутся низкими на протяжении всего 2022 года.

Примечательно, что этот прогноз был опубликован в начале декабря, и тогда EIA предположило, что потенциальный спрос может снизиться из-за штамма «омикрон»:

«Потенциальные последствия распространения этого штамма (омикрон) неясны, что вносит негативные риски в прогноз мирового потребления нефти.»

Обладая новыми данными за целый месяц, мы теперь знаем, что «омикрон» не смог существенно повлиять на мировой спрос. При этом у появления новой разновидности вируса есть и плюсы.

Сразу оговорюсь: я не вирусолог. Так что отнеситесь к моим предположениям со здоровой долей скептицизма. Однако эта гипотеза кажется все более правдоподобной…

Появление «омикрона» может стать началом конца пандемии

Вирусные пандемии нередко заканчиваются доминированием более легкой формы заболевания. В частности, такой штамм должен отличаться повышенной трансмиссивностью и легким протеканием болезни. И предварительные данные указывают на то, что «омикрон» может соответствовать этим требованиям.

Во-первых, новый штамм легко передается и уже стал доминирующим штаммом во многих регионах; в США, например, на его долю приходится более 95% новых случаев заболевания. Между тем, вызванная им инфекция обычно протекает легче. Мы можем сделать подобный вывод на основании того, что рекордные уровни заболеваемости сопровождаются пониженными уровнями госпитализации и смертности.

Насколько я понимаю, текущая ситуация напоминает события конца пандемии испанского гриппа. Если «омикрон» ознаменует окончание острой фазы пандемии, это станет приятным сюрпризом для рынка с точки зрения спроса на сырую нефть.

Более того, люди учатся жить с COVID-19. Экономика и туризм по всему миру постепенно возвращаются к норме, и это включает активное восстановление авиаперевозок, которые были отстающим сегментом на протяжении всей пандемии. Вот почему ведущие агентства, включая EIA, прогнозируют достижение новых максимумом потребления нефти в 2022 году.

Между тем, ситуация на стороне предложения выглядит еще более оптимистично.

Предложение не поспевает за спросом

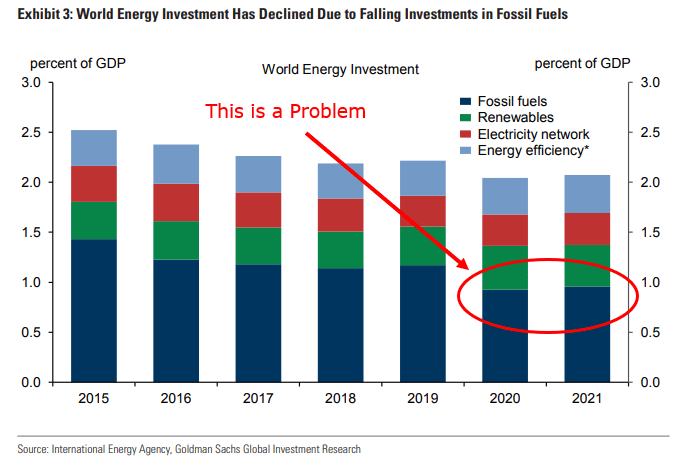

Нефтедобыча отличается высокими требованиями к капиталу, при этом капиталовложения в разработку ископаемого топлива вот уже два года находятся на опасно низком уровне.

Рынки привыкли к постоянному риску избыточного предложения нефти. Однако снижение инвестиций в добычу до десятилетнего минимума закладывает основу для потенциальных потрясений со стороны предложения.

Мы видим явные признаки недостаточного финансирования по всем направлениям, в том числе в сланцевой индустрии США. Несмотря на то, что в 2021 году котировки достигли 85 долларов за баррель, США добывают на 1,5 миллиона баррелей в день меньше, чем на докризисных пиках. Это резко контрастирует с событиями эпохи «сланцевого бума», когда нефтяные компании были готовы наращивать добычи при стоимости одного барреля всего в 60 долларов.

Текущие тенденции числа активных буровых установок и планы капиталовложений крупных американских компаний указывают на дальнейшее ограничение инвестиций в сланцевую индустрию.

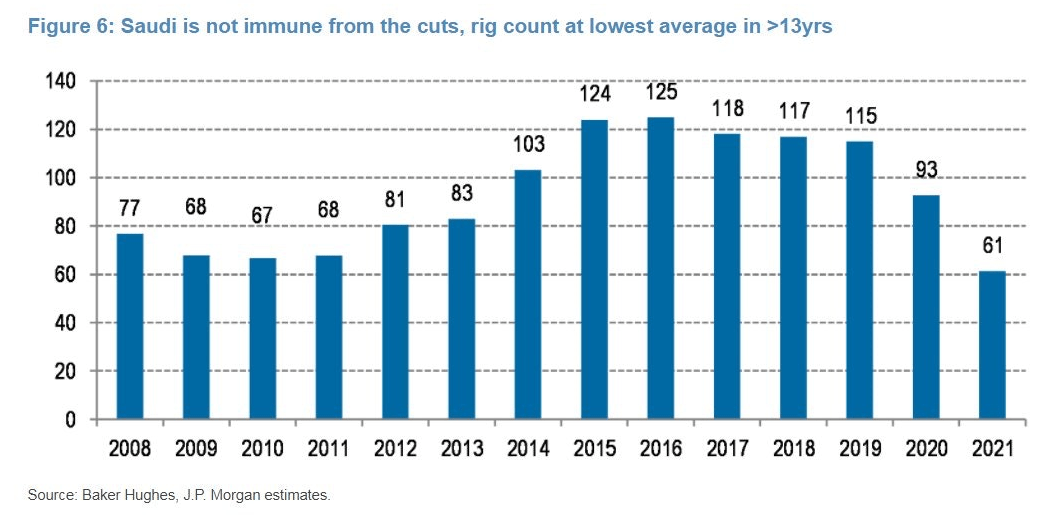

Безусловно, обозреватели успели во всех подробностях обсудить состояние сланцевой индустрии США. А вот куда менее обсуждаемым феноменом является аналогичный спад капиталовложений среди ключевых стран ОПЕК+, таких как Саудовская Аравия. Фактически, количество активных буровых установок в Королевстве достигло более чем 13-летнего минимума.

Между тем, все чаще заходят разговоры о том, что Россия (третий по величине поставщик нефти в мире) уперлась в потолок нефтедобычи. Как недавно сообщило агентство Bloomberg:

«В прошлом месяце России не удалось нарастить добычу нефти, несмотря на щедрое увеличение квоты со стороны ОПЕК+; это указывает на то, что страна задействовала все имеющиеся у нее добывающие мощности».

Таким образом, даже несмотря на то, что ОПЕК+ идет по пути наращивания добычи (включая недавнее заявление об увеличении показателя на 400 000 баррелей в сутки, начиная с февраля), остается вопрос наличия достаточных резервных мощностей для удовлетворения рекордно высокого спроса.

Добавьте к этому возможность геополитических потрясений в ключевых регионах (подобные недавним беспорядкам в Казахстане), и нефть по 100 долларов за баррель может оказаться лишь началом следующего этапа ралли.

Наконец, макроэкономическая картина также благоприятствует «бычьему» рынку.

Энергоносители склонны к росту на поздних этапах экономического цикла

Сырьевые товары (в частности, энергоносители) демонстрируют наибольшую отдачу в конце экономического цикла.

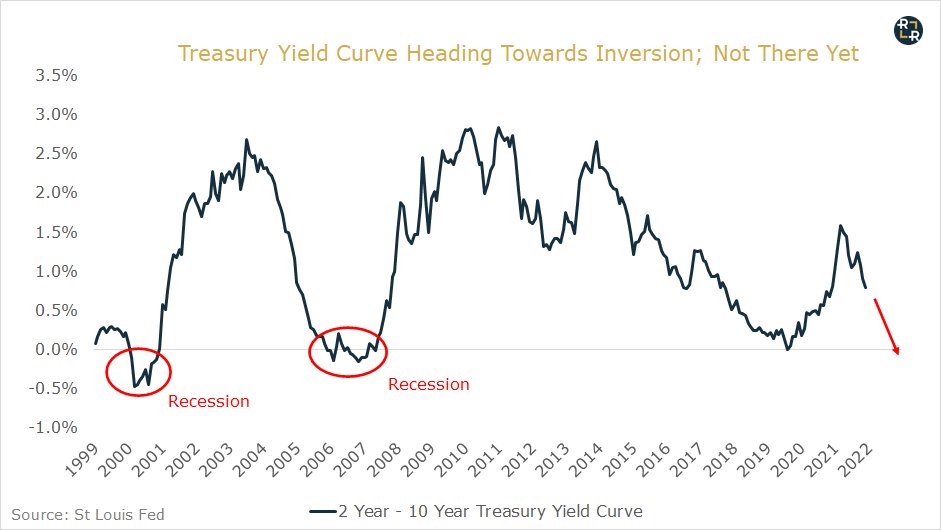

Кривая доходности гособлигаций США говорит о том, что сейчас экономика вступила именно в эту фазу. В частности, спред между 2- и 10-летними бумагами инвертировался перед каждой крупной рецессией послевоенной эпохи. Сглаживание кривой началось в 2021 году (хотя до инверсии еще далеко).

Источник: Ross Report, с использованием данных ФРБ Сент-Луиса

Рассмотрим этот вопрос на двух примерах…

Во времена пузыря рынка жилья цены на недвижимость достигли своего пика и начали падать в 2006 году. Однако это было только началом параболического роста цен на сырую нефть. Стартовав с отметки в 50 долларов за баррель в январе 2007 года, котировки росли еще 18 месяцев, прежде чем к июлю 2008 года достигли рекордного максимума в 147 долларов.

Всплеск инфляции, частично вызванный высокими ценами на энергоносители, в конечном итоге привел к коллапсу пузыря недвижимости. События 2008 года можно рассматривать как сценарий того, что ждет нас в 2022 году и более поздних периодах.

Но я считаю, что гораздо более уместной аналогией для сегодняшнего рынка является пузырь доткомов. Крах NASDAQ сопровождался скачком нефтяных цен с 12 долларов за баррель (по состоянию на январь 1999 года) до пика октября 2000 года в 37 долларов.

Примечательно, что нефть продолжила набирать силу на протяжении нескольких месяцев после прохождения фондовым рынком его пика. И даже когда пузырь доткомов лопнул, нефть стабилизировалась на более низком максимуме и в последующие годы продемонстрировала один из сильнейших «бычьих» скачков всех времен.

Именно дефицит финансирования 1990-х подготовил почву для «сырьевого суперцикла» начала 2000-х. Во времена лихорадки доткомов проще было зарабатывать на спекуляции акциями технологических компаний, и сырьевые рынки в основном игнорировалось инвестиционным сообществом.

Звучит знакомо?

Учитывая масштабы дефицита капиталовложений в энергетику и мании на фондовом рынке в целом, события времен «доткомов» могут повториться. В частности, я считаю энергетический сектор стабильным направлением, даже несмотря на то, что «бум» фондового рынка сменяется спадом.

ETF, которые помогут инвестировать в энергетику: