Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

Вчерашнее заседание FOMC было очень важным, что подтверждается изменением ожиданий по ставкам ФРС на фоне комбинации нового заявления о денежно-кредитной политике, новых экономических и «точечных» прогнозов по ставкам ФРС и пресс-конференции председателя Пауэлла. Рынок указывал на вероятность двух-трех повышений ставок в следующем году, новые прогнозы ФРС фактически показали довольно четкий консенсус в отношении трех повышений, но сегодня утром рынок пересматривает этот прогноз после того, как в течение многих месяцев опережал ФРС по срокам повышения ставок.

В новом заявлении FOMC о денежно-кредитной политике за декабрь были улучшены ожидания по рынку труда, но все еще казалось, что максимальная занятость еще не достигнута. В качестве возможного нового риска было обозначено потенциальное появление «новых вариантов вируса». Хотя прогноз базовой инфляции PCE на 2022 год был повышен с 2,3% до 2,7%, на 2023 прогнозируют повышение только на 0,1%. PCE на 2024 остался без изменений – на уровне 2,1%. Как утверждает обозреватель FT, ФРС по-прежнему считает инфляцию преходящей, даже если не говорит об этом, предполагая, что умеренный цикл повышения ставок позволит вернуть ее в целевой диапазон в течение двух лет. Справедливости ради следует отметить, что рынок еще больше верит в преходящий сценарий, судя по тому, что конечная ставка на предстоящий цикл по-прежнему оценивается ниже 2,0% (либо это так, либо рынок говорит, что ему негде безопасно разместить значительный объем своей ликвидности, кроме как в казначейских облигациях США, и он с радостью принимает отрицательные реальные ставки. Подробнее об этом позже).

Поскольку доллар США здесь ослаб, а рисковые настроения повышены, «ралли Санты» может означать слабость G3 и CHF по сравнению с сильными малыми валютами G10. Возможно, даже устойчивый GBP на данный момент – в ожидании того, как рынок будет реагировать на решение ЕЦБ. Следующим большим событийным риском для американской валюты и ставок в США является календарный переход к Новому году, как я уже подчеркивал в последних обновлениях.

Заседания ЕЦБ и Банка Англии сегодня. Сегодня не ожидается никаких сюрпризов ни от ЕЦБ, ни от Банка Англии. От заседания ЕЦБ зависит многое, так как основное внимание будет уделено серии экономических прогнозов, которые будут представлены на рассмотрение, что подорвет доверие, если европейский регулятор не повысит прогнозы инфляции на следующий год как минимум до 2,0% или даже немного выше (в настоящее время они составляют 1,9% на 2022 год и 1,7% на 2023 год). Тем временем, ЕС охвачен очередной волной ковида и энергетическим кризисом, который может спровоцировать небольшую рецессию, если он продлится до конца зимы. ЕЦБ необходимо дать понять, что он планирует делать со своей программой количественного смягчения по покупке активов после того, как в марте закончится срок действия чрезвычайной программы PEPP. Мы можем ожидать дальнейшего QE на несколько ином горизонте – для ЕЦБ не существует такого понятия, как прекращение расширения баланса.

Что касается Банка Англии, то рынок не ожидает повышения ставки на заседании сегодня, но существует некоторая остаточная неопределенность после предыдущих ошибок в информировании об их планах. Ноябрьский индекс потребительских цен в Великобритании превзошел ожидания и может стать важным фактором, так как базовый показатель вырос до 4,0%, что является максимумом для современной эпохи. Заболеваемость коронавирусом только что подскочила до новых рекордных максимумов, и есть опасения, что омикрон-вариант может повлечь больше ограничений, пока не станет ясно, окажется ли система здравоохранения под сильным давлением.

График: AUDUSD

Пара AUDUSD подскочила вверх со вчерашнего дня, что соответствует фону ослабления доллара США, поскольку ожидания по ставке ФРС фактически снизились после вчерашнего заседания, а также на общем подъеме в некоторых сырьевых товарах и особенно в риск-настроениях. Вышеупомянутый отчет о занятости в Австралии, как ни странно, не привел к еще большему укреплению австралийского доллара – возможно, бюджеты прибылей и убытков немного ограничены до конца года? В любом случае, мы наблюдаем за дальнейшими действиями AUDUSD, где был брошен вызов локальной поддержке на уровне 0.7185. Следующим, более значительным признаком структурного разворота будет движение выше уровня 0.7350, который находится чуть выше 61.8% коррекции последней волны крупной распродажи до минимумов в области 0.7000.

Источник: Saxo Group

Сегодняшние заседания центральных банков

SNB – интересно видеть, как Джордан из SNB говорит о возможности укрепления швейцарского франка в качестве тактики снижения инфляции, но EURCHF в этот день ползет выше, так как регулятор сохранил формулировку, описывающую швейцарский франк как «высокоценный». В качестве риска были названы опасения по поводу вируса.

Norges Bank – NOK находится в активном ралли с минимумов сегодняшнего утра, так как Norges Bank все-таки продолжил давно прогнозируемое повышение ставки, несмотря на растущие ограничения и случаи заболевания ковидом. Прогнозы будущей политики практически не изменились, так как банк отметил еще одно повышение ставки в марте. Все идет своим чередом – чтобы вернуть EURNOK ниже 10.00, нам нужно улучшение перспектив ЕС, укрепление евро и рост цен на нефть.

Турция – Центральный банк Турции снизил ключевую ставку еще на 100 базисных пунктов, как и ожидалось, поскольку USDTRY уже торговался на уровне 15,00 (по сравнению с 7,5 в марте!) до принятия решения. Вскоре должен появиться спаситель в той или иной форме – слишком много внешних игроков с глубокими карманами, которые не хотят дестабилизации Турции. Так что будет ли в следующем месяце USDTRY торговаться по 20, 12 или и то, и другое, я не берусь гадать.

Мексика сегодня вечером снова повысит ставки еще на 25 б.п. до 5,25%, так как Мексика делает все возможное, чтобы удержать реальные ставки на отрицательной территории – достойно восхищения, учитывая, что ФРС в ноябре запустил реальную ставку на - 600 б.п.! Вчера произошел большой разворот в USDMXN, и теперь мы следим за разворотной зоной 20.80, чтобы понять, вернется ли пара в старый диапазон до 20.00 и ниже.

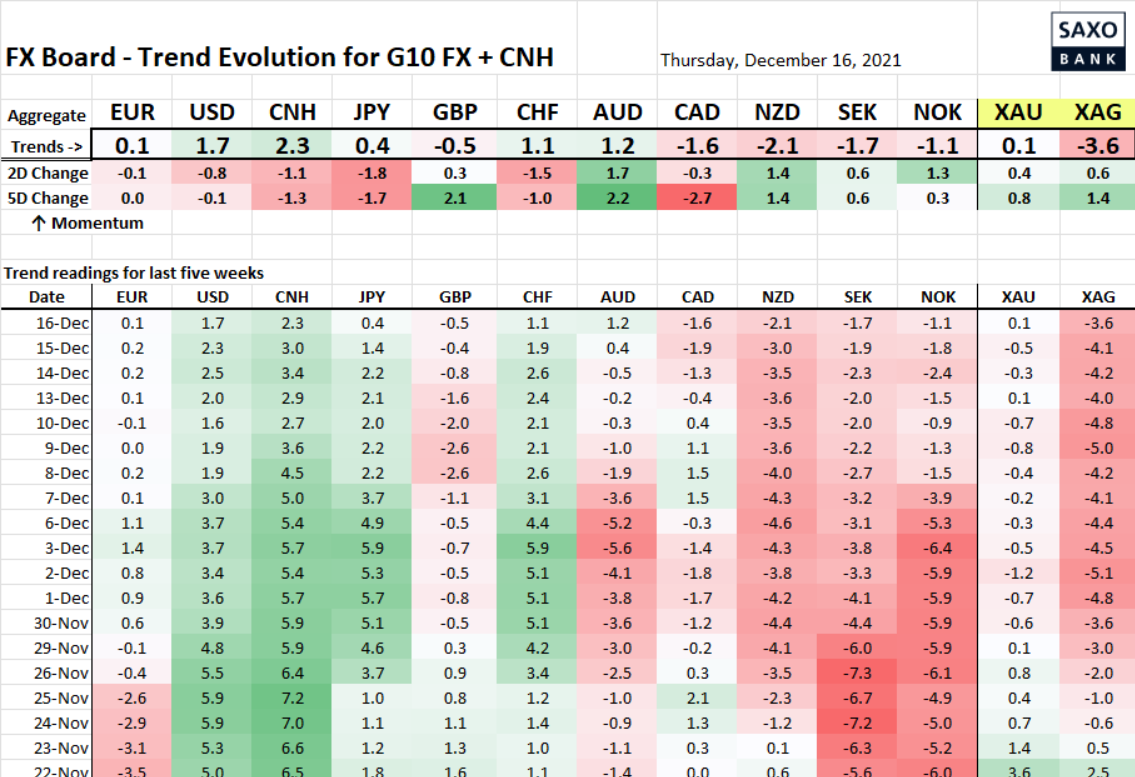

Таблица: Показатели силы и изменения трендов в валютах G10 и юане

Представляется для общего интереса, сегодня мало выводов, так как на графиках много возни – особенно по многим парам с долларом США. Обратите внимание на усиление импульса AUD. Я полагаю, что CNH в целом недооценен здесь после недавних сигналов по валюте и по мере того, как Китай переходит к смягчению политики.

Источники: Bloomberg, Saxo Group

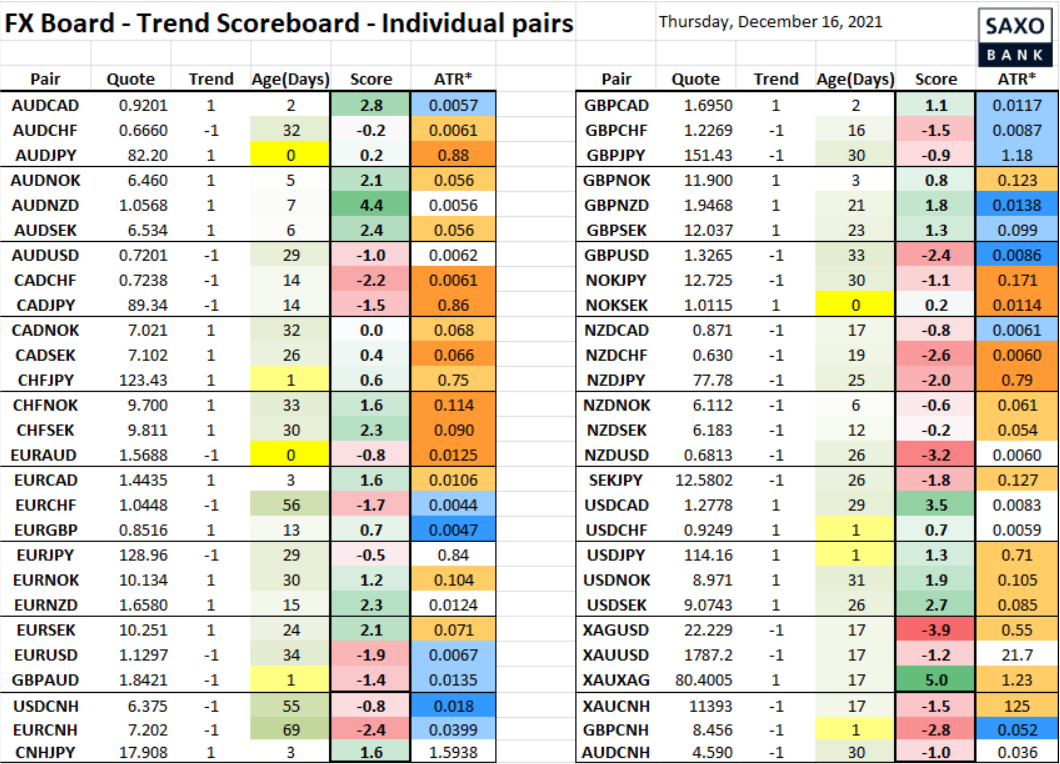

Таблица: Данные трендов по отдельным валютным парам

Видно, что кроссы по японской йене начинают меняться в положительную сторону – но нужно, чтобы это сохранилось до Нового года. Все еще впечатляет, что это вообще происходит с долгосрочными доходностями, удерживаемыми на таком низком уровне.

Источники: Bloomberg, Saxo Group