Инвестиционный дайджест Movchan's Group за неделю.

Summary | В двух словах

Вот темы, которые привлекли наше внимание на прошлой неделе:

- Как праздники приводят к падениям на рынках.

- О чем поспорили Эрдоган и экономисты.

- К чему ведет «великая отставка».

- Зачем тратить миллионы на виртуальную недвижимость.

- Где тихая гавань, защищающая от роста инфляции.

A thought a Week | Мысль недели

Ликвидность – это то, что движет рынки.

Стэнли Дракенмиллер, миллиардер,

экс-управляющий фонда Quantum Джорджа Сороса

From the Markets | Рынки

В этом году традиционные для «черной пятницы» распродажи добрались и до финансовых рынков – из-за новостей о новом варианте коронавируса, который, вероятно, способен стать причиной следующей волны пандемии. В четверг Америка праздновала День благодарения и рынки были закрыты, а пятница стала для S&P 500 худшим послепраздничным днем в истории (начиная с 1941 года, когда Рузвельт сделал День благодарения выходным). Кроме S&P 500, упал и индекс акций малой капитализации Russell 2000, а Nasdaq-100 опустился до самого низкого уровня за последние две недели.

Причина такого нервного поведения рынков – не только в опасностях омикрон-штамма, но и в низкой ликвидности в постпраздничные дни. Многие участники рынка, как и большинство американцев, отдыхали с четверга по воскресенье, что негативно отразилось на проторгованных объемах и способствовало резким скачкам цен.

Так, индекс волатильности VIX вырос в пятницу на 54%, но объемы торгов были незначительны. В пятницу на декабрьские фьючерсы VIX было заключено около 210 000 контрактов, что в 2,5 раза меньше среднего дневного объема.

Самая драматичная ситуация сложилась в пятницу на рынке нефти, цена которой за день снизилась сразу на 13%. Этот торговый день вошел в десятку худших падений в истории. По данным Bloomberg, распродажа усугубилась совпадением нескольких факторов: уменьшение ликвидности привело к росту волатильности, а прорыв ключевых технических уровней активизировал алгостратегии, поддержавшие продажи. Затем в дело вступил рынок опционов. Когда цены сильно падают, банки продают фьючерсные контракты, чтобы застраховать себя от убытков по опционам «пут» – контрактам, дающим право на продажу по определенной цене. Такие контракты покупают нефтепроизводители, которые хотят защититься от медвежьего рынка. Эта петля обратной связи усилила падение цен на нефть в пятницу.

Но если снижение ликвидности и рост волатильности – обычная история для торгов после праздников, то с чем связаны такие антирекорды в этом году? Ответ может дать исследование, опубликованное летом инвестиционной фирмой Capstone. Согласно ему, ликвидность на самых разных рынках падает уже более 10 лет. Так, за это время фьючерсы на индекс S&P 500 (традиционно самые ликвидные в мире фьючерсы на фондовые индексы) продемонстрировали падение ликвидности примерно на 90%. Кроме того, значительно увеличились количество и масштабы шоков волатильности – ежедневных изменений индекса VIX – более чем на 5 пунктов. За 13 лет с 1994 по 2007 год было зарегистрировано всего 9 шоков волатильности, а за следующие 13 – уже 62.

Причинами этого стали рост доли количественных и пассивных стратегий, ужесточение регулирования (что сократило возможности крупных участников принимать на себя риски), а также переход роли маркетмейкеров к высокочастотным алгоритмам, которые, как правило, реагируют на рост волатильности актива изъятием ликвидности.

Зачем это знать?

Пониженная ликвидность означает, что рынок теперь с трудом может эффективно передавать риски от одного участника к другому. Продажа актива может привести к падению цены, что вызывает срабатывание стоп-лоссов, заставляя совершать новые продажи и усиливая эффект нисходящей спирали.

Чтобы успешно действовать в таких условиях, инвесторам важно понимать эти риски ликвидности. Также стоит помнить, что в этой новой среде технические факторы играют более важную роль в определении краткосрочных движений цен, чем фундаментальные показатели.

Heroes and Villains | Личности

Если для выяснения причин снижения ликвидности на рынках пришлось провести специальное исследование, то другой эксперимент, сталкивающий экономическую теорию и реальность, разворачивается на наших глазах. Так, в прошлый вторник турецкая лира падала на 15% за торговую сессию – все потому, что президент страны Эрдоган бросает вызов законам экономики.

По его мнению, высокие процентные ставки, во-первых, замедляют экономический рост, а во-вторых, разжигают инфляцию. Логика в этом следующая: повышение ставок делает кредиты для бизнеса более дорогими, что может замедлить экономику. Однако второе утверждение Эрдогана – что повышение процентных ставок вызывает рост цен – противоречит современным экономическим теориям. Согласно им, когда ставки растут, заимствования уменьшаются, а это приводит к сокращению расходов потребителей и сдерживанию инфляции.

Пока большинство центральных банков мира говорило об ужесточении политики на фоне восстановления экономики и растущих рисков инфляции, Турция с сентября по ноябрь снизила ставки на 4 процентных пункта, несмотря на то, что инфляция в стране уже достигает 20%. В итоге только за эти месяцы лира потеряла больше трети своей стоимости. Снижение процентных ставок уменьшает доходность инвестиций в турецкие активы, а местная валюта теряет в цене, когда иностранные инвесторы уходят из страны. Это увеличивает стоимость импортируемых товаров в лирах и приводит к росту цен – инфляции.

Как отмечает The Telegraph, всего поколение тому назад такие действия привели бы к неминуемой отставке обрушившего собственную валюту правителя. Он оказался бы в настоящей беде, не имея возможности оплатить импорт топлива или лекарств. Однако за последние годы ситуация изменилась; и Эрдоган здесь не одинок. Аргентинский песо, давняя мишень валютных рынков, в этом году упал на 16%, и все же президент Альберто Фернандес остается у власти. Чилийский песо упал на 12%, но пока мало признаков того, что это приведет к серьезным политическим последствиям.

У таких перемен есть две причины. Во-первых, в мире теперь так много денег, доступных под практически нулевые ставки, что цена ошибки стала гораздо ниже. Кроме того, западные рынки капитала, основанные на долларах, больше не являются единственным источником денег. Китай, ставший крупнейшим торговым партнером Турции, дает Эрдогану возможность продолжать эксперименты над национальной экономикой.

Зачем это знать?

Автократы в развивающихся странах по определению сталкиваются с очень малым количеством ограничений собственной власти. Раньше глобальные финансовые рынки были одним из способов поставить таких правителей под определенный контроль. Теперь этот рычаг влияния исчезает, подорванный слишком большим количеством легких денег на Западе и растущей мощью Китая на Востоке. В результате мир в целом становится гораздо менее стабильным, а целый ряд национальных экономик стагнирует, пока очередной автократ ведет страну по придуманному им лабиринту.

Bird’s view | Макро

Опубликованное на прошлой неделе исследование на сайте Института мировой экономики Петерсона говорит о том, что лучший сигнал о предстоящем повышении заработной платы в экономике – это уровень добровольных увольнений. В самом деле, если сотрудник уходит сам, скорее всего, он нашел работу, которая оплачивается лучше. Сейчас этот показатель в США находится на рекордно высоком уровне; и это будет оказывать давление на компании, заставляя их платить работникам больше, что повышает риски дальнейшего роста инфляции.

Влияние пандемии привело к тому, что экономисты уже успели назвать «великой отставкой». Все больше людей уходят на неполную занятость и раннюю пенсию, уменьшая предложение на рынке труда, и так ограниченное из-за ковида и запретов на перемещения, которые во многих странах привели к недостатку работников в отраслях, традиционно занятых мигрантами.

Но возможно, размышляет The Telegraph, даже когда пандемия останется в прошлом, инфляция никуда не уйдет. По мере того, как многочисленное поколение беби-бумеров будет массово выходить на пенсию, доля активных работников в экономике начнет сокращаться, что увеличит их переговорную силу. Соответственно, вырастут заработная плата и инфляция. Увеличивающиеся государственные расходы на стареющее население и огромные инвестиции, необходимые для достижения экологических целей, также будут способствовать росту инфляции.

Зачем это знать?

Некоторые из сегодняшних скачков цен могут быть временными – как бы это понятие ни определялось. В то же время на длинном горизонте меняющийся демографический баланс, судя по всему, приведет к тому, что инфляция рано или поздно выйдет за рамки ставших привычными в последние годы значений.

Frontier | Новые финансы, новые рынки

На прошлой неделе участок виртуальной земли в метавселенной Decentraland был продан за 2,43 миллиона долларов. Его стоимость превысила среднюю цену дома на Манхэттене и обошла среднюю цену в Сан-Франциско, замечает Business Insider, подчеркивая всю странность происходящего.

Интерес к метавселенной резко возрос после того, как Facebook (NASDAQ:FB) сменила название на Meta. Энтузиасты активно покупают землю в Decentraland в качестве объекта спекуляций, цены на другие цифровые объекты недвижимости также подскочили.

Несмотря на явно спекулятивный характер таких сделок, компания Grayscale, известная миллиардными вложениями в криптоактивы, призывает серьезно относиться к метавселенным. Согласно новому отчету компании, они могут стать источником годовой прибыли в размере 1 триллиона долларов в сфере рекламы, цифровых мероприятий и электронной коммерции. Планы Facebook потратить в этом году 10 миллиардов долларов на метавселенную только подчеркивают потенциал рынка.

Зачем это знать?

Многие текущие проекты, направленные на создание метавселенных, управляются так называемыми компаниями Web2 – централизованными и работающими ради прибыли, как Facebook. Но все чаще проекты метавселенных создаются на основе децентрализованных криптовалют, что дает пользователям недостижимый ранее уровень контроля над приобретаемыми активами и позволяет им зарабатывать деньги, которые они могут использовать в реальном мире. Это и есть метавселенная Web3 – и именно как ставку на ее развитие стоит рассматривать абсурдные на первый взгляд новости о виртуальной недвижимости за реальные миллионы долларов.

Beyond words | График недели

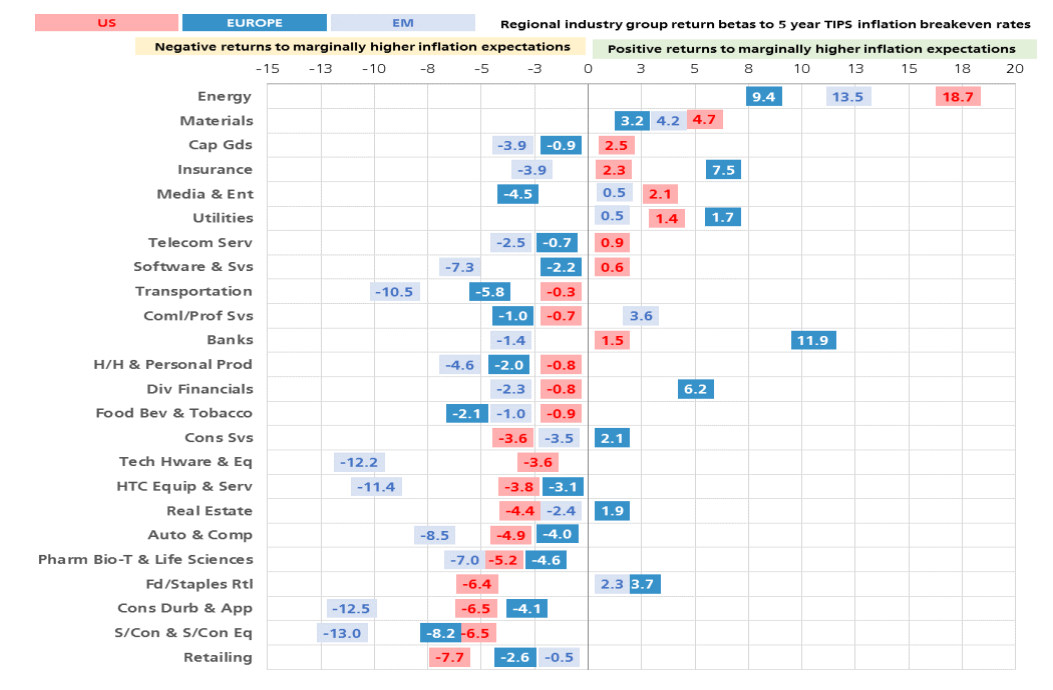

Если высокая инфляция все же останется с нами надолго – какие активы и в каких странах помогут сохранить капитал? Об этом задумались аналитики UBS Group, создав карту чувствительности активов и региональных рынков к инфляции.

Чувствительность к инфляции: сектора и регионы

Источник: UBS Group.

Зачем это знать?

Заметно, что большинство активов негативно реагирует на рост инфляции. Больше всего этим рискам подвержены активы в развивающихся странах, а также американские компании, ориентированные на рост. Привлекательнее всего в сценарии роста инфляции выглядят компании секторов энергетики, материалов и активы в Европе, которая долгое время оставалась в тени американского рынка.

Над дайджестом работали: Андрей Мовчан, Михаил Зелинко, Владимир Ситников, Ирина Наумова, Елена Чиркова