Россия может выйти из мирных переговоров — Bloomberg

Закрытие выше $1860 по итогам третьей сессии подряд говорит о том, что быки по золоту, возможно, как никогда близки к своей цели последних пяти месяцев — уровню $1900.

После июньского отката при попытке преодолеть последний отрезок на пути к рубежу $2000, держатели длинных позиций по золоту надеялись, что ралли возобновится, позволив им снова достигнуть рекордных максимумов, наблюдавшихся на пике пандемии COVID-19.

На протяжении долгих месяцев золото не справлялось со своей ролью инфляционного хеджа. Однако в последнюю пару недель оно снова начало выполнять эту функцию, что вселяет оптимизм в сторонников драгоценного металла.

Декабрьские фьючерсы на золото на COMEX в понедельник достигли пика на отметке $1873, что всего на $23 ниже целевого уровня $1900. Три сессии подряд декабрьский контракт достигал внутридневных пиков на $1870 или выше.

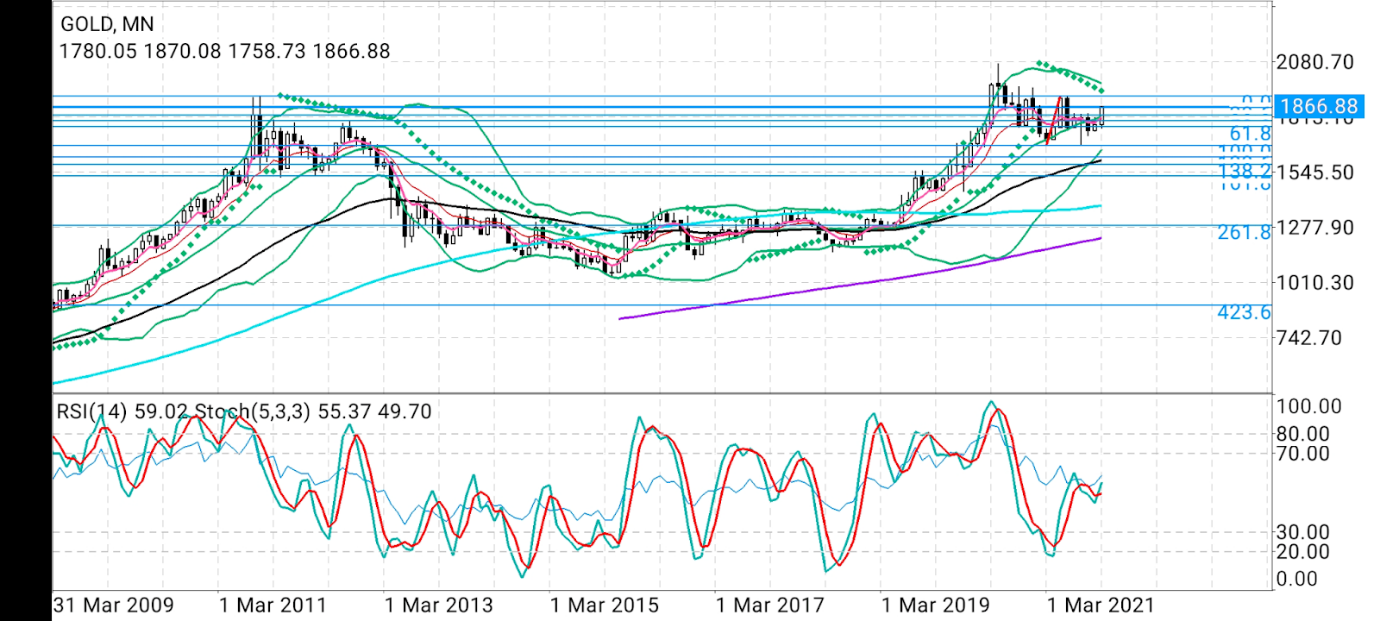

Графики предоставлены skcharting.com

Подобная динамика придала «быкам» уверенность в том, что им в итоге удастся взять уровень $1900 после нескольких неудачных попыток, предпринятых начиная с июня.

«В целом, этот рынок продемонстрировал свою силу, а значит, в долгосрочном периоде мы, возможно, будем наблюдать сохранение повышательного давления», — комментирует Кристофер Льюис в блоге на портале FX Empire.

«Главным образом это связано с тем, что процентные ставки в Соединенных Штатах отстают от потенциальных инфляционных угроз, и, пока такая ситуация будет сохраняться, у золота будут реальные шансы на прогресс».

Дополнительным импульсом для ралли золота стали данные, согласно которым, индекс потребительских цен (ИПЦ) в США в октябре повысился на 6,2% по сравнению с сопоставимым периодом прошлого года. Этот индикатор отражает цены на спектр продуктов и услуг, начиная с бензина и услуг здравоохранения и заканчивая продуктами питания и арендной платой. Темпы роста ИПЦ достигли максимумов с ноября 1990 года, главным образом вследствие подорожания топлива на заправках до 7-летних максимумов.

Золото всегда восхвалялось как инфляционный хедж. Однако ранее в этом году оно не справлялось с этим статусом, когда постоянные разговоры о том, что ФРС, возможно, будет вынуждена повысить ставки раньше, чем ожидалось, способствовали росту доходностей трежерис и доллара в ущерб драгоценному металлу.

Эта тенденция несколько ослабла после того, как председатель ФРС Джером Пауэлл ранее в этом месяце заверил рынки в том, что центробанк не будет спешить с повышением ставок и осуществит его лишь во второй половине следующего года.

Однако доходность 10-летних казначейских облигаций США (ключевой индикатор реальных процентных ставок) в понедельник достигла 3-недельного максимума 1,62%, а индекс доллара поднялся до 10-дневного пика в 95,46. Это породило новые спекуляции о том, что ФРС, возможно, придется отказаться от своего «терпеливого» подхода к инфляции и повысить ставки быстрее, чем планировалось (июль – декабрь 2022 года).

Цены на золото при этом в понедельник не упали.

«Золото стало популярнее, несмотря на повышение доходностей и укрепление доллара, при том, что скорректированные на уровень инфляции доходности остаются на минимумах», — комментирует Крейг Эрлам, аналитик трейдинговой онлайн-платформы OANDA.

«Оно также пользуется спросом благодаря своей роли инфляционного хеджа, как это можно было наблюдать после публикации ИПЦ США на прошлой неделе. Если власти продолжат настаивать на временном характере [инфляции], золото, возможно, будет и дальше пользоваться поддержкой».

Последний раз на уровнях $1900 фьючерсы на золото торговались в июне.

До этого цены достигли рекордного максимума в августе 2020 года выше $2100 после ралли из-под уровня $1500, где они оказались в марте, в разгар пандемии коронавируса.

С технической точки зрения, цены на золото вполне способны достигнуть уровня $1900, отмечает Сунил Кумар Диксит, главный технический стратег-аналитик в skcharting.com.

«Цены на золото закрывались выше $1860 три дня, а недельное закрытие на $1860 соответствует уровню Фибоначчи 23,6%, что послужит хорошим подтверждением дальнейшего следования по пути наименьшего сопротивления, т. е. по направлению к $1900–$1916», — отмечает Диксит.

Вместе с тем, с учетом незначительного снижения на 0,1% по итогам торгов в понедельник, отслеживаемые skcharting.com спотовые цены на золото, возможно, демонстрируют некую тенденцию к коррекции, добавляет аналитик.

По словам Диксита, индикатор RSI на дневном и недельном таймфреймах для спотовых цен находится на уровне перекупленности, что может означать торговлю в боковике, которая, правда, не навредит восходящему тренду.

«Прорыв ниже вчерашнего минимума $1856 может спровоцировать небольшую коррекцию к 10-дневной экспоненциальной скользящей средней на $1846 и уровню Фибоначчи 38,2% в $1825», — указывает Диксит.

«По пути я предвижу небольшое сопротивление на $1875–1880».

Похожей точки зрения придерживается Льюис:

«Траектория рынка приняла несколько параболический характер, так что красная свеча сейчас, пожалуй, как нельзя кстати. Ралли было весьма впечатляющим, но трудно себе представить такой сценарий, при котором мы будем двигаться наверх по прямой линии. Откаты на данном этапе, как мне кажется, с большой долей вероятности будут возможностями для покупки, однако стоит найти действительно хороший уровень, прежде чем пускать в дело большие деньги».

Льюис призвал инвесторов внимательно следить за долларом, «поскольку он начинает укрепляться, а это может стать определенным препятствием».

Вместе с тем, при росте выше пика понедельника $1870 спотовые цены на золото могут затем нацелиться внутри дня на $1881, при этом целевой уровень пробоя в краткосрочной перспективе будет находиться на $1900–$1916, указывает Диксит.

«До $1900–$1916 важного сопротивления практически не будет при условии, что золото удержится выше $1860», — добавляет аналитик.

Дисклеймер: Барани Кришнан приводит экономические показатели и мнения других аналитиков, иногда противоположные, чтобы представить разносторонний анализ рынка. Он не является держателем позиций по сырьевым товарам и ценным бумагам, рассмотренным в статье.