Россия может выйти из мирных переговоров — Bloomberg

Рынок природного газа погубил многих трейдеров, сделавших неверную ставку на разницу цен зимнего и весеннего периодов. И недавнее падение волатильности позволяет предположить, что годовые максимумы цен на газ уже пройдены.

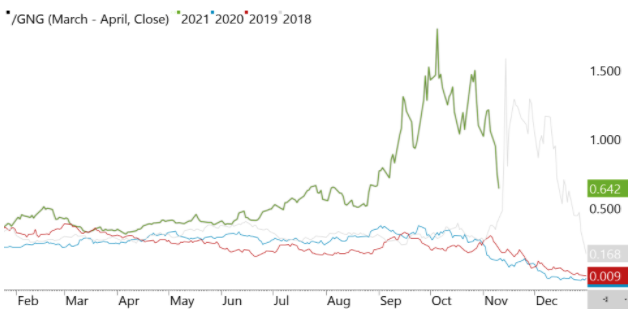

Источник: Gelber & Associates

Месяц назад разница цен на стыке зимнего и весеннего периодов (выраженная контрактами на март и апрель) превысила $1,50 за миллион британских тепловых единиц, а уже на момент окончания вчерашних торгов эта разница для фьючерсов с поставной в Henry Hub составляла всего 62 цента.

Упомянутый выше спред хорошо отражает зимнюю премию за природный газ, поскольку март обычно знаменует собой окончание периода холодов, а значит, пик спроса на отопление к этому моменту уже должен быть пройден. При этом апрель считается самым началом летнего сезона хеджирования, который начинается с оттепели и продолжается по мере роста спроса на кондиционирование.

Столь высокая волатильность иногда приводит к тому, что зимняя премия за риск часто закладывается в мартовские контракты, а не в апрельские.

Аномально холодные зимы зачастую вызывают резкие скачки спреда между ценами марта-апреля. Например, в 2018 году осознание масштаба предстоящих холодов пришло ближе к началу октября, что привело к скачку спреда почти до $1,50.

В этом году спред начал расти рано и достиг своего пика в октябре. Отчасти ралли было вызвано высоким спросом на кондиционирование воздуха в рамках очень жаркого летнего сезона, зарубежным спросом на сжиженный природный газ (СПГ) и отставанием показателей прироста запасов от их средних значений.

В совокупности эти факторы заставили участников рынка опасаться того, что аномально холодная зима может пройти в условиях дефицита запасов газа.

Но пик спреда пришелся на начало октября, и последующая нормализация показателей накопления запасов полностью изменила динамику разницы цен мартовских и апрельских контрактов.

Сейчас эксперты полагают, что запасы на эту зиму составляют около 3,6 триллиона кубических футов, чего должно хватить, исходя из прогнозов погоды и баланса спроса и предложения.

«Естественно, к концу сезона спред должен снизиться еще сильнее, поскольку с рынка уйдут страх и неуверенность», — говорит аналитик консалтинговой компании Gelber & Associates Дэн Майерс.

«Конечно, если погодные условия отклонятся от ожидаемых значений и придут аномально сильные холода, то этот знаменитый спред вполне может начать вновь увеличиваться в ожидании грядущей катастрофы».

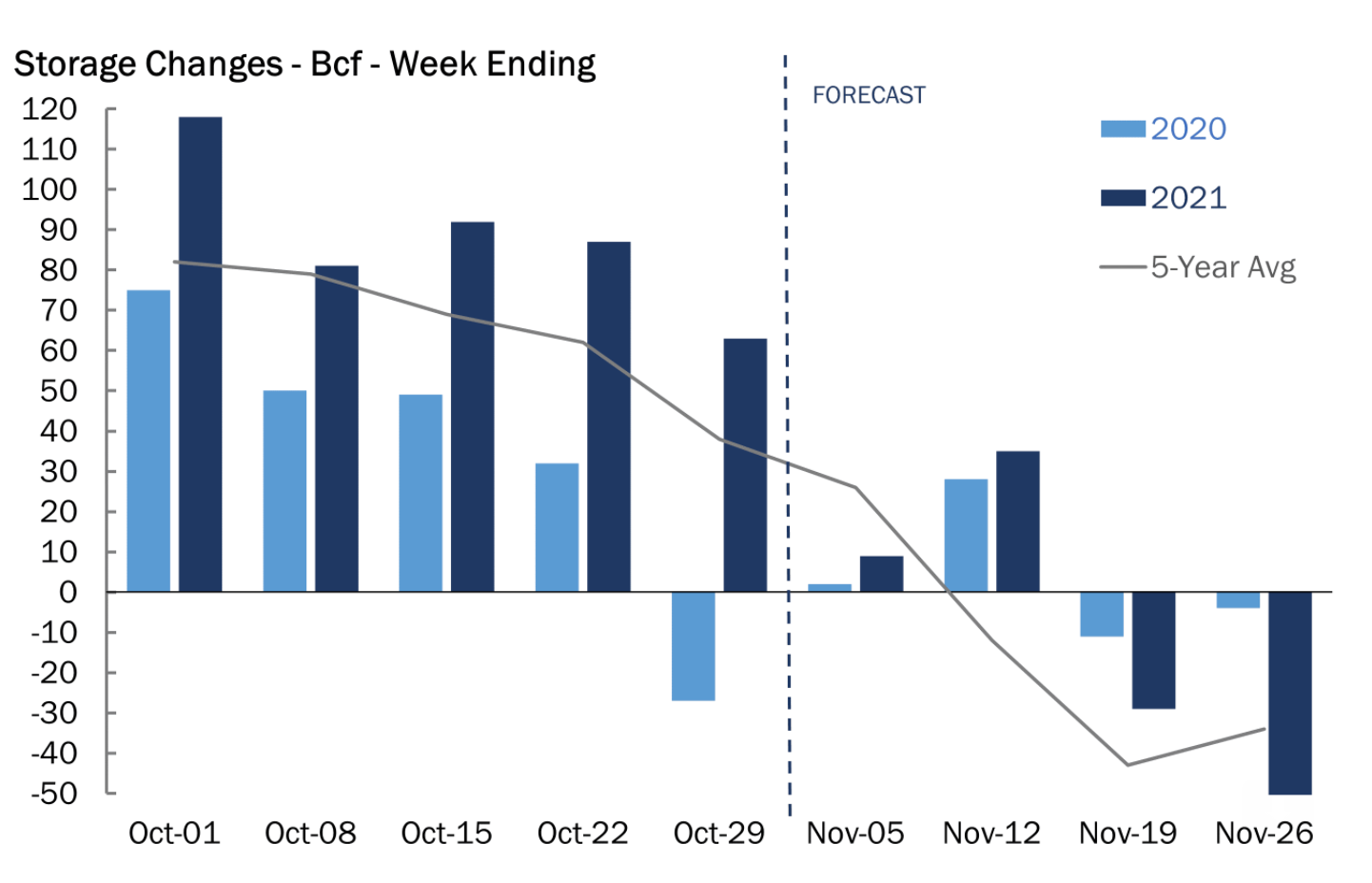

Источник: Gelber & Associates

За примером далеко ходить не нужно. Спотовый контракт Henry Hub за последние пять сессий упал в совокупности на 15%, в среду достигнув девятинедельного минимума в $4,73, поскольку еженедельные показатели прироста запасов продолжают превышать ожидания. Однако последняя неделя (завершившаяся 5 ноября) стала исключением: запасы выросли на 7 миллиардов кубических футов вместо прогнозируемых 10 миллиардов.

В прогнозе Bespoke Weather Services, опубликованном на сайте naturalgasintel.com, говорится, что погодные модели на конец месяца склоняются к тихоокеанскому типу, что ограничит силу холодного фронта и создаст условия для аномально теплого декабря.

Bespoke добавляет, что с учетом кратковременного похолодания, ожидаемого в конце этой недели, сдвиг конца ноября «пока не вселяет доверия и сильно отличается от того, как прогнозы выглядели всего несколько дней назад». Но это «придает погодному компоненту более медвежий уклон».

Кроме того, с начала года добыча природного газа в США составляла в среднем около 95 млрд кубов в день, что соответствует максимумам 2021 года. Если ситуация сохранится, она может оказать давление на контракты Henry Hub.

Дисклеймер: Барани Кришнан приводит экономические показатели и мнения других аналитиков, иногда противоположные, чтобы представить разносторонний анализ рынка. Он не является держателем позиций по сырьевым товарам и ценным бумагам, рассмотренным в статье.