Саудиты заливают мир нефтью перед возможной войной

Гринбэк наводит шорох на финансовых рынках.

Релиз данных по американскимпотребительским ценам за октябрь объясняет, почему инвесторов не интересует вопрос, повысит ли ФРС процентные ставки. Их больше волнует, как быстро она это сделает. И хоть президент ФРБ Сан-Франциско Мэри Дэйли, глядя на «сногсшибательную», по ее словам, инфляцию, утверждает, что еще слишком рано вносить коррективы в траекторию изменения затрат по займам, рынок ей не верит. И правильно делает!

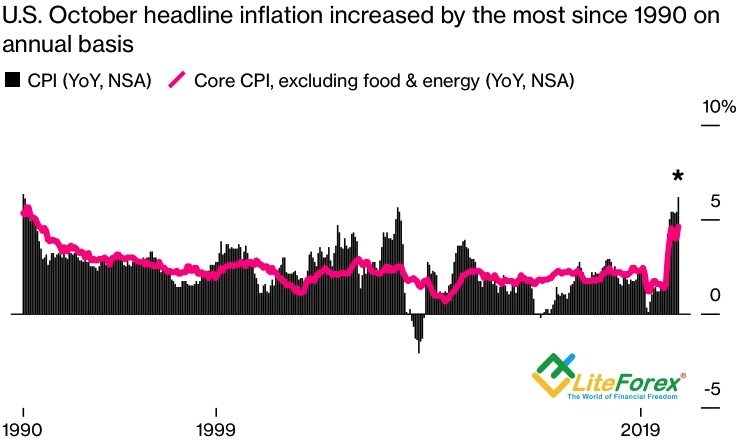

По данным Министерства труда, потребительские цены в октябре подскочили до 6,2%, базовая инфляция – до 4,6%, что в обоих случаях является самым высоким значением за последние более чем три десятка лет. CPI пятый месяц подряд превышает отметку 5% и заставляет сомневаться в мантре ФРС о временном характере высокой инфляции.

Срочный рынок ожидает, что центробанк будет вынужден ужесточить денежно-кредитную политику. Деривативы CME выдают 64%-ю вероятность, что он повысит ставку по федеральным фондам к июню по сравнению с 51%-ой до релиза данных по потребительским ценам. Шансы на два акта монетарной рестрикции в 2022 выросли с 63% до 80%, на три – с 29% до 49%. Стоит ли на таком фоне удивляться стремительному укреплению доллара США?

Динамика американской инфляции

Источник: Bloomberg

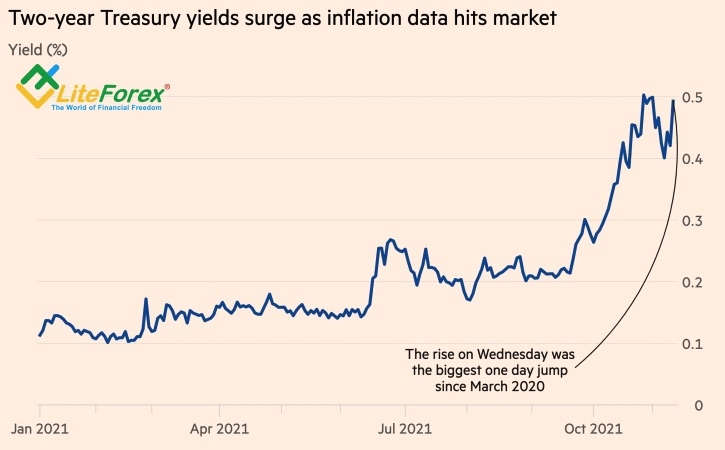

Поддержку гринбэку оказал и взлет доходности казначейских облигаций. По 2-летним бумагам она подскочила наиболее быстрыми темпами с марта 2020 и вернулась к области годовых максимумов. Всплеск инфляции – не самая хорошая новость для долговых обязательств, ведь при таком сценарии развития событий снижается покупательная способность выплачиваемых по ним купонов, а также растут шансы на ужесточение денежно-кредитной политики ФРС.

Динамика доходности облигаций США

Источник: Financial Times

Ставки по американским долгам потянули за собой вверх свои аналоги из других стран: в Канаде теперь ожидается повышение ставки овернайт в 2022 на 100 б.п, и даже ЕЦБ, по данным рынков, может поднять ставку по депозитам в следующем году.

Это не противоречит мнению главы Банка Австрии Роберта Хольцмана, заявившего, что Европейский регулятор может полностью избавиться от QE, включая APP, к сентябрю. С другой стороны, Европейская комиссия готова опубликовать прогноз, согласно которому, инфляция в еврозоне замедлится с 2,4% в 2021 до 2,2 в 2022 и до 1,4% в 2023, что предполагает длительное сохранение ультрамягкой политики ЕЦБ.

Таким образом, пока Старый свет сохраняет терпение, рынки подталкивают Новый к активным действиям. ФРС уже показала свои сомнения, что всплеск инфляции быстро сойдет на нет. Теперь она считает, что он будет носить более долгоиграющий характер, чем ранее предполагалось. Многие инвесторы недоуменно пожимают плечами, не понимая, как Федрезерв при таком уровне потребительских цен может себе позволить ждать. И чего именно он ждет? Возможно, повторного переизбрания Джерома Пауэлла?

Как бы там ни было, но впечатляющий рост CPI, как и ожидалось, привел к стремительному падению EUR/USD. Сформированные накануне релиза на прорыве 1,157 шорты оказались как никогда кстати. Ранее обозначенный таргет на 1,145 все ближе, а значит, пришло время собирать камни.

Дмитрий Демиденко для LiteForex