Рассмотрим операционные показатели ММК (MCX:MAGN), а также попробуем спрогнозировать финансовые результаты компании.

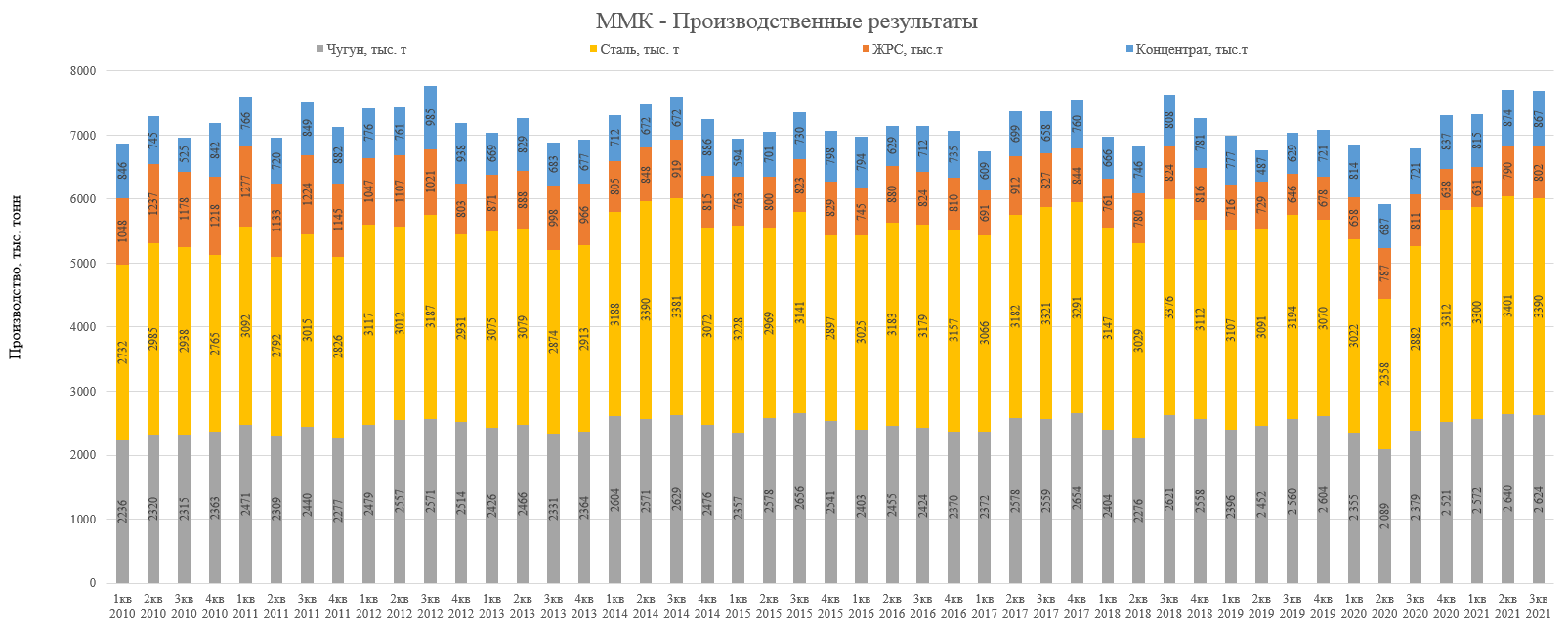

Относительно прошлого квартала объем производства практически не изменился. Но относительно прошлого года компания показала рост.

Объем выплавки чугуна незначительно сократился на 0,6% к уровню прошлого квартала и составил 2 624 тыс. тонн.

Объем выплавки стали остался на уровне прошлого квартала и составил 3 390 тыс. тонн, отражая сохраняющуюся благоприятную конъюнктуру рынков и запуск электросталеплавильного комплекса на турецком активе.

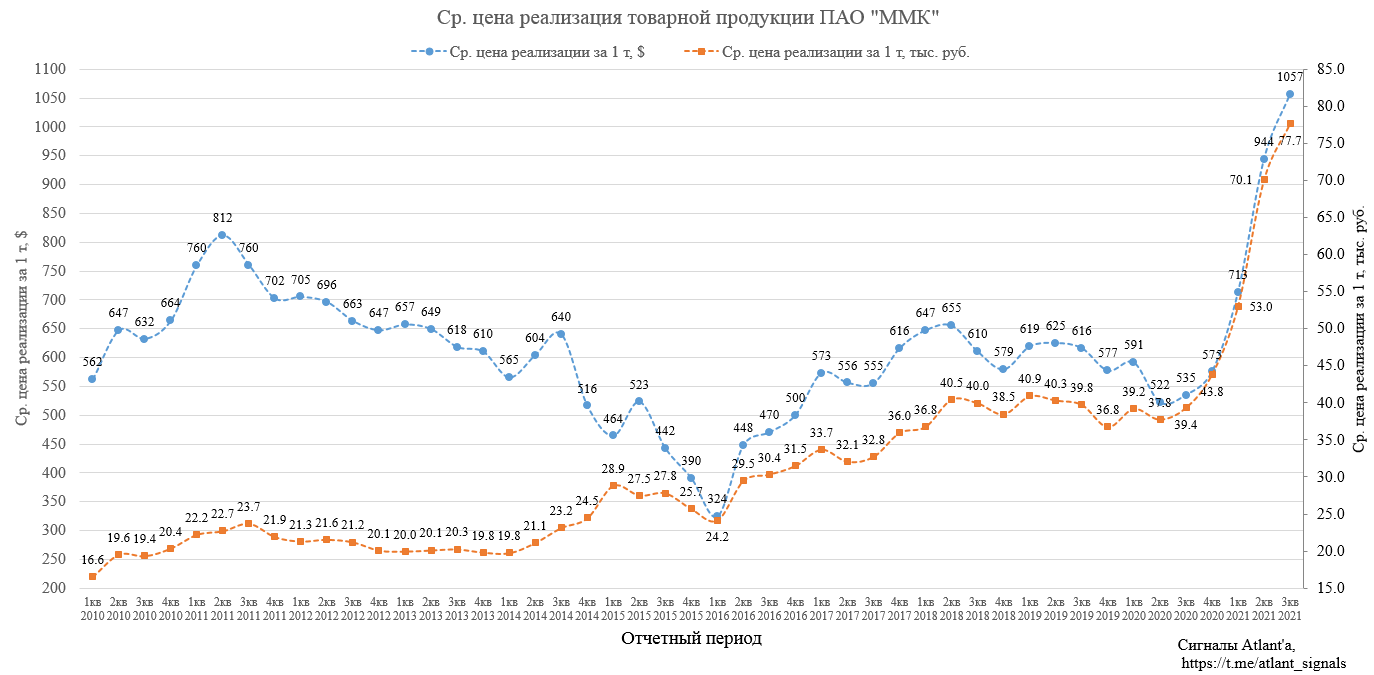

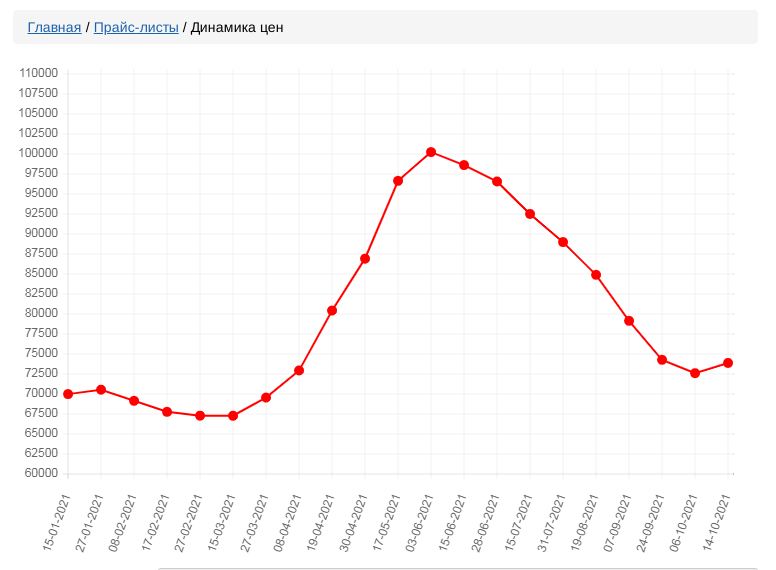

Средневзвешенная цена реализации 1-й тонны стальной продукции выросла с 944 долларов США до 1057 по сравнению со 2-м кварталом 2021 года, то есть на 12,0%. По сравнению с 3-м кварталом 2020 года цена в долларах выросла на 97,6%.

В рублях средневзвешенная цена реализации выросла с 70,1 тыс. руб. до 77,7 по сравнению со 2-м кварталом 2021 года, то есть на 10,8%. При этом по сравнению с 3-м кварталом 2020 года цены выросли на 97,2%.

Рублевые и долларовые цены на исторических максимумах. В 4-м квартале цена реализации будет в диапазоне между 1-м и 2-м кварталом, что также очень дорого.

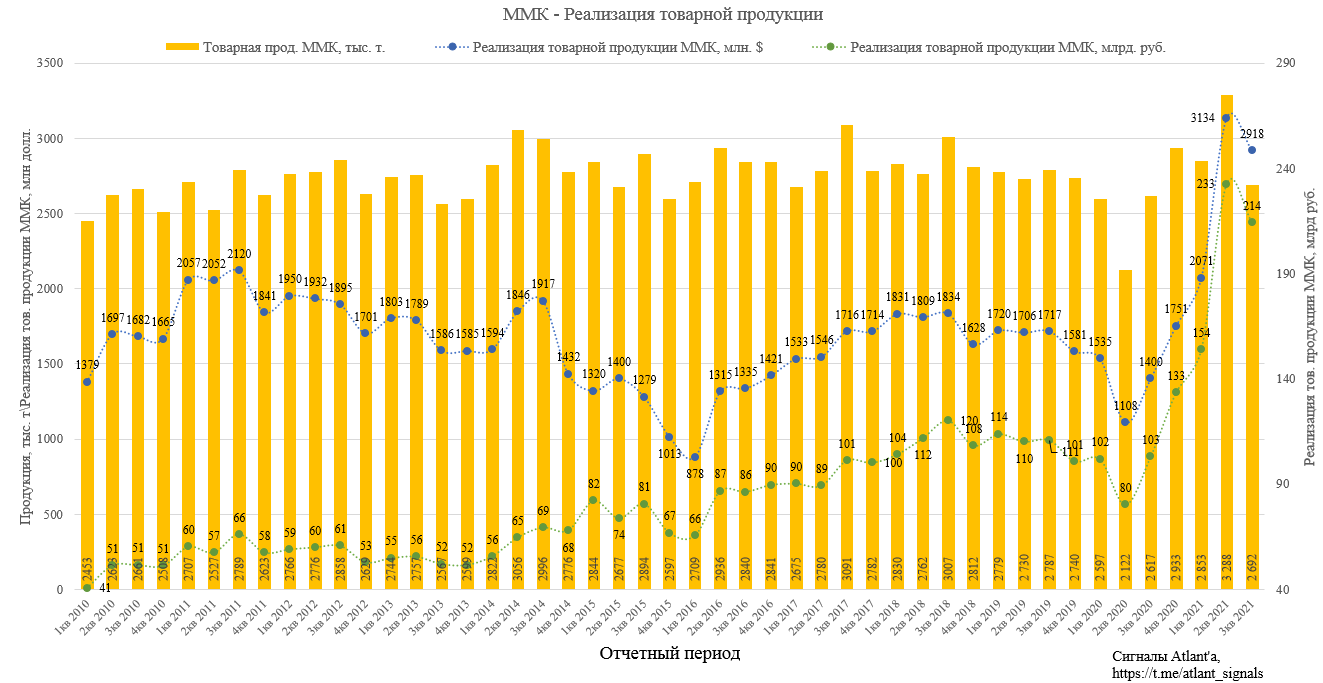

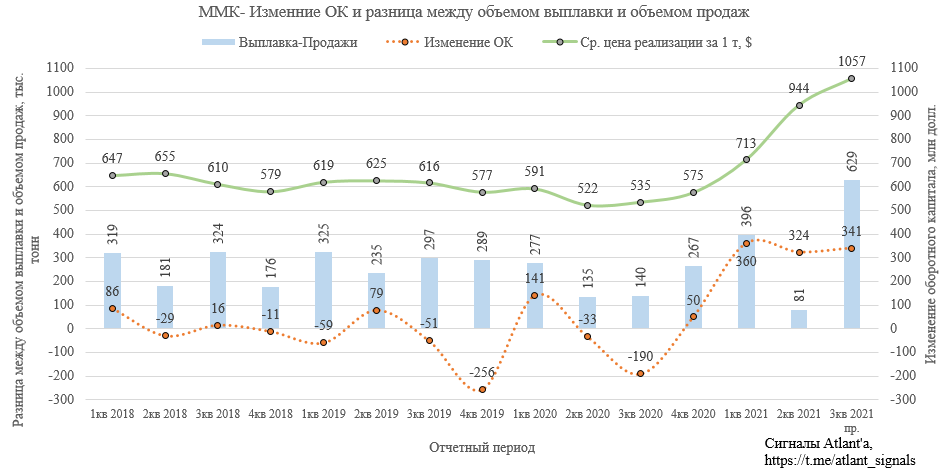

Объем реализованной продукции составил 2692 тыс. тонн, что на 18,1% ниже предыдущего квартала и было вызвано с ростом экспортных продаж с более длинными сроками доставки. По сравнению с прошлым годом рост составил 2,9%.

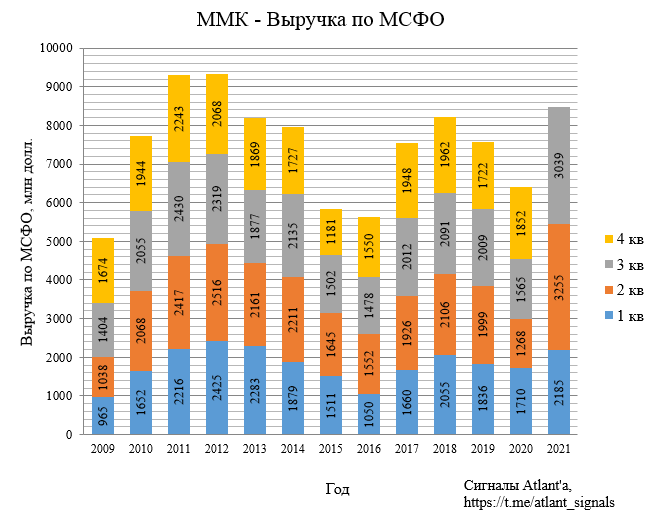

Выручка от реализации товарной продукции ММК в 3-м квартале составила 2918 млн долларов. Это на 6,9% ниже, чем во 2-м квартале 2021 года (3134 млн), и на 108,4% выше, чем в 3-м квартале 2020 года (1400 млн).

В рублевом эквиваленте выручка от реализации товарной продукции ММК в 3-м квартале составила 214 млрд рублей. Это на 8,2% ниже, чем во 2-м квартале 2021 года (233 млрд руб.), и на 107,8 % выше, чем в 3-м квартале 2020 года (103 млрд руб.).

Жаль, что компания не смогла реализовать максимальный объем в этом квартале, так как цены рекордные.

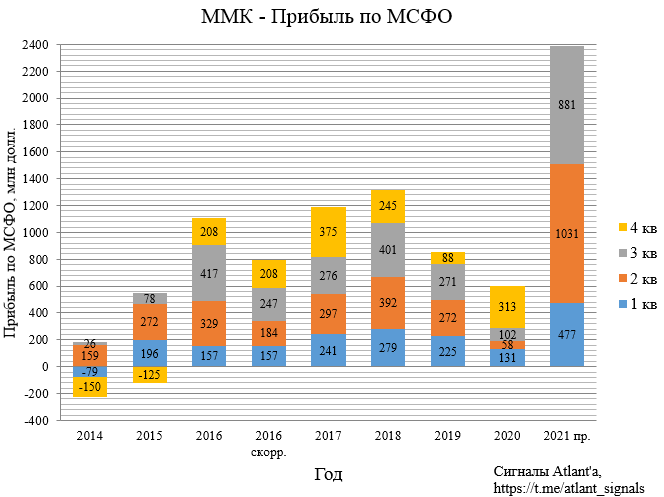

На основании предыдущих отчетов МСФО и используя данные из производственного отчета, спрогнозируем финансовые результаты компании за 3-й квартал 2021 года.

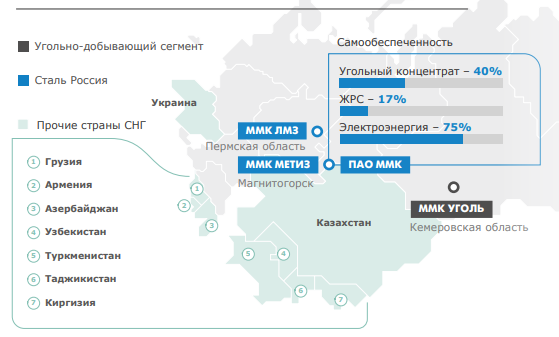

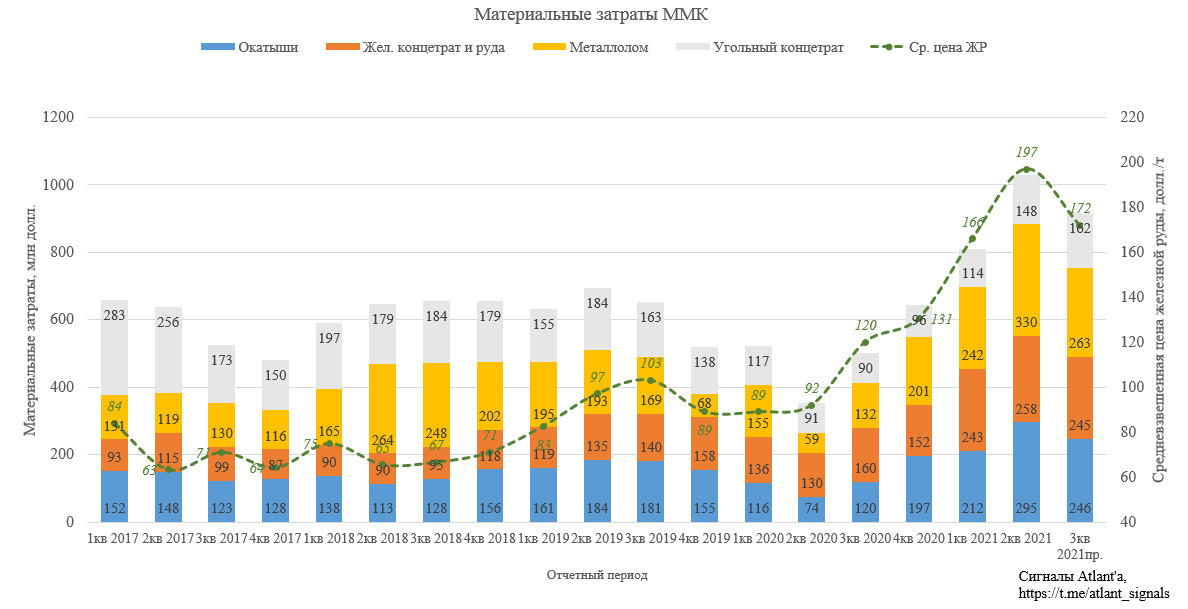

ММК не обеспечивает себя полностью железорудным сырьем и углем.

Поэтому, как и прежде, рассчитаем себестоимость основных материальных затрат на основании данных из отчетов других компаний и цен в России.

Принимаем:

1) цены на закупаемые жел. руду и окатыши не изменились относительно 2-го квартала. На это указывают результаты по РСБУ Коршуновского ГОКа по итогам 3-го квартала (дочка Мечела (MCX:MTLR));

2) цены на уголь на 50% выше, чем во 2-м квартале. На основании данных СПбМТСБ ;

3) цены на металлолом на 4% ниже, чем во 2 квартале. На основании данных НЛМК (MCX:NLMK).

С учетом изменения объема производства и продаж получим следующую картину: затраты на 4 основных видов сырья ( жел. руда, окатыши, угольный концентрат, металлом) снизятся с 1030 млн долларов до 916 млн относительно предыдущего квартала.

Перейдем к прогнозным финансовым показателям.

Выручка

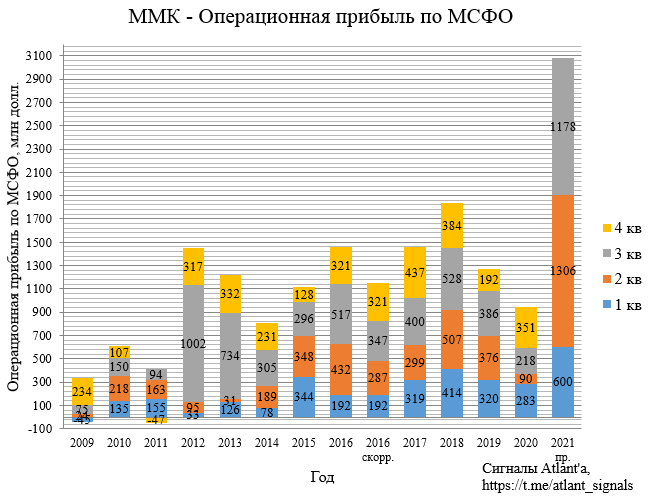

Операционная прибыль

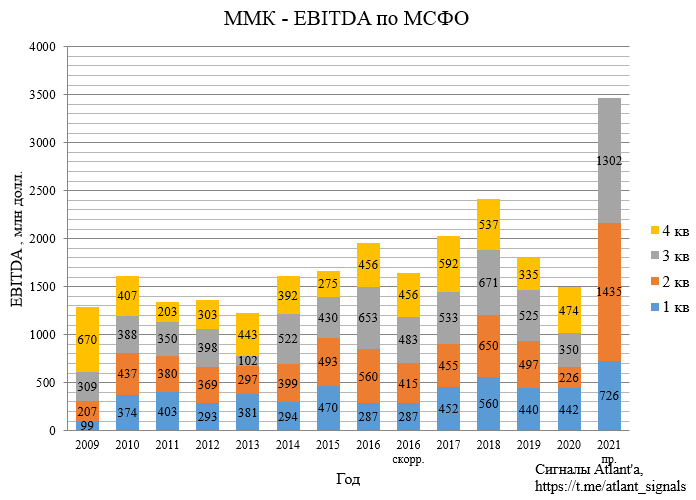

EBITDA

Прибыль

Так как компания реализовала продукции гораздо меньше, чем произвела, то это несомненно приведет к росту оборотного капитала. Тяжело просчитать, как именно изменится оборотный капитал, так как нет прямой зависимости между изменением оборотного капитала и разницей в объемах выплавки и продаж. На величину ОК влияет и цена продукции, а вот по какой цене компания ведет учет — тяжело сказать. С одной стороны, компания реализовывала по рекордным ценам в 3-м квартале, а с другой стороны, рыночные цены за квартал упали приблизительно на 25%.

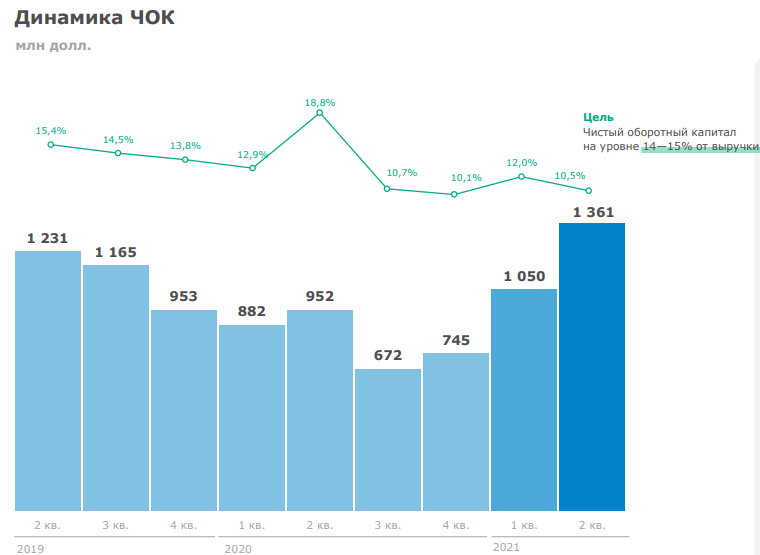

В своем расчете буду ориентироваться на то, что сумма оборотного капитала составит 14% от выручки за текущий квартал, помноженной на 4 (сама компания в качестве цели ставит ЧОК на уровне 14-15%). Тогда

3039*4*0,14=1702 млн долларов. 2-й квартал 2021 года компания закончила с оборотным капиталом в размере 1361 млн, то есть ожидаю прирост на 341 млн долл.

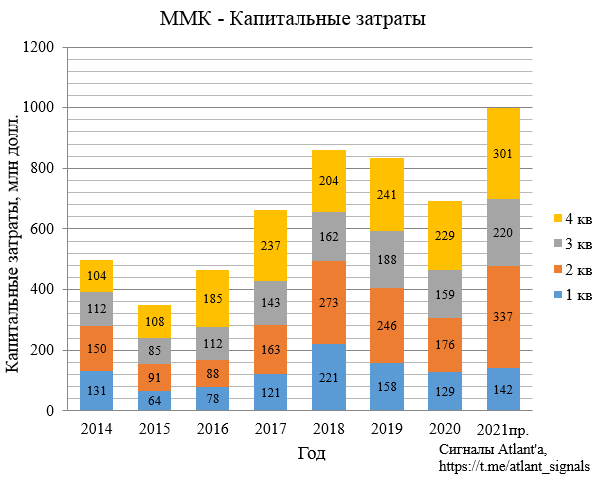

Капитальные затраты в 3-м квартале ожидаю на уровне 220 млн долларов. Компания заявила, что в 4-м квартале CAPEX будет выше, а согласно презентации, опубликованной в октябре, всего в 2021 году будет потрачено 1000 млн долларов.

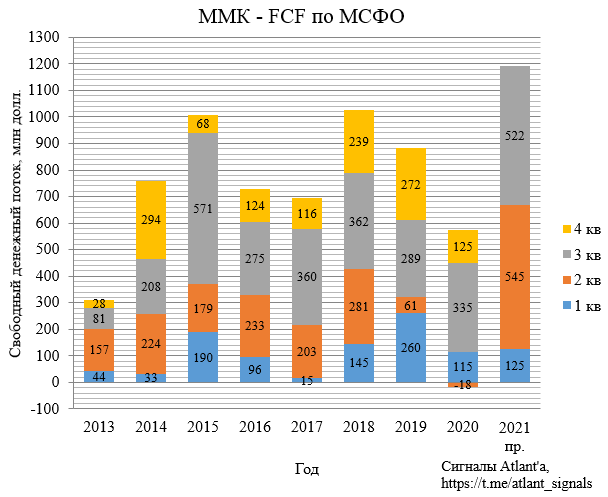

Тогда прогнозный свободный денежный поток FCF будет равен 522 млн долларов.

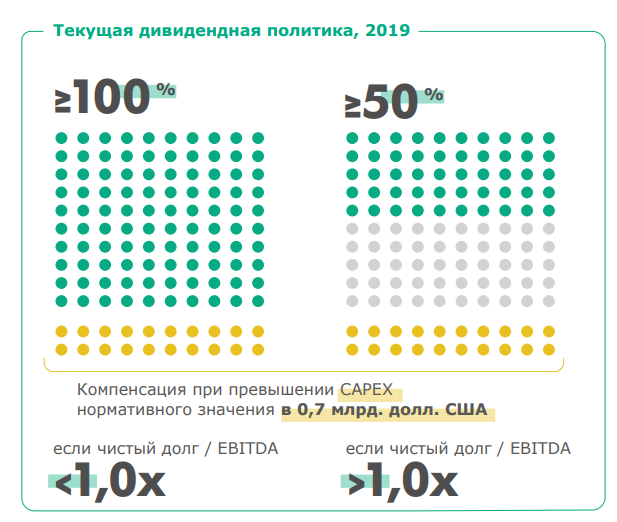

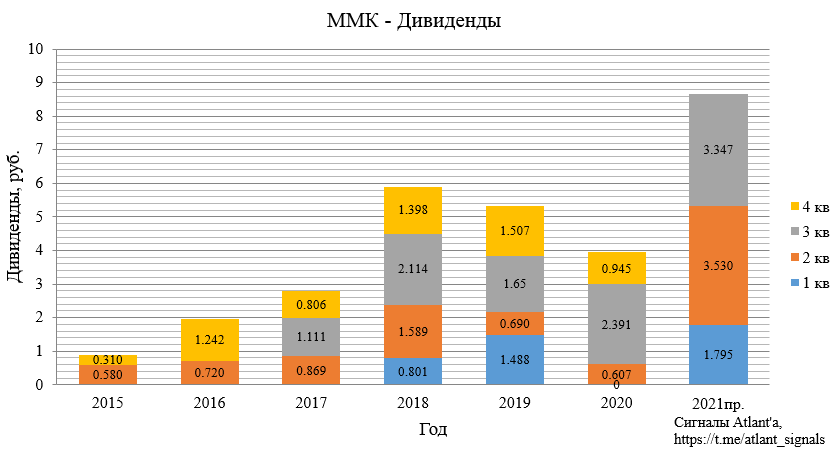

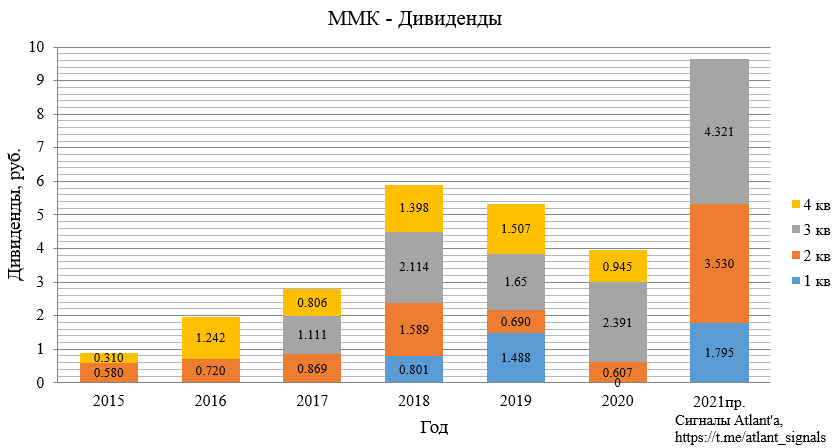

Компания выплачивает дивиденды из свободного денежного потока.

Так как чистый долг отрицательный, то компания выплатит не менее 100% от FCF. Тогда дивиденд по итогам 3-го квартала составит 3,347 рубля, что дает квартальную доходность 4,82%.

Доходность высокая, но дивиденд за 2-й квартал был выше, и акции на этом росли до 79,775 руб. Но, по версии ВТБ-Капитал, для включения в индекс MSCI необходимо, чтобы цена акции была более 80 рублей. Затеять SPO сейчас и не попасть в индекс в результате ноябрьской ребалансировки кажется странным, но нельзя исключать и такого варианта. Возможно, все будет перенесено на майскую ребалансировку, где порог входа по оценкам ВТБ-Капитал снижается до 64 рублей.

При этом нужно помнить, что с момента публикации данной оценки до майской ребалансировки пройдет много времени, и за это время основа индекса — нефтегазовый сектор и банки — сильно вырастут благодаря росту энергоносителей, что приведет к еще бОльшей необходимой пороговой цене. Например, с момента SPO индекс уже вырос на 5%.

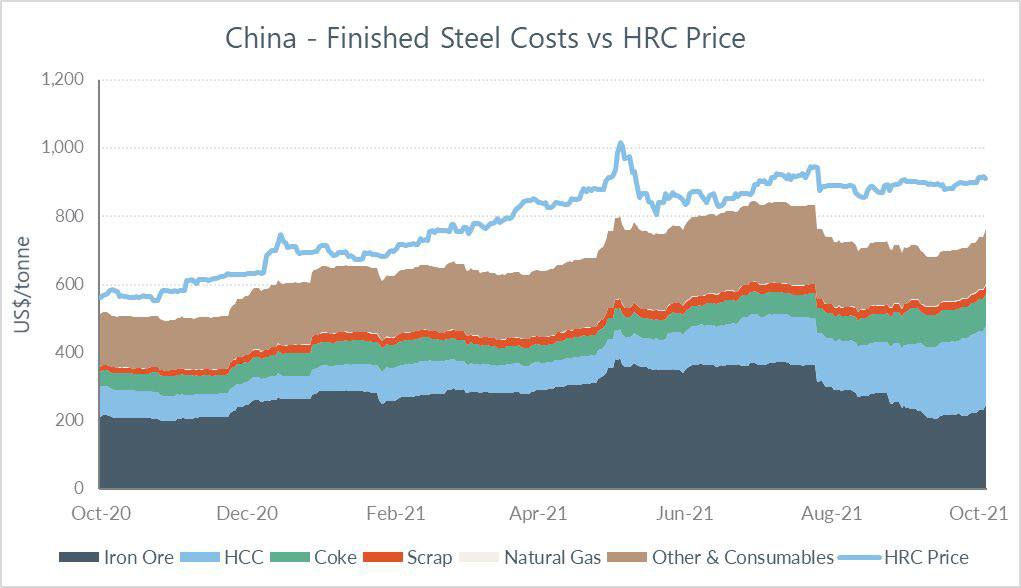

Как себя будут чувствовать цены на сталь в мае 2022 года мы не знаем; если они и не рухнут, то вряд ли стоит ждать, что цены будут, как во 2-м и 3-м кварталах 2021 года. Текущие высокие цены обусловлены высокой себестоимостью для компаний, у которых низкая вертикальная интеграция и высокая закупочная цена на газ. Запас маржи составляет для них около 200 долларов.

Мы не можем знать, что в голове у менеджмента. Если они действительно хотят включения в результате ноябрьской ребалансировки, то у них есть еще один маневр в запасе. Ранее компания заявляла, что капитальные затраты в год свыше 700 млн долларов не ведут к уменьшению дивидендной базы. По итогам 1-го полугодия ММК направила на дивиденды на 148 млн долларов больше, чем величина свободного денежного потока. Так как в 2021 году капитальные затраты будут на уровне 1000 млн долларов, то компания может направить еще 152 млн долларов на дивиденды поверх величины свободного денежного потока.

В таком случае дивиденд увеличится приблизительно на 1 рубль и составит 4,321 руб., а дивидендная доходность станет равна 6,23%. С таким дивидендом включение в индекс в ноябре вполне реально.

Посмотрим, что придумает менеджмент, финансовый отчет по итогам 3-го квартал 25 октября.

Продолжаю держать акции. Очень жаль, что компания не смогла в полной мере воспользоваться конъюнктурой и реализовать весь произведенной объем в 3-м квартале.

Рублевый индекс цен на данный момент скорректировался от пиковых значений, нащупал дно и даже немного отрос.

Всем удачи и успехов!