Акции США против нефти по $100: покупать на спаде теперь опасно

- За 2021 год акции ABNB выросли почти на 15%, достигнув рекордного максимума в феврале.

- Airbnb серьезно трансформировала традиционный гостиничный бизнес и не панирует сбавлять обороты.

- Несмотря на перспективы краткосрочного всплеска волатильности, потенциальные долгосрочные инвесторы могут рассматривать любые просадки ABNB как возможность для покупки.

Для акционеров Airbnb (NASDAQ:ABNB) 2021 год был весьма успешным. Бумаги интернет-платформы из Сан-Франциско выросли на 14,8% с начала года. 11 февраля был зафиксирован рекордный максимум в $219,94.

Торги 28 сентября акции ABNB завершили на отметке $168,58.

Для сравнения: индекс Dow Jones U.S. Hotels с января вырос на 20,8%. Однако, в отличие от ABNB, рекордный пик был зафиксирован 27 сентября.

52-недельный диапазон акций Airbnb ограничен отметками 121,50 и 219,94 долларов, а рыночная капитализация компании составляет 115,8 миллиарда долларов.

Основанная в 2008 году Airbnb запустила платформу, соединившую туристов с потенциальными арендодателями по всему миру. Компания вышла на публичный рынок в декабре 2020 года по 146 долларов за акцию.

В своем проспекте эмиссии от 16 ноября 2020 года, поданном в Комиссию по ценным бумагам и биржам (SEC), руководство сообщило:

«Мы обладаем существенными возможностями на растущем рынке туризма и в “экономике впечатлений”… Мы оцениваем наш общий целевой рынок в 3,4 триллиона долларов; 1,8 триллиона приходятся на краткосрочное пребывание, 210 миллиардов — на долгосрочное пребывание, а еще 1,4 триллиона долларов на впечатления».

12 августа Airbnb опубликовала финансовый отчет за второй квартал. Показатели выручки и числа бронирований превзошли ожидания. Доход в годовом отношении подскочил на 300% до 1,34 млрд долларов, превысив уровень второго квартала 2019 года на 10%. Однако компания понесла убытки в размере 11 центов на акцию.

В течение квартала общее число бронирований на платформе Airbnb составило 83,1 миллиона, что соответствует росту почти на 200% г/г. Средняя стоимость номера выросла со 160 до 161 доллара.

Другими словами, клиенты потратили немного больше на дома и развлечения. Уолл-стрит довольна ростом этого показателя на 41% г/г. Инвесторы также воодушевлены тем, что Airbnb усилит акцент на удаленных городах, а также на долгосрочной аренде (то есть на срок более 28 дней).

Пандемия (особенно дельта-штамм) по-прежнему вызывает беспокойство как у руководства, так и у всей индустрии туризма. Airbnb отмечает:

«Дельта-штамм продолжит оказывать влияние на поведение путешественников, в том числе на то, как часто и когда именно гости бронируют жилье и отменяют заявки … Но, хотя пандемия COVID-19 и создает постоянную неопределенность в отношении будущих финансовых показателей, мы ожидаем, что выручка за 3 квартал 2021 года окажется самой высокой за всю историю наблюдений, обеспечив как самый высокий показатель скорректированной EBITDA в долларах, так и наибольшую рентабельность».

По результатам публикации последнего отчета акции ABNB просели примерно на 5% за несколько дней. 20 августа они достигли внутридневного минимума в 141,50 доллара. В настоящее время бумаги торгуются вблизи $168 долларов, прибавив около 19% менее чем за шесть недель.

Прогноз по акциям ABNB

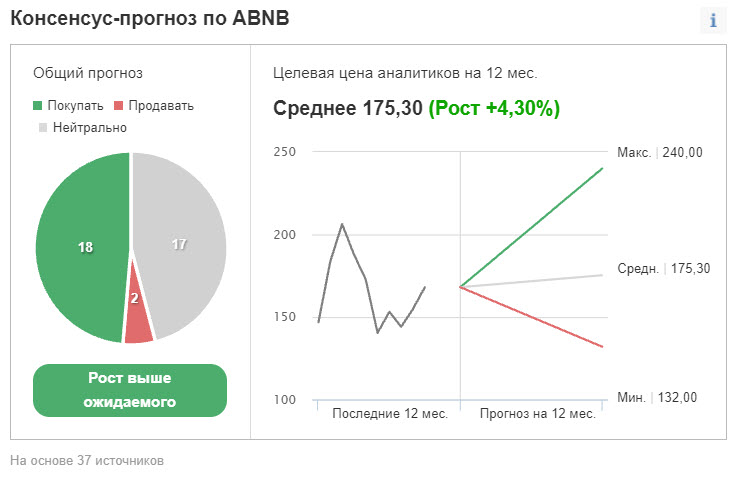

Опрошенные Investing.com аналитики полагают, что акции Airbnb будут торговаться лучше рынка.

Источник: Investing.com

Усредненный 12-месячный ценовой таргет составляет $175,30, что предполагает рост на 4% от текущего уровня. Диапазон оценок ограничен отметками 132 и 240 долларов.

Коэффициенты P/S и P/B для акций ABNB составляют 24,76 и 31,79 соответственно. Для сравнения: аналогичные показатели для Expedia (NASDAQ:EXPE) составляют 4,43 и 23,32, а для Booking Holdings (NASDAQ:BKNG) — 14,16 и 21,19. Это указывает на то, что инвесторы готовы переплатить за потенциал акций Airbnb.

Инвесторам, обращающим внимание на технические графики, может быть интересно узнать о перекупленности ряда краткосрочных осцилляторов. И хотя в таком состоянии они могут оставаться неделями (если не месяцами), потенциальная фиксация прибыли также может быть не за горами.

Если сектор туризма (или фондовый рынок в целом) в сентябре-октябре останется под давлением, акции ABNB могут просесть до 155 или даже 150 долларов, после чего уйдут в боковой тренд. В этом случае отметка $150, вероятно, выступит уровнем поддержки.

Учитывая недавнее ралли, мы ожидаем дальнейшего падения акций в краткосрочной перспективе еще на 5-7%. Некоторые инвесторы наверняка зафиксируют прибыль. Однако такое снижение может предоставить отличную торговую возможность долгосрочным «быкам».

3 стратегии инвестирования

1. Покупка акций ABNB на текущих уровнях

Инвесторы, которых не особо волнуют внутридневные колебания цены, могут подумать о покупке акций Airbnb на текущих уровнях.

28 сентября акции Airbnb стоили 168,58 доллара. Мы рекомендуем долгосрочным инвесторам удерживать длинную позицию на протяжении нескольких месяцев, поскольку акции могут протестировать рекордный максимум в 219,94. Это будет соответствовать прибыли примерно в 30%.

Инвесторы, которые опасаются сильных просадок позиции, могут разместить стоп-лосс примерно на 3-5% ниже точки входа.

2. Инвестирование в ETF, компонентом которого является ABNB

В наших статьях мы регулярно рассматриваем биржевые фонды, которые хорошо вписываются в долгосрочные портфели. Читатели, которые не хотят вкладывать капитал в акции ABNB напрямую, но все же хотят «приобщиться» к компании, могут обратить внимание на ETF, компонентом которых она является.

Вот несколько примеров:

- ETFMG Travel Tech ETF (NYSE:AWAY): с начала года фонд прибавил 9,1%, а доля ABNB в портфеле составляет 4,57%;

- Renaissance IPO ETF (NYSE:IPO): фонд торгуется на уровнях начала года, а доля ABNB составляет 2,46%;

- SoFi Gig Economy (NASDAQ:GIGE): с начала года фонд просел на 4,3%, доля ABNB — 3,74%;

- VictoryShares NASDAQ Next 50 ETF (NASDAQ:QQQN): с начала года ETF скинул 3,1%, доля ABNB — 4,49%.

3. Медвежий пут-спред

Инвесторы, ожидающие коррекции акций ABNB в краткосрочной перспективе, могут обратиться к стратегии медвежьего пут-спрэда. Однако она построена на опционах и поэтому подойдет не каждому инвестору.

Тем не менее, данный механизм может понравиться долгосрочным инвесторам ABNB, поскольку он хорошо сочетается с прямой покупкой акций и обеспечит краткосрочную защиту от просадок.

Данная стратегия требует параллельного удержания длинного опциона пут с более высокой ценой исполнения и короткого пута с более низкой ценой страйк на одну дату экспирации.

Подобный пут-спред устанавливается для чистой стоимости актива и будет прибыльным в случае падения акций ABNB.

Трейдер может купить опцион пут «без денег». Для примера, возьмем контракт на 21 января 2022 года с ценой страйк в $160. В настоящее время он предлагается по 11,10 доллара за акцию. Таким образом, владение опционом, который истекает примерно через три месяца, обойдется трейдеру в 1110 долларов.

В то же время трейдер продает другой опцион пут с более низкой ценой страйк (например, контракт с ценой исполнения $140 на ту же дату). В настоящее время подобный опцион предлагается по $4,75 за акцию. Таким образом, трейдер получит $475 «премии» за продажу опциона.

Максимальный риск этой сделки будет равен чистой стоимости пут-спреда (плюс комиссия). В нашем примере максимальный убыток составит 635,00 доллара США ((11,10–4,75)x100)).

Трейдер понесет его в случае, если позиция удерживается вплоть до даты экспирации, а оба опциона истекают без денег (т. е. если акции ABNB на момент исполнения будут выше цены страйк длинного пута, которая в нашем примере составляет $160).

Потенциальная прибыль этой сделки ограничена разницей между ценами исполнения (т. е. (160,00 - 140,00)x100), минус чистая стоимость спрэда ($635,00), плюс комиссия. В нашем примере разница между ценами страйк составляет 20 долларов. Следовательно, потенциальная прибыль равняется 2000 долларам.

Эта сделка будет безубыточной при стоимости акций в $153,65 на дату экспирации (без учета комиссии брокера).