В пятницу, 10 сентября, российские фондовые индексы умеренно подрастают после снижения накануне. Торги на азиатских биржах сегодня уже завершились в плюсе, аналогично торгуются и европейские индексы. Поддержку российским акциям, особенно экспортным компаниям, оказывают растущие цены на нефть, а также позитивная динамика цветных и промышленных металлов.

Ведущие американские фондовые индикаторы вчера снизились в пределах 0,5%, сегодня фьючерс на индекс S&P 500 торгуется в плюсе на 0,3%. Доходность 10-летних казначейских облигаций США растет на 3 б.п. до 1,326%.

По состоянию на 12:00 МСК индекс МосБиржи демонстрирует рост на 0,3% до 4 004,55 пункта, а индекс РТС увеличивается на 0,4% до 1 733,96 пункта.

Главным событием для российского фондового рынка сегодня стало заседание ЦБ РФ по вопросам монетарной политики: регулятор повысил ключевую ставку на 0,25 б.п. до 6,75% годовых. В 15:00 МСК глава Банка России Эльвира Набиуллина выступит с дальнейшими прогнозами на пресс-конференции.

Также сегодня в США выйдут макроэкономические данные по индексу цен производителей, оптовым запасам, а в 20:00 МСК Baker Hughes опубликует данные по количеству буровых установок.

Из корпоративных событий в России сегодня ожидается публикация операционных результатов «Черкизово (MCX:GCHE)» и данных по продажам «АЛРОСА (MCX:ALRS)» за август текущего года. Также акционеры «ММК (MCX:MAGN)» примут решение по дивидендам за II квартал.

Из числа ликвидных бумаг в лидерах торгов значатся «ММК» (+3,6%), «НОВАТЭК (MCX:NVTK)» (+1,9%), «НЛМК (MCX:NLMK)» (+1,5%), «РУСАЛ (MCX:RUAL)» (+1,5%). В числе аутсайдеров «ФосАгро (MCX:PHOR)» (-0,6%), X5 Retail Group (MCX:FIVEDR) (-0,3%).

Индекс МосБиржи

С точки зрения технического анализа Индекс МосБиржи продолжает двигаться в рамках среднесрочного восходящего тренда. В рамках локальной коррекции индекс может опуститься до поддержки на уровне 3935 пунктов, соответствующему 20-дневной скользящей средней.

Опасения по поводу роста заболеваемости в США сохраняются

В четверг, 9 сентября, снижение американского фондового рынка продолжилось, хотя внешний фон перед началом торгов складывался вполне благоприятный. Заседание ЕЦБ прошло без сюрпризов, регулятор согласовал ежемесячные покупки в рамках программы PEPP в размере 60-70 млрд евро. Вопрос сворачивания стимулов, вероятно, будет обсуждаться в декабре. В то же время негативом послужила новость об обязательной вакцинации от COVID-19 всех служащих Федерального правительства США и его подрядчиков ввиду продолжающегося роста заболеваемости в стране.

Из публикаций макроэкономической статистики стоит отметить данные Департамента труда по количеству первичных обращений за пособиями по безработице в США. За неделю с окончанием 4 сентября было подано 310 тыс. первичных обращений при консенсус-прогнозе 343 тыс. Показатель стал рекордно низким с начала пандемии.

По итогам торговой сессии 9 сентября индекс DJIA снизился на 0,4% до 34 879,38 пункта, индекс S&P 500 потерял 0,5% до 4 493,28 пункта, а индекс Nasdaq Composite скорректировался на 0,3% до 15 248,30 пункта.

Акции биотехнологической компании Moderna (NASDAQ:MRNA) прибавили 7,8% после ее заявления о разработке комбинированной бустерной вакцины от COVID-19 и гриппа. Ожидается, что клинические испытания новой вакцины могут начаться в течение следующих 6-12 месяцев.

Бумаги ретейлера спортивной одежды и аксессуаров Lululemon взлетели на 10,8% после публикации финансового отчета. За минувший квартал выручка компании увеличилась на 60% (г/г) до $1,5 млрд, а скорректированная прибыль на акцию составила $1,65. Оба показателя уверенно превзошли прогнозы.

Разработчик видеоигр Gamestop также представил финансовую отчетность. Выручка компании возросла на 25,6% (г/г) и составила $1,1 млрд, но чистый убыток составил $61,6 млн по сравнению с убытком в размере $111,3 млн за аналогичный квартал годом ранее. Однако реакция рынка на публикацию отчета оказалась сдержанной, акции оказались в плюсе всего на 0,2%.

Из состава индекса S&P 500 в лидерах по итогам торговой сессии оказались American Airlines (NASDAQ:AAL) (+5,6%), Willis Tower Watson (+4,5%), Under Armour (NYSE:UAA) (+4,3%), Delta Air Lines (NYSE:DAL) (+3,6%), Seagate (+3,6%). А в число аутсайдеров попали Biogen (-6,7%), Eli Lilly (-5,8%), Digital (-4,9%), Teleflex (-3,7%), Duke (-3,6%.

Индекс S&P 500

С точки зрения технического анализа на дневном графике индекс S&P 500 продолжает движение в рамках среднесрочного восходящего канала. Ожидаем движения к уровню 4420 пунктов, соответствующему 50-дневной скользящей средней.

После заседания ЕЦБ европейские рынки показывают положительную динамику

В пятницу, 10 сентября, торги на европейских площадках открылись в плюсе. Внешний фон после вчерашнего заседания ЕЦБ остается нейтральным, европейский регулятор не преподнес сюрпризов, говоря о быстром восстановлении экономики и рисках очередного роста заболеваемости в регионе.

Утром уже были опубликованы макроэкономические данные. В Германии по итогам августа темпы роста индекса потребительских цен замедлились до нуля с 0,9% (м/м) в июле. Годовая инфляция пока остановилась на отметке 3,9%.

ВВП Великобритании в июле вырос лишь на 0,1% (м/м) при консенсус-прогнозе 0,5% (м/м). Темпы роста британской экономики замедлились с 1% (м/м), зафиксированных в июне. Объем промышленного производства в Соединенном Королевстве в июле расширился на 1,2% м/м, что оказалось существенно лучше ожиданий, но производство в обрабатывающей промышленности за тот же месяц продемонстрировало нулевую динамику. Во Франции промышленное производство выросло за июль только на 0,3% (м/м).

По состоянию на 12:10 МСК немецкий индекс DAX растет на 0,4% до 15 684,45 пункта, британский индекс FTSE 100 в плюсе на 0,4% до 7 051,86 пункта, а французский индекс CAC 40 демонстрирует рост на 0,5% до 6 721,17 пункта. Сводный индекс европейского региона Stoxx 600 увеличивается на 0,2% до 486,56 пункта.

В лидерах роста из состава индекса DAX компании Adidas (DE:ADSGN) (+1,9%), Deutsche Bank (DE:DBKGn) (+1,9%), Infineon (+1,8%). В свою очередь, из состава индекса FTSE 100 лидируют Antofagasta (LON:ANTO) (+3,0%), Lloyds Banking (+2,2%), Burberry (LON:BRBY) group (+2,0%).

Индекс DAX

С точки зрения технического анализа, на дневном графике индекс DAX отскочил от нижней границы среднесрочного восходящего канала. Ранее индекс пробил вниз уровень 50-дневной скользящей средней, но затем снова вернулся к нему и торгуется вблизи отметки 15700 пунктов.

Под конец недели в Китае царит оптимизм

В пятницу, 10 сентября, китайские фондовые индексы завершили торговую сессию в зеленой зоне, несмотря на снижение американских индексов накануне. В азиатском регионе сохраняется напряженная эпидемиологическая обстановка, но это не помешало пятничному оптимизму на китайском фондовом рынке.

Из макроэкономической статистики стоит отметить публикацию данных по продажам автомобилей в Китае. По итогам августа совокупные продажи снизились на 17,8% (г/г), а продажи легковых автомобилей сократились на 11,7% (г/г). При этом продажи электрокаров взлетели на 182% (г/г) и составили 321 тыс. ед., государство активно стимулирует отрасль электромобилей.

По итогам торговой сессии индекс CSI 300 поднялся на 0,9% до 5 013,52 пункта, индекс ChiNext повысился на 0,3% до 3 232,01 пункта, а гонконгский индекс Hang Seng увеличился на 1,8% до 26 184,12 пункта.

Китайские технологические компании отскочили после обвала накануне из-за нового регулирования сегмента онлайн- и видеоигр. Котировки акций NetEase выросли на 2,8%, Tencent — на 1,8%, Meituan — на 4,3%.

Закредитованный девелопер China Evergrande Group, имеющий огромные проблемы с погашением долга, получил поддержку со стороны китайского правительства. Регуляторы согласились на предложение компании о пересмотре сроков платежей с банками и прочими кредиторами. Акции отреагировали ростом на 1,7%.

К 11:00 МСК на валютном рынке пара USD/CNY ослабла на 0,2% до 6,4398, а курс USD/CNH понизился на 0,3% до 6,4308. Валютный курс USD/HKD снизился на 0,03% до 7,7755.

Доходность 10-летних китайских государственных облигаций в пятницу поднялась на 2 б.п. до 2,896%.

Индекс CSI 300

С точки зрения технического анализа на дневном графике индекс CSI 300 пробил верхнюю границу канала и превысил отметку 5000 пунктов впервые с середины августа. Ожидаем консолидации вблизи уровня 4950-5000 пунктов, соответствующего 50-дневной скользящей средней.

Нефть растет на фоне сохранившихся ограничений на добычу в США из-за урагана

В пятницу, 10 сентября, цены на нефть растут на 1,86% и торгуются вблизи отметки в $73,15 за баррель.

К 12:00 МСК ноябрьские фьючерсы на нефть марки Brent находятся у отметки $72,78, октябрьские фьючерсы на нефть марки WTI снижаются на 1,75% до уровня $69,34.

Цены на нефть подрастают после того, как инвесторы смирились с решением Китая распродавать нефть из своих хранилищ, а также после заявления американских авиакомпаний о замедлении продажи билетов из-за распространения дельта-штамма коронавируса в США.

Нефтяные котировки упали более чем на 1% в четверг и достигли минимальных значений с 26 августа после того, как Китай заявил, что он распродаст запасы сырой нефти через публичный аукцион, чтобы ослабить давление высоких нефтяных цен на китайские НПЗ. Некоторые аналитики отметили, что объявление, скорее всего, было сделано для подтверждения продажи запасов в июле и августе. Возможно, что распродажа запасов произошла в связи с тем, что китайские компании были вынуждены заменить поставки, которые они приобрели для сентябрьских и октябрьских погрузок у Shell в Мексиканском заливе. Royal Dutch Shell (крупнейшая нефтедобывающая компания в Мексиканском заливе США), в свою очередь, действительно отменила некоторые экспортные поставки из-за повреждений, нанесенных ураганом Ида.

Потери добычи нефти с шельфа Мексиканского залива составляют примерно 1,4 млн б/с, НПЗ недосчитались 1 млн б/с переработанной нефти. Чтобы смягчить последствия урагана, Министерство энергетики США заявило в четверг, что одобрило второй транш нефти в размере 1,5 млн баррелей компании Exxon Mobil Corp (NYSE:XOM) из стратегического нефтяного резерва США.

Что касается спроса, то некоторые американские авиакомпании, играющие ключевую роль в восстановлении рынка авиакеросина, предупредили о замедлении продаж билетов, из-за всплеска случаев заболевания дельта-штаммом коронавируса в США.

По результатам прошедшей недели запасы сырой нефти и бензина, по данным EIA, снизились на 1,529 млн тонн и 7,215 млн тонн соответственно по сравнению с предыдущим периодом, когда запасы сырой нефти снизились на 7,129 млн тонн, а запасы бензина увеличились на 1,290 млн тонн. Аналитики ожидали снижения на 4,612 млн тонн и 3,390 млн тонн соответственно.

Цена нефти марки Brent растет и торгуется у отметки $73,15. Стохастические линии находятся в зоне перекупленности, что указывает на ограниченность роста по инструменту в краткосрочной перспективе

Источник: MetaTrader Finam Ltd, Daily Chart

Цены цветных металлов подрастают на торгах в пятницу. По состоянию на 12:00 МСК котировки золота растут на 0,21%, находясь у отметки $1803,75 за тройскую унцию.

Котировки цен на золото находятся ниже линии поддержки в $1800 и торгуются у отметки в $1803. Стохастические линии движутся к зоне перепроданности, однако возможен разворот, что указывает на благоприятную ситуацию для продаж по инструменту в краткосрочной перспективе.

Источник: MetaTrader Finam Ltd, Daily Chart

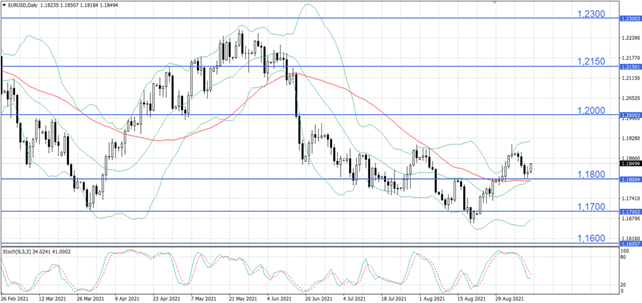

Заявления ЕЦБ о сокращении QE поддержали евро

В пятницу, 10 сентября, индекс доллара снижается второй день подряд, тогда как евро продолжает укрепляться по отношению к американской валюте после заявлений ЕЦБ о готовности сократить программу покупки активов в следующем квартале.

По состоянию на 11:45 МСК курс EUR/USD подрастает на 0,20% и торгуется у отметки 1,18460, а индекс доллара DXY опускается 0,14% и находится у уровня 92,347. По итогам предыдущей торговой сессии курс основной валютной пары подрос на 0,04%, до отметки 1,18229, а индикатор DXY закрылся в минусе на 0,18%, на уровне 92,480.

Ключевым событием вчерашнего дня стало заседание ЕЦБ. По его итогам регулятор сохранил базовую ставку на нулевом уровни, однако допустил возможность сокращения объемов покупки активов в рамках программы PEPP в четвертом квартале текущего года. Количественных оценок по сокращению QE центробанк не дал, однако, по прогнозам аналитиков, темпы покупки активов могут быть снижены до 60-70 млрд евро ежемесячно с нынешних 80 млрд евро. Кроме того, ЕЦБ повысил прогноз роста ВВП на этот год до 5% с предыдущего целевого показателя в 4,6%. Прогноз по инфляции также был повышен — по мнению регулятора, в этом году инфляция составит 2,2%, замедлится до 1,7% в следующем году и до 1,5% в 2023 году, что значительно ниже целевого показателя ЕЦБ в 2%.

Что касается факторов со стороны доллара США, инвесторы по-прежнему продолжают оценивать вероятные сроки сокращения Федрезервом программы покупки активов. Как заявила вчера член Совета управляющих ФРС Мишель Боуман, слабый августовский отчет о занятости, скорее всего, не нарушит планов центрального банка о начале сокращения его ежемесячных покупок облигаций до конца этого года.

В части макроэкономической статистики, вчера в Штатах стали известны данные по количеству новых заявок на пособия по безработице. Показатель снизился до минимального значения за 18 месяцев и составил 310 тыс. в сравнении с 345 тыс. неделей ранее и консенсус-прогнозом в 335 тыс. Эти данные могут быть свидетельством того, что рост рабочих мест сдерживается нехваткой рабочей силы, а не снижением спроса на рабочих.

Сегодня в Германии были обнародованы окончательные данные по инфляции за август. Так, финальная оценка осталась без изменений на уровне 3,9% (г/г) по сравнению с 3,8% (г/г) месяцем ранее.

Далее в течение дня в США станут известны данные по индексу цен производителей и объемам товарных запасов на оптовых складах.

Курс EUR/USD нашел поддержку в районе уровня 1,1800, от которого демонстрирует отскок вверх. Вместе с тем, стохастические линии все еще направлены вниз, что является сигналом в пользу cнижения/консолидации котировок на краткосрочном горизонте.

Источник: MetaTrader Finam Ltd, Daily Chart