Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

Эту статью я пишу для тех, кто инвестирует с горизонтом год+ и редко перебирает позиции в своем портфеле. Расскажу, как я строю риск-менеджмент в рамках долгосрочной long only стратегии, и какие факторы надо учитывать при выборе объема позиции.

Почему одни акции нормально покупать на 10-15% портфеля, когда доля других акций не должна превышать 5%, и как отличить рискованные акции от надежных (спойлер: не только размер компании имеет значение).

Какие доли акций должны быть в портфеле

При выборе доли акции в портфеле надо определиться для себя, какой размер позиции будет «нормальным». Это зависит от количества разных компаний, которое вы в среднем собираетесь держать в портфеле.

Для портфеля из 10-15 разных компаний нормальная доля для одной позиции будет 10%. Позиции по компаниям, в которых высокая определенность, можно покупать на повышенную долю, 15%. Позиции по высокорискованным компаниям лучше ограничить 5%. Тогда у вас будут доли 5-10-15% для высокорискованных/средних/надежных компаний соответственно.

Количество компаний нужно подбирать такое, за которым вы сможете уследить, если мы говорим о самостоятельном выборе акций в свой портфель.

Есть теория, что чем выше диверсификация, тем ниже средние риски. Для идеальной диверсификации тогда будет проще всего инвестировать в ETF на широкий рынок, тогда доходность вашего портфеля будет в среднем как доходность всех существующих акций. Но этот кейс мы не рассматриваем, это пост для тех, кто сам выбирает, во что инвестировать, и, вероятно, стремится получить лучшее соотношение риск/доходность, чем в среднем есть на рынке акций.

Как отличить высокорискованную компанию от надежной

У высокорискованных компаний оценка зависит от факторов, которые могут легко поменяться.

Приведу пример хрупких предпосылок. Если Mail.ru (MCX:MAILDR) – это компания роста, то для нее нормально стоить 20 EV/EBITDA, и она столько стоила. Но когда она перестала расти, предпосылка о том, что Mail – компания роста, встала под сомнение, и акции компании значительно упали, до мультипликаторов в 8-10х EV/EBITDA.

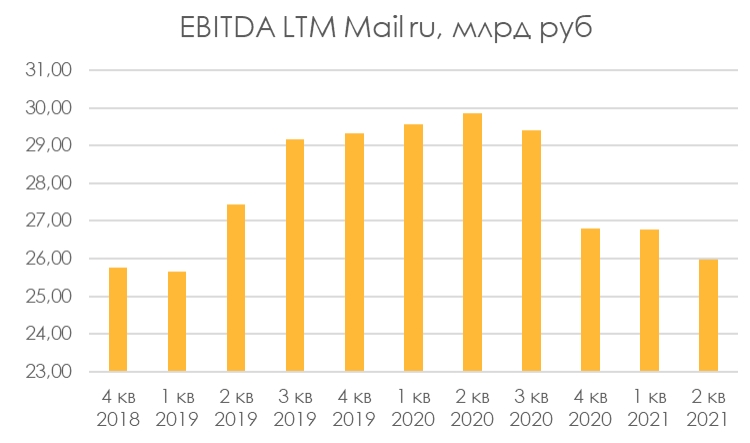

Зимой 2020 вышли результаты Mail.ru за 3-й кв. 2020, по итогу которых LTM EBITDA начала снижаться. На этом акции начали падать, и до сих пор этот тренд сохранялся, обесценив акции на 30%. Кстати, в ближайшем квартале (3-м) тренд по EBITDA сменится снова ростом, по нашим прогнозам.

Я выделил несколько распространенных типов компаний с рискованной оценкой:

- Убыточные компании

- Быстрорастущие компании, которые торгуются по высоким мультипликаторам

- Сырьевые компании с высокими издержками

- Перегруженные долгом компании

Убыточные компании могут торговаться дорого с ожиданиями, что в каком-то году они выйдут в плюс и станут прибыльными. На российском рынке, например, есть Ozon (MCX:OZONDR), на рынке акций США таких компаний – половина IT-сектора. Действительно, какие-то из убыточных компаний смогут выйти в плюс, но какие-то останутся убыточными и в итоге уйдут с рынка. Предпосылка о будущей прибыльности хрупкая, особенно, если весь сектор убыточен, и прибыльных аналогов еще нет.

Быстрорастущие компании могут перестать быть таковыми, если у них появится сильный конкурент, либо рынок, на котором они работают, начнет стагнировать. Обычно быстрорастущие компании растут за счет растущего рынка + роста своей доли на нем. А долю на рынке можно завоевывать, только если твой продукт лучше конкурентов. Если у компании появляются какие-то проблемы с лояльностью клиентов, она может перестать расти.

Сырьевые компании с высокими издержками зависят от мировых цен на сырье, которое они производят. Например, на российском рынке есть два золотодобытчика: Полюс Золото (MCX:PLZL) и Петропавловск (MCX:POGR). У Полюса издержки на унцию золота 600$, а у Петропавловска — выше 1300$. Это значит, что, если цена на золото упадет на 20%, Петропавловск перестанет получать прибыль. Таким образом, Петропавловск – сырьевая компания с высокими издержками, поэтому его акции гораздо волатильнее реагируют на понижение цены на золото, чем у Полюса, который может оставаться прибыльным при гораздо более низкой цене.

Перегруженные долгом компании – это те, у которых Net Debt/ EBITDA выше 4-5х, и кэш флоу более чем наполовину тратится на выплату процентов. Для таких компаний незначительное ухудшение маржинальности бизнеса может привести к состоянию «компаний-зомби», которые работают только на обслуживание долга, и у них не остается денег на его погашение, не говоря уже об инвестициях в рост или дивидендах. На российском рынке яркий пример такой компании – Мечел (MCX:MTLR).

Вывод: объем рискованных позиций должен быть ниже среднего

Например, в моем портфеле стандартный объем — 10% на позицию. Для компаний с высокой уверенностью в результатах это значение может расти до 15-20% (это предел риска на одну компанию).

Для компаний с хрупкой оценкой все значения делятся на 2. То есть для рискованных акций стандартный объем будет 5%, максимум я могу поставить 7% портфеля на такие позиции (например, у меня сейчас 7% в Обуви России (MCX:ORUP), в остальных рискованных позициях доли даже ниже 5%).

На прибыль я готов рисковать больше. Это значит, что я не снижаю долю в портфеле, если она выросла за счёт роста акции. Например, Самолёт (MCX:SMLT) я брал на 5%, а сейчас его доля в портфеле превышает 10% за счёт того, что он более чем удвоился с момента открытия позиции.

Статья написана в соавторстве с аналитиком Александром Сайгановым