Затишье перед бурей: куда пойдет биткоин после консолидации под $70 000

Специально для Investing.com.

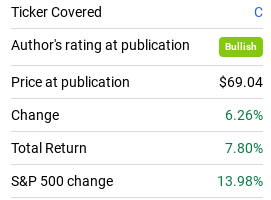

Последний раз я проводил анализ Citigroup (NYSE:C) 25 февраля, то есть примерно пять с половиной месяцев назад. По итогам того анализа я присвоил акциям Citigroup «бычью» рекомендацию, хотя были и некоторые поводы для осторожности.

С того момента совокупный доход от акций банка составил 7,8%, в то время как индекс S&P 500 вырос на 13,98%. За это время было опубликовано два квартальных отчета — за первый квартал 15 апреля и за второй квартал 14 июля. В обоих случаях прибыль на акцию существенно превысила консенсус-прогнозы, а именно на 39% за первый квартал и на 45% за второй квартал. В этой статье представлен обновленный анализ, показывающий, что перспективы Citi существенно улучшились по сравнению с февралем.

Источник: Seeking Alpha

Форвардный мультипликатор P/E для Citigroup в феврале составлял 10,2. Это был минимальный показатель среди десяти крупнейших компонентов биржевого фонда iShares U.S. Financials ETF (NYSE:IYF). На сегодняшний день форвардный P/E составляет 7,47, при этом мультипликатор, рассчитываемый на основе прибыли за последние 12 месяцев, остается минимальным среди десяти крупнейших компонентов IYF.

Значительное снижение форвардного мультипликатора в условиях повышения цены акций свидетельствует о существенном улучшении ожиданий по прибылям с февраля.

Источник: Seeking Alpha

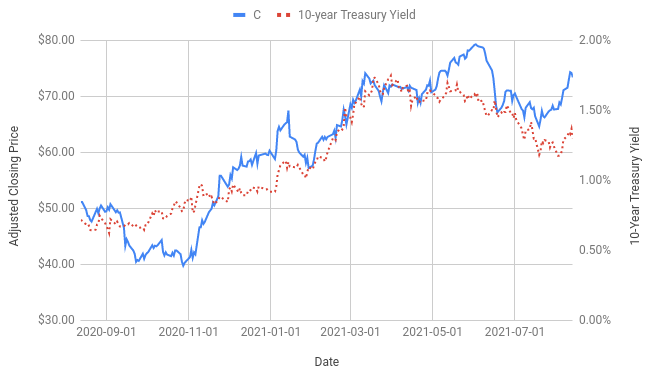

Акции банков обычно демонстрируют сильную положительную корреляцию с процентными ставками, и Citigroup не исключение. В частности, в течение последнего года акции Citigroup находились в весьма тесной зависимости от доходностей 10-летних казначейских облигаций США (см. график ниже).

Ожидание повышения ставок — это один из главных факторов, обуславливающих «бычью» позицию по Citigroup. Инфляция выглядит все более стойкой, и доходности бондов начали расти с июльских минимумов.

Источник данных: Yahoo Finance

Перспективы Citi зависят от стратегии банковской группы, а также от процентных ставок и состояния экономики. Вместо того, чтобы проводить собственный анализ по принципу «снизу вверх» с использованием своих экономических взглядов, я полагаюсь на два вида консенсус-прогнозов.

Первый из них — это всем известные консенсус-оценки аналитиков Уолл-стрит. Как показывает опыт, консенсусная целевая стоимость обладает прогностической ценностью в случае, если процент расхождения во мнениях между аналитиками невысок.

Второй вид — это рыночный прогноз (market-implied outlook), основанный на ценах опционов на акции. Речь идет о консенсус-оценке вероятностей курсовой доходности акций, выраженных в ценах опционов с различными ценами страйк. Для тех из читателей, кто не знаком с концепцией подразумеваемого рынком прогноза, я подготовил специальный обзор с примерами и ссылками на полезную финансовую литературу. Эта методология ранее была применена в статьях, посвященных акциям целого ряда компаний.

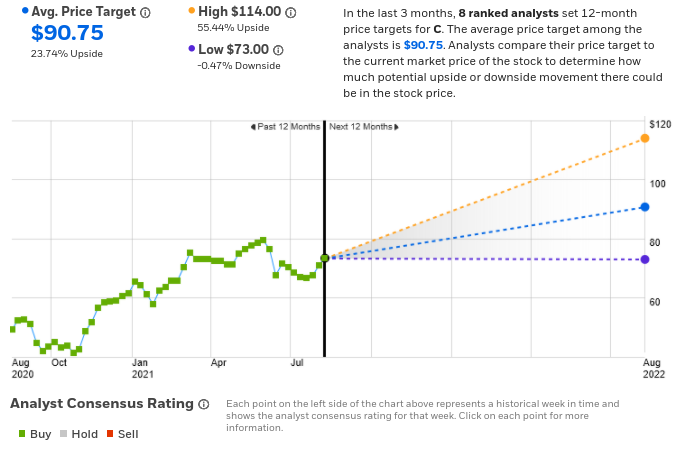

Консенсус аналитиков Уолл-стрит

Доступная на eTrade версия консенсус-прогнозов Уолл-стрит отражает мнения восьми квалифицированных аналитиков, присвоивших акциям Citigroup рейтинги и 12-месячную целевую стоимость в течение последних 90 дней. Консенсус-прогноз остается «бычьим», а 12-месячная целевая стоимость составляет $90,75, что на 23,7% выше текущей цены.

Самая низкая целевая стоимость на 0,47% ниже текущей цены. Самая высокая целевая стоимость, составляющая $114, совпадает с ценой, которая приводилось в моем предыдущем анализе, однако самый низкий таргет — $73 — значительно выше предыдущего минимума, составлявшего $58.

Источник: eTrade

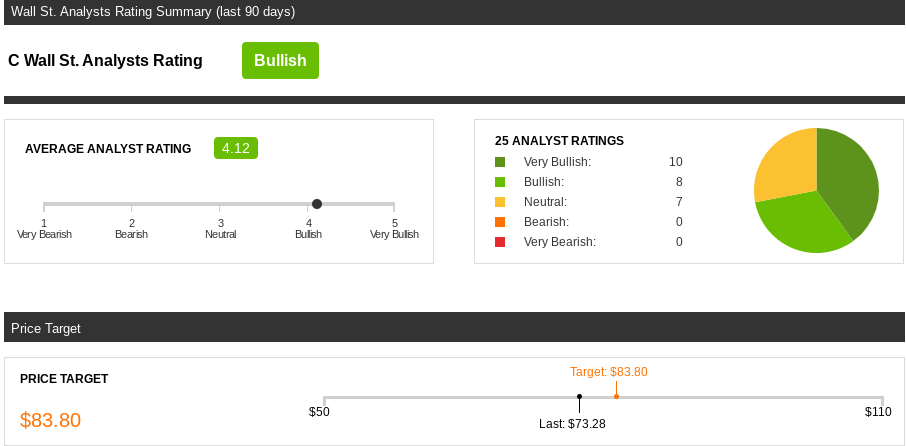

Между тем, консенсус Seeking Alpha включает рейтинги и целевую стоимость по версии 25 аналитиков, начавших аналитическое покрытие либо обновивших свои оценки в течение последних 90 дней. Консенсус-прогноз «бычий», а целевая стоимость составляет $83,80, что на 14,4% выше текущей цены.

Существенная разница между консенсус-прогнозами по версии Seeking Alpha и eTrade — это причина, по которой я использую обе подборки. Ни у одного из аналитиков в когорте Seeking Alpha нет «медвежьего» рейтинга, при этом 18 аналитиков придерживаются «бычьего» либо «очень бычьего» взгляда на акции Citigroup.

Источник: Seeking Alpha

Консенсус Уолл-стрит был «бычьим» и в феврале, однако текущая целевая стоимость подразумевает гораздо более сильный рост в ближайшие 12 месяцев, чем тогдашние таргеты. Прогнозный рост цены на ближайшие 12 месяцев был в диапазоне 13,5%-15,94%, когда я проводил свой предыдущий анализ, по сравнению с 14,4%-23,7% на сегодняшний момент.

Рыночный прогноз

Мною был проведен анализ опционов пут и колл на акции Citigroup с различными ценами страйк и с датой исполнения 21 января 2022 года, чтобы составить рыночный прогноз на 5,3 месяца вперед (с сегодняшнего дня и по 21 января 2022 года). Для своего анализа я выбрал опционы именно с такой датой исполнения, поскольку этот период охватывает оставшуюся часть года, а также по той причине, что для предыдущего анализа были использованы опционы с этой же датой.

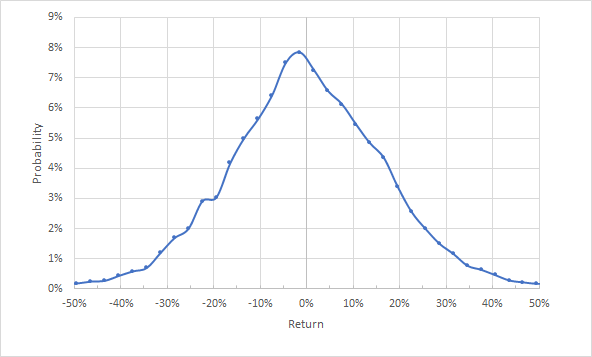

Стандартная форма представления данных — распределение вероятностей курсовой доходности, где на вертикальной оси отображены значения вероятности, а на горизонтальной — курсовая доходность.

Таймфрейм: с 16 августа 2021 года по 21 января 2022 года (Источник: расчеты автора, основанные на котировках опционов, предоставленных eTrade)

Рыночный прогноз для Citigroup на 5,3 месяца вперед в целом равномерно распределен между положительной и отрицательной доходностью, хотя пиковая вероятность чуть тяготеет в сторону отрицательной доходности. Пиковое значение приходится на курсовую доходность -1,6%, а медианное — на доходность -0,5%.

Основанная на этом распределении вероятностей волатильность в годовом выражении составляет 30%. По итогам моего февральского анализа волатильность равнялась 37%. Снижение показателя согласуется со снижением общей рыночной волатильности с февраля.

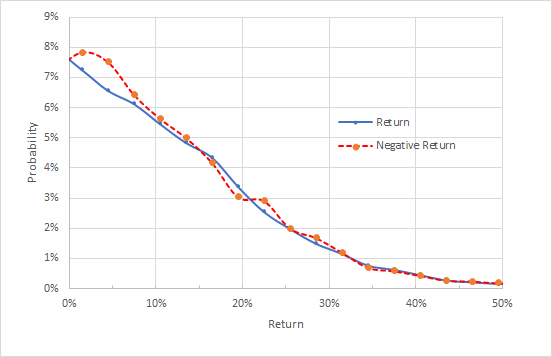

Чтобы упростить прямое сопоставление относительных вероятностей положительной и отрицательной курсовой доходностей, я переместил половину с отрицательной доходностью по другую сторону от вертикальной оси (см. ниже).

Подразумеваемые рынком вероятности курсовой доходности по Citigroup на период 5,3 месяца с 16 августа 2021 года по 21 января 2022 года. Половина с отрицательной доходностью была перемещена по другую сторону от вертикальной оси (Источник: собственные расчеты автора с использованием котировок опционов, предоставленных eTrade).

Вероятности положительной и отрицательной курсовой доходности почти полностью совпадают (красная пунктирная линия располагается чуть выше сплошной синей линии) за исключением чуть повышенных вероятностей отрицательной доходности в районе пика -1,6%. С настоящего момента и по 21 января должно состояться две выплаты дивидендов на общую сумму $1,02. Дивидендный доход в 1,4% почти полностью нивелирует пиковую вероятность -1,6%.

С учетом того, что инвесторы, как правило, избегают рисков (а значит, платят за опционы пут больше справедливой цены), этот почти полностью симметричный рыночный прогноз можно считать достаточно «бычьим».

При этом последний прогноз значительно более «бычий», чем предыдущий, в котором подразумеваемые рынком вероятности отрицательной доходности были значительно выше вероятностей положительной доходности сопоставимой величины. На тот момент до истечения опционов 21 января 2022 года оставалось 11 месяцев, а максимальная вероятность приходилась на курсовую доходность -10%.

Заключение

Консенсус-прогноз по акциям Citigroup в феврале был «бычьим», а рыночный прогноз — умеренно «медвежьим». На сегодняшний момент прогноз Уолл-стрит стал еще более «бычьим», а рыночный улучшился и стал «бычьим».

Форвардный мультипликатор P/E снизился вследствие повышения ожиданий по прибылям. Ожидаемая волатильность по акциям Citigroup понизилась, в результате чего потенциальное соотношение риска и вознаграждения стало еще более благоприятным.

Акции финансовых компаний сталкиваются с существенной неопределенностью, связанной с процентными ставками, а также прочими экономическими и деловыми рисками. Усилившийся оптимизм аналитиков и рынка опционов говорит о том, что ожидаемый потенциальный рост стоит этих рисков. В целом я придерживаюсь «бычьей» позиции по Citi.