Акции Сбера (MCX:SBER) обновляют исторические максимумы. Недавно капитализация компании перевалила за $100 млрд. Может ли большой зеленый банк стать еще больше? А является ли Сбер по-прежнему банком? Сегодня мы рассмотрим, что из себя представляет этот гигант, и постараемся ответить на все вопросы.

100 миллиардов — это много?

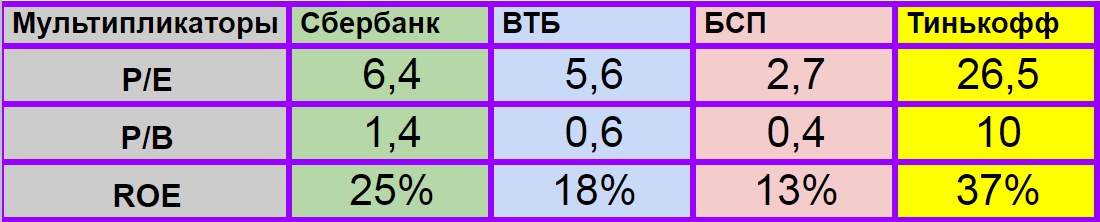

Чтобы ответить на вопрос о будущем банка, посмотрим на его финансовые показатели и сравним их с конкурентами. Начнем с мультипликаторов.

Сбер оценен недорого, особенно если учесть, что он остается растущим, развивает свою экосистему и выплачивает неплохие дивиденды.

С ростом стоимости акций мультипликаторы не смещаются пропорционально в зону перекупленности, так как растет бизнес и доходы.

Удивительно дорого на этом фоне смотрится Тинькофф (MCX:TCSGDR), который также накануне обновил исторические максимумы. Но это связано с тем, что его цена включает в себя феноменально высокую рентабельность для банковского сектора, а также премию за рост с низкой базы. Ведь в процентном выражении маленькому банку намного проще показывать более существенный рост.

Неплохой рост

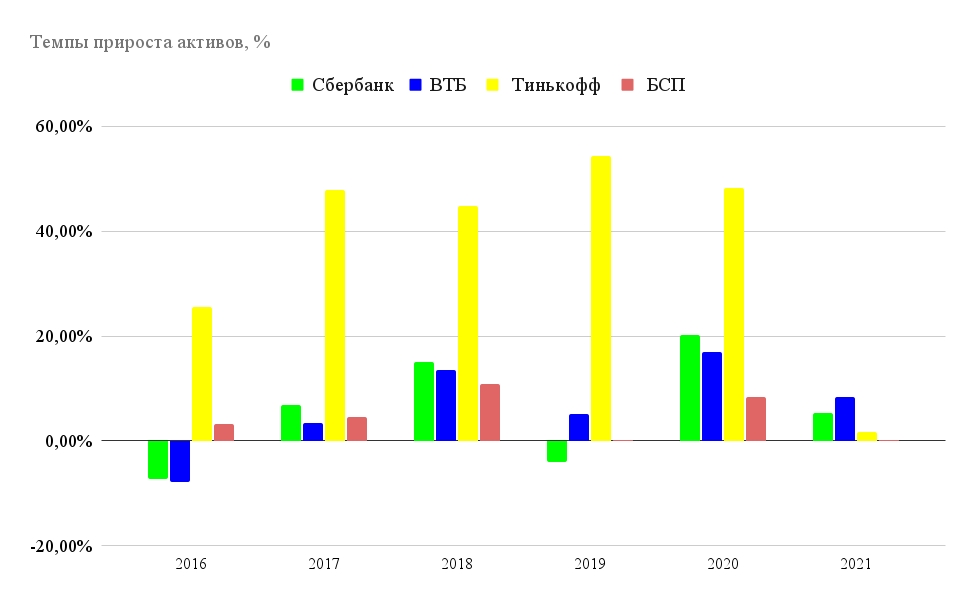

Как мы уже говорили, по темпам прироста безоговорочным лидером является Тинькофф, но Сбер тоже показывает хорошие результаты. В 2020 году активы увеличились на 20%.

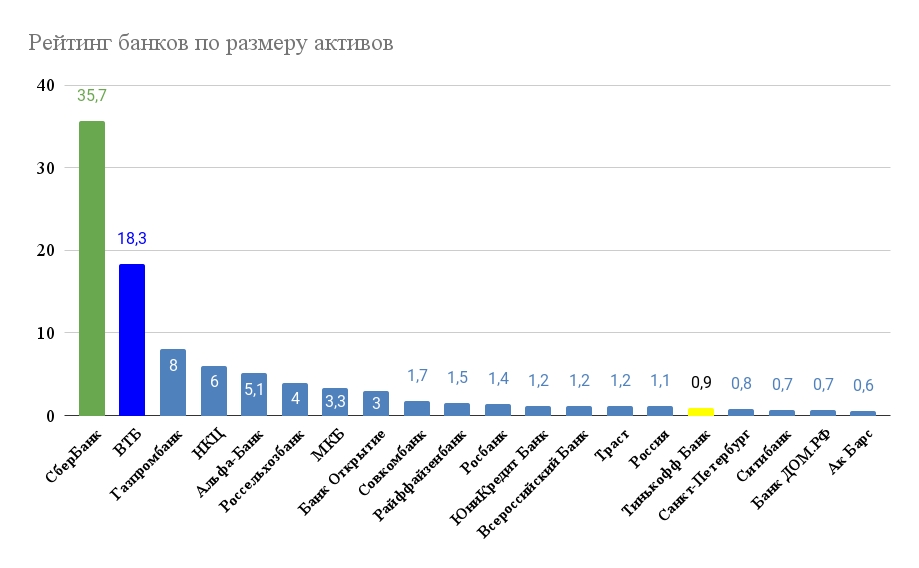

Здесь важно понимать, почему Тинькофф так быстро растет. Мы уже отметили, что маленьким компаниям намного проще показывать сильный рост, но насколько в действительности мал Тинькофф? По размерам активов он в 40 раз меньше Сбера и в 20 раз меньше ВТБ! То есть на данный момент масштабы бизнесов абсолютно несопоставимы, а история вокруг соперничества банков — это скорее про “cлона и Моську”.

С другой стороны, именно большие размеры помогают Сбербанку показывать по-прежнему неплохие темпы роста. Развитие масштабных экосистем требует существенных затрат, а у маленьких банков просто не хватает средств на такую роскошь. Помимо экосистем, размер влияет и на традиционные банковские услуги. Мелкие игроки не могут в серьезной мере кредитовать таких мастодонтов, как Лукойл (MCX:LKOH), Роснефть (MCX:ROSN) или Газпром (MCX:GAZP) — и в этом большое преимущество Сбера.

А банк ли это?

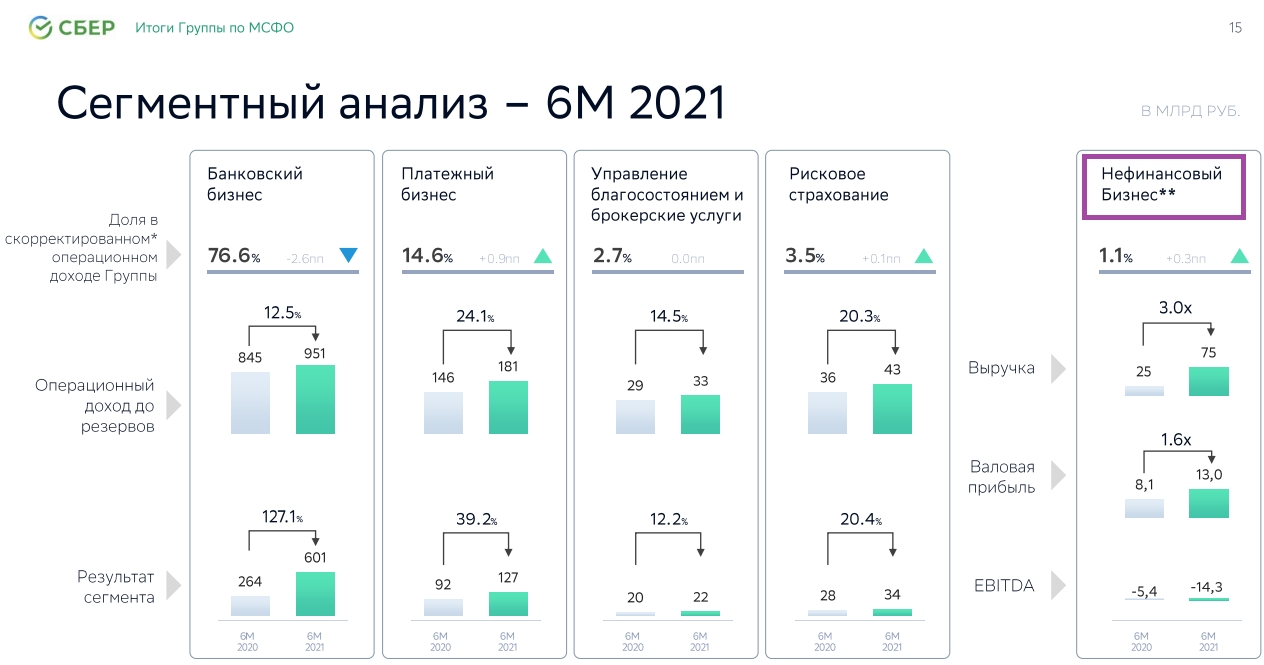

С каждым годом все чаще встает такой вопрос. Даже последний ребрендинг говорит нам о том, что Сбер больше не хочет быть только банком. Однако, как бы мы ни смотрели на его присутствие в различных областях, на данный момент он все-таки остается банком, а доходы от финансовых сегментов все еще составляют большую часть выручки.

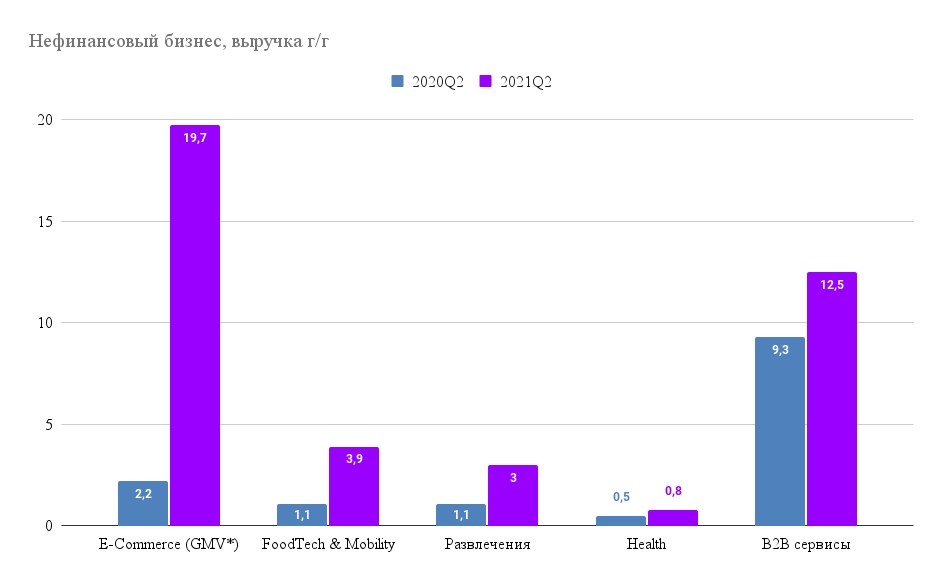

Тем не менее, стоит отдать должное, нефинансовые сегменты растут огромными темпами. Посмотрим, к примеру, на результаты 2 квартала 2021:

- GMV в e-commerce вырос г/г в 9 раз

- Выручка FoodTech & Mobility выросла в 3,5 раза

- Выручка направления “Развлечения” выросла в 2,7 раза

- Выручка Health увеличилась на 60%

- Выручка B2B сервисов увеличилась на 34%

Среди них пока что только один сегмент показывает положительную операционную прибыль — B2B-сервисы.

Со временем темпы роста будут замедляться, но сейчас мы только в начале пути. По прогнозам компании выручка цифровых нефинансовых бизнесов по итогам 2021 г. достигнет 200 млрд руб.

Сейчас нефинансовый сегмент приносит Сберу лишь 1,1% от всех операционных доходов. Компания ожидает, что к 2023 году, этот сегмент может приносить около 5%, а к 2030 он достигнет 30%-ной доли в операционном доходе.

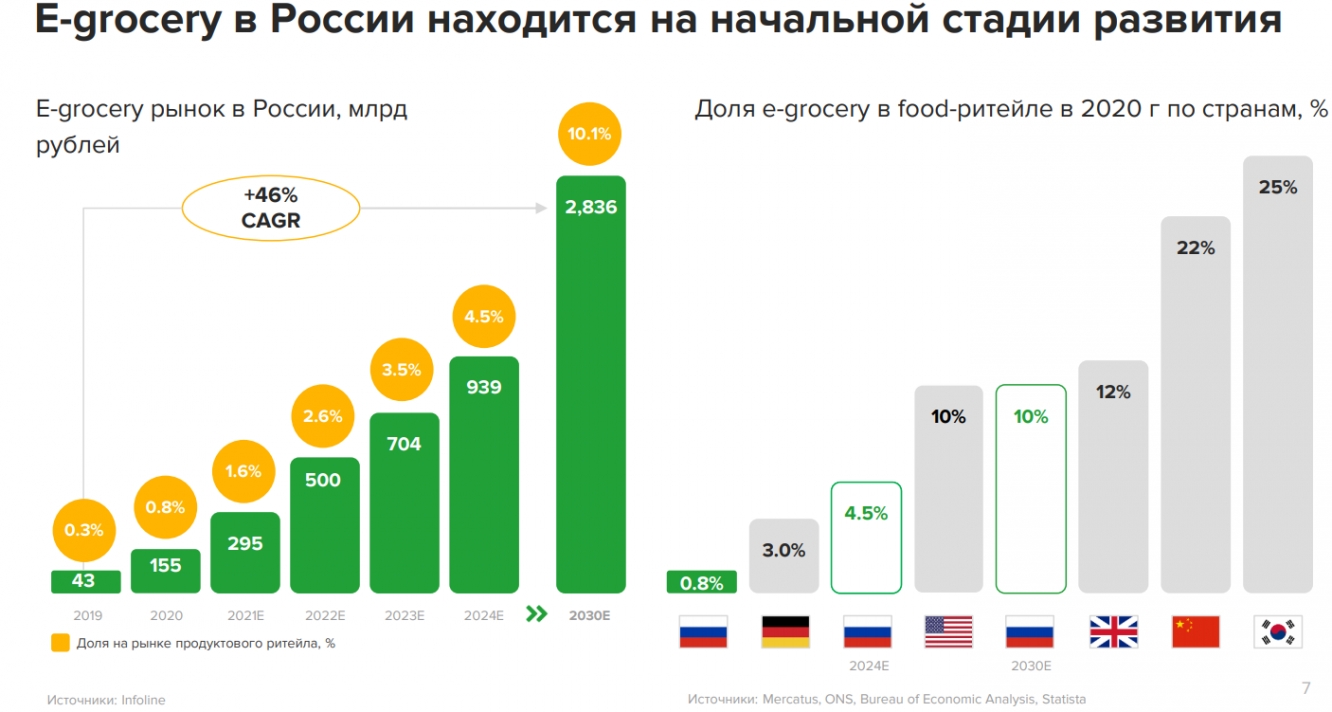

Также Сбербанк недавно опубликовал презентацию о развитии рынка онлайн-доставки продуктов в России, который находится только на стадии формирования.

Сбер ожидает, что данный сегмент к 2030 году вырастет более, чем в 10 раз, увеличиваясь в среднем на 46% в год. При этом банк планирует занять лидирующую позицию в этом сегменте.

И все же на данный момент это лишь небольшие кусочки бизнеса, которым еще предстоит долгий путь до того, чтобы составлять хоть сколько-нибудь существенную долю в выручке такой огромной компании.

Что с дивидендами?

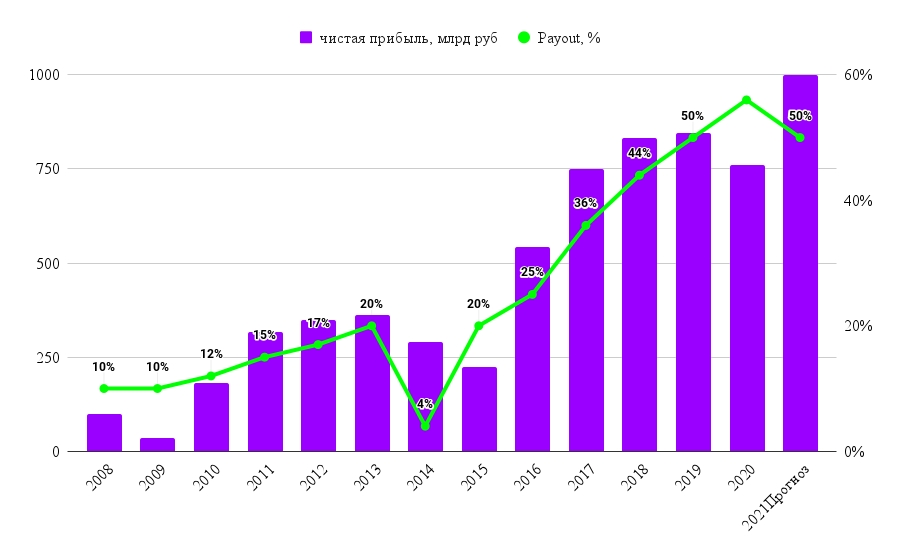

Напоследок посмотрим на дивидендную доходность, которая у Сбера тоже нескромная.

Консервативный прогноз предполагает, что Сбербанк по итогам 2021 года заработает 1 трлн руб. и направит на дивиденды 50% от чистой прибыли. Тогда ожидаемая дивидендная доходность в следующем году составит порядка 6,7% по обыкновенным акциям и 7,3% по привилегированным.

Если же банк заработает 1,2 трлн руб., что более вероятно, то доходность составит 8% на “обычку” и 8,8% на “префы”.

Мнение аналитиков InvestFuture

Сбербанк не может похвастаться самыми низкими мультипликаторами в отрасли. Дивидендная доходность у него тоже не самая высокая. К тому же, Сбер больше всех страдает от различных геополитических трений с другими странами.

Однако, несмотря на это, банк оценивается справедливо и показывает неплохие темпы роста бизнеса. В связи с чем его акции можно назвать отличным активом для долгосрочного консервативного инвестора.

Если же инвестор обладает большим аппетитом к риску, то можно посмотреть на банки с более существенным апсайдом к росту. В первую очередь это ВТБ (MCX:VTBR) или менее ликвидный, но достаточно интересный Банк Санкт-Петербург (MCX:BSPB).

Не является торговым сигналом или инвестиционной рекомендацией. Текст подготовлен при помощи команды InvestFuture: аналитика Александра Резникова и редактора Александра Никитова.