Близится тот день, когда американцы столкнутся с последствиями чрезмерного монетарного стимулирования. Ряд специалистов пророчит не только рецессию, но и гиперинфляцию уже в текущем десятилетии. Неуверенная позиция ФРС только подливает масла в огонь.

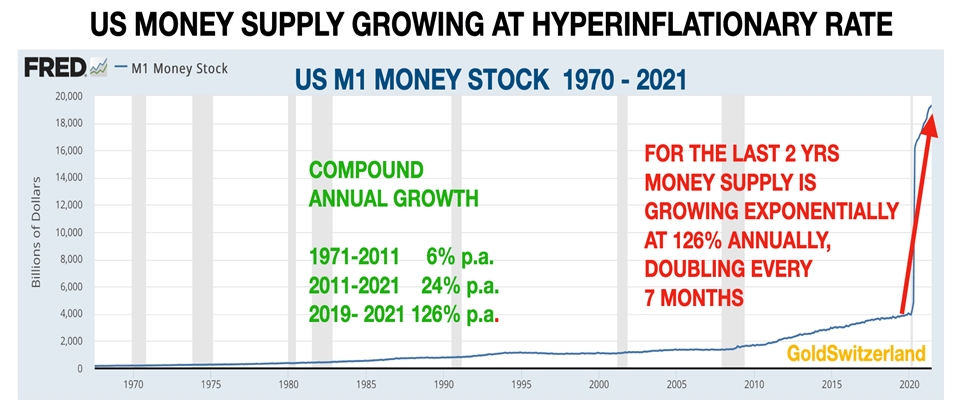

Эгон фон Грейерц из Matterhorn A.M. указывает на неразрывную связь денежной массы с инфляцией на всем протяжении истории. С 1971 года денежная масса росла в среднем на 6% в год, в результате за полвека доллар потерял 98% стоимости и равен 2 центам того времени. Однако за последние два года скорость прироста денег (агрегат М1) подскочила до 126% в год, что в пропорции должно приводить к удвоению потребительских цен каждые 7 месяцев!

До последних событий доллар от инфляции удерживала договоренность с Саудовской Аравией о продаже нефти за американскую валюту. Это вынуждало страны-импортеры покупать доллары. Однако монетарное стимулирование последних двух лет не имеет безболезненного решения по сокращению оборота долларов.

Другая сопутствующая проблема – нежелание части американцев работать при высоком уровне текущих выплат по безработице. Сфера услуг и грузоперевозок столкнулись с нехваткой рабочей силы, что вынудило одни предприятия закрыться, а другие – значительно поднять заработную плату. Из-за этого спрос на дальнобойщиков-иммигрантов подскочил вдвое, по сравнению с 2019 годом, – отметили в агентстве Visa Solutions.

Нехватка рабочих рук приводит к замедлению роста ВВП: если в марте фиксировался подъем на 20% (в годовом исчислении), то в июне – только 5%. На снижение динамики также влияет рост цен на недвижимость на 23% и дефицит строительных материалов. А закредитованность населения продемонстрировала самый большой скачок за последние семь лет: 2,1% или $313 млрд во втором квартале.

Правительство, опасаясь банкротства домашних хозяйств, вновь продлило запрет на выселение арендаторов. По оценкам Центра микроэкономических данных ФРС, группа риска выросла до 2 млн ипотечных заемщиков.

Уже в ближайшем будущем американцы рискуют столкнуться со стагфляцией: сочетанием роста цен и экономическим спадом. В условиях высокой закредитованности населения и прошедшего монетарного вливания у правительства больше нет рычагов для выравнивания ситуации. Если прогнозы пессимистов начнут сбываться, доллар США ждет глубокая девальвация.

Аналитическая группа Forex Club – партнер Альфа-Форекс в России