С момента IPO капитализация девелопера ГК Самолет выросла уже в 1,5 раза. Руководство считает, что акции могут стоить еще как минимум в 2,5 раза дороже. Стоит ли сейчас покупать бумаги, или уже поздно?

Наполеоновские планы

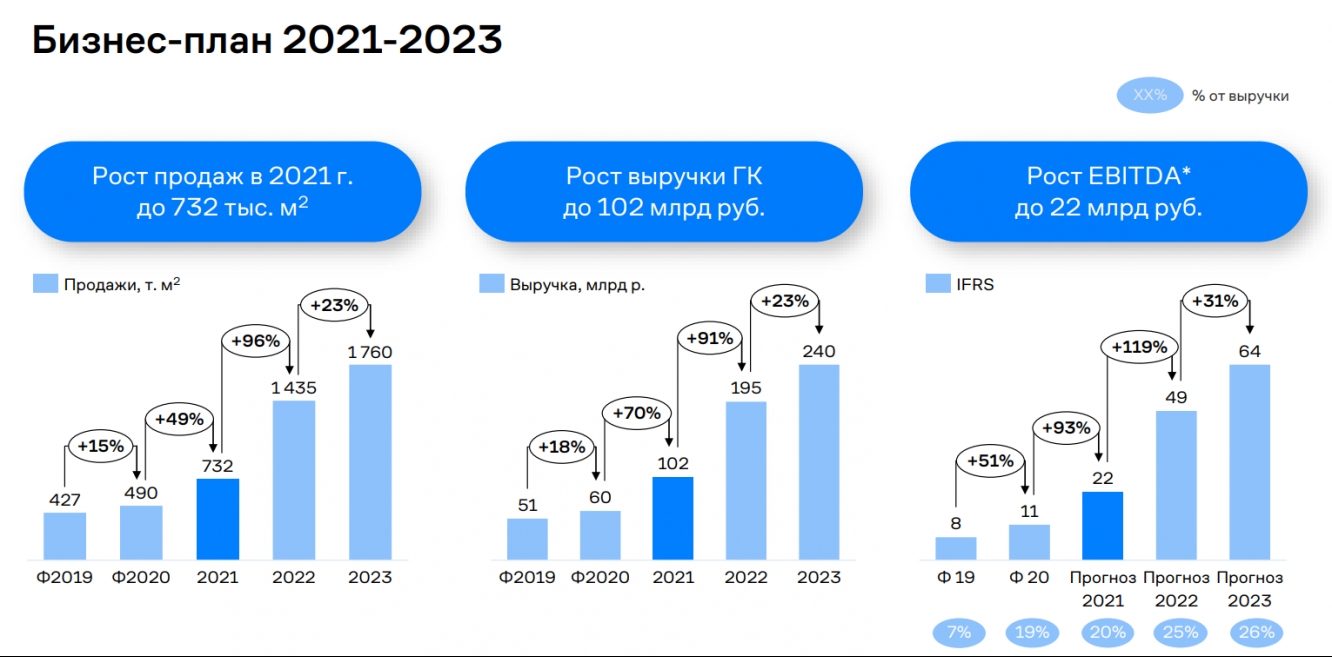

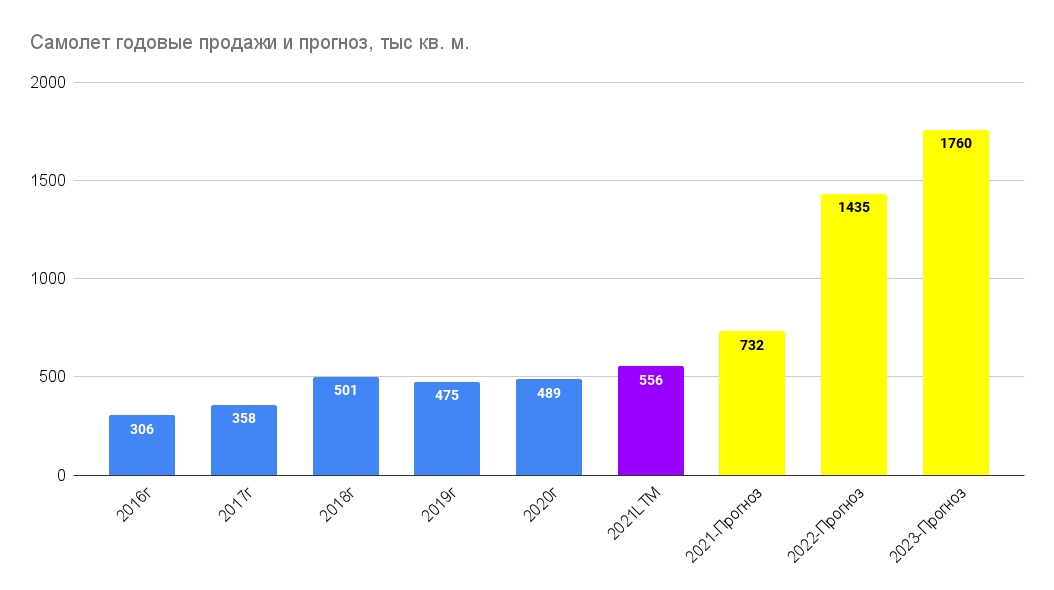

У компании просто грандиозные планы на будущее. В этом году Самолет (MCX:SMLT) планирует продать 732 тысячи квадратных метров. В 2022 году план продаж уже почти вдвое больше — 1435 квадратных метров. А в 2023 компания планирует продавать практически в 2,5 раза больше, чем сейчас — 1760 тыс. кв. м. Выручка при этом за три года должна вырасти с 102 млрд до 240 млрд, что предполагает рост на 91% в следующем году и на 23% в 2023.

Сейчас по объемам строительства в Московском регионе Самолет находится на втором месте, на первом остается ПИК (MCX:PIKK) с большим отрывом.

Также ранее в интервью “Ведомостям” генеральный директор компании Антон Елистратов заявил, что компания может провести дополнительное размещение акций в 2022 или в 2023 году. В итоге количество акций в свободном обращении может вырасти с 5% до 30%, а капитализация, согласно заявлению, достигнет 400 млрд рублей.

Для понимания, 400 млрд руб. — это почти 6500 руб за акцию, сейчас они стоят около 2350 руб.

Почему они так уверены в себе?

Руководство компании прогнозирует, что в ближайшие 2-3 года с рынка могут уйти 30-40% небольших девелоперов. Одна из причин — изменение законодательных норм. Освободившееся место как раз планирует занять Самолет. Из-за того, что предложение сократится, цены на недвижимость вырастут. Это будет позитивом для крупных застройщиков.

Также у компании достаточно сильное лоббирование интересов в правительстве. Одним из совладельцев компании является структура брата губернатора Подмосковья. Она долгое время специализировалась на масштабных проектах комплексного развития территорий в Московском регионе.

А что сейчас?

В первом квартале этого года объем продаж недвижимости компании вырос в 2,3 раза по сравнению с прошлым годом и составил 26,6 млрд руб. Общее количество контрактов достигло 4 511, увеличившись по сравнению с аналогичным периодом прошлого года на 108%. Денежные поступления возросли более, чем в два раза (+113%), и достигли 27,3 млрд руб.

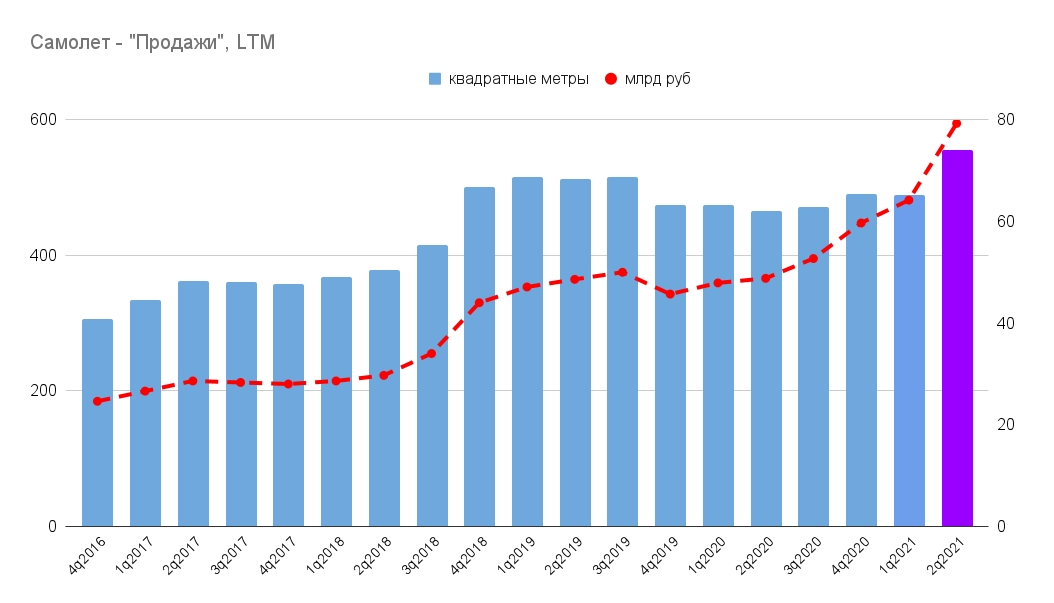

Результаты действительно впечатляют. В динамике объемы продаж выглядят следующим образом.

Более быстрый рост в денежном выражении обусловлен ростом цен на недвижимость.

Если мы взглянем на план продаж, то можем заметить, что компания вполне может дотянуть до плановых показателей по итогам года. Для этого ей необходимо продавать в среднем в 3 и 4 квартале по 220 тыс. квадратных метров. Однако основной рост все равно придется на следующий год.

Полноценного финансового отчета за 1 полугодие этого года еще нет, но компания уже раскрыла некоторые метрики за первые 6 месяцев 2021 года:

- Выручка выросла на 81% год к году и составила 46,7 млрд руб.

- Чистая прибыль выросла на 389% до 6,97 млрд руб.

- EBITDA выросла на 169% до 12,4 млрд руб.

Компания растет стремительными темпами и, возможно, в этом году фактические показатели окажутся выше прогнозных, что определенно является позитивом для акций.

Символические дивиденды

Что же касается дивидендов, то здесь все не так оптимистично. В июле компания выплатила первые дивиденды в размере 41 руб. на одну акцию. В абсолюте это составило 2,5 млрд рублей. Напомним, что, согласно дивидендной политике, компания не может выплачивать более 5 млрд руб. в год. Таким образом, в год акционеры получат чуть больше 80 руб за год на акцию. По текущим ценам это всего 3,4% дивидендной доходности. Негусто, но если учесть, что основным триггером здесь выступает рост акций, дивиденды — лишь приятный бонус.

Стоят ли акции своих денег?

Ранее, мы уже писали про форвардные оценки компании с учетом ее планов. С того времени акции существенно подросли, значит, пришло время обновить оценки.

Итак, предположим, что по итогам 2022 года EBITDA составит около 50 млрд руб. Чистый долг не должен превысить 40 млрд руб. В этом случае форвардный мультипликатор EV/EBITDA 2023 составит (150 капитализация + 40 чистый долг) / 50 = 3,8х. Форвардный “Чистый долг/EBITDA” будет равен 0,8х.

Но давайте еще поразмышляем и представим, что к моменту SPO капитализация компании все-таки вырастет до 400 млрд, акции будут стоить 6500 руб. за штуку, что будет тогда?

При таком соотношении цен EV/EBITDA 2022 будет равен 8,8х. По значению “Чистый долг/EBITDA”, естественно, оценка не меняется, она будет 0,8х.

Сейчас, компания оценивается по EV/EBITDA, около 8,4х, а “Чистый долг/EBITDA” равен 1,4х.

Вывод

Если компания сможет достичь тех результатов, которые анонсированы, то акции еще остаются интересными, несмотря на текущие высокие мультипликаторы. Однако значительного потенциала роста в них уже нет.

Уверенность компании в проведении успешного SPO говорит о том, что планы, скорее всего, будут реализованы. Основной рост показателей ожидается в 2022 году.

Сейчас крайне важно помнить, что акции уже переоценены. Поэтому, держа в портфеле данные бумаги, необходимо отслеживать ее отчеты и быть уверенным, что эмитенту удается следовать своим планам.

Не является торговым сигналом или инвестиционной рекомендацией. Текст подготовлен при помощи команды InvestFuture: аналитика Александра Резникова и редактора Александра Никитова.