Доходы России от экспорта нефти упали до минимума с 2022 года

Специально для Investing.com

Ставки в США падают, и инвесторы, похоже, этим озадачены. Впрочем, за объяснением далеко ходить не надо — ставки падают везде. И не важно, чем это вызвано, — опасениями по поводу дельта-штамма COVID-19 или общим замедлением экономического роста. Ставки повсеместно упали в Европе. Так, 10-летние гособлигации Германии торгуются ниже уровня минус 40 базисных пунктов.

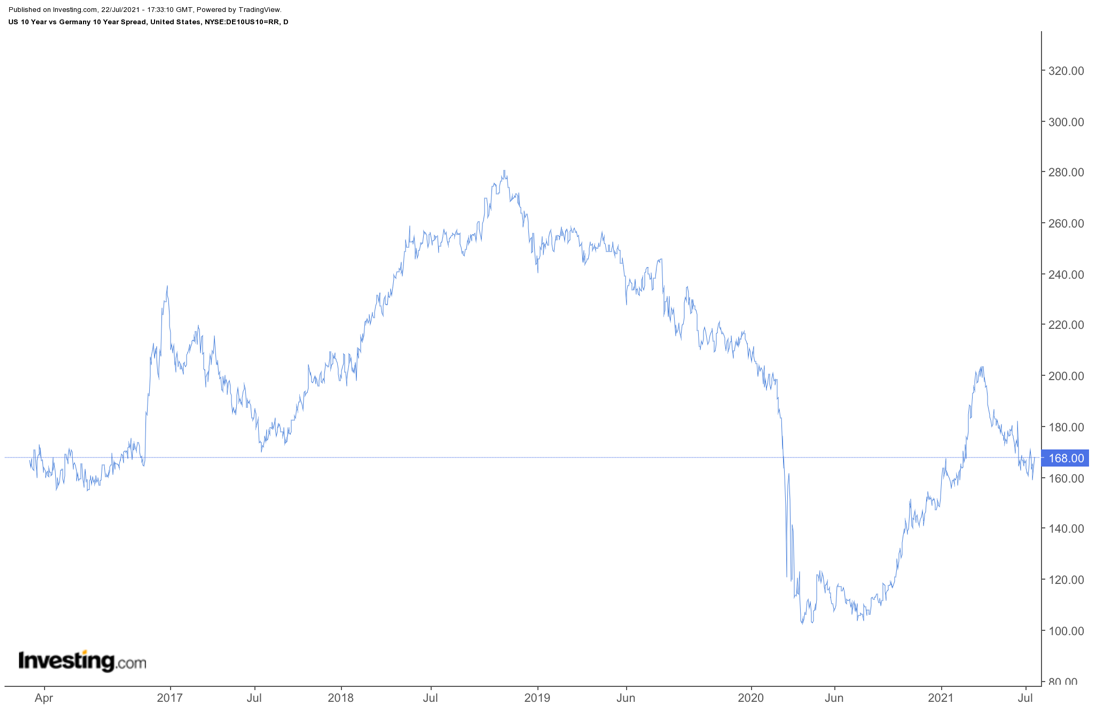

На фоне этого повсеместного падения ставок доходность 10-летних казначейских облигаций США снова опустилась к уровню 1,25%. Несмотря на снижение, доходность по американскому долгу остается весьма привлекательной для инвесторов со всего мира. Это связано с тем, что спрэд между 10-летними облигациями США, с одной стороны, и 10-летними облигациями Германии и Франции, с другой, сейчас находится на исторически высоких уровнях. Вследствие этого инвесторы скупают американские долговые обязательства, что способствует укреплению доллара США.

Снижение доходностей, возможно, продолжится

В связи с этим доходности казначейских долговых обязательств США, возможно, продолжат снижаться в краткосрочной перспективе, особенно если центральные банки, например, Европейский центральный банк и Банк Японии, продолжат проводить очень мягкую денежно-кредитную политику. Между тем, Федеральная резервная система думает о стратегии сворачивания количественного смягчения.

Американские ставки будут оставаться чрезвычайно привлекательными, вследствие чего «длинный» конец кривой доходности не будет повышаться или даже снизится. Однако с учетом угрозы сворачивания QE доходности на «коротком» конце кривой, возможно, начнут расти, в результате чего спрэд между краткосрочными и долгосрочными облигациями США начнет сокращаться, а это станет отбоем для «рефляционной» торговли.

«Рефляционные» секторы могут пострадать

Больше всего в результате может пострадать финансовый сектор, поскольку акции финансовых компаний отличаются наибольшей чувствительностью к изменениям в процентных ставках и кривой доходности. Снижение доходностей по долгосрочным облигациям и более плоская кривая доходности негативно отразятся на этом секторе, вызвав дальнейшее падение акций. Фонд Financial Select Sector SPDR® Fund (NYSE:XLF) с начала июня потерял более 7%, и это может быть только началом, если доходности продолжат снижаться.

Укрепление доллара

Международные инвесторы, скупающие гособлигации США, продают местную валюту и покупают доллар, способствуя своим спросом укреплению американской валюты. А более сильный доллар окажет давление, например, на сырьевой и нефтегазовый секторы, резко затормозив инфляцию, так как стоимость сырья упадет. В довершение ко всему, укрепление доллара начнет сказываться на выручке и прибыли транснациональных корпораций, сделав американский экспорт менее конкурентоспособным за рубежом.

Будь это из-за страха замедления роста американской и глобальной экономики или беспокойства по поводу дельта-штамма, но доходности падают, и дна они пока, похоже, не достигли. Вследствие таких факторов, как мягкая денежно-кредитная политика и отрицательная доходность на других рынках, инвесторы сейчас просто не в силах устоять перед привлекательностью ставок в США, и, если такая ситуация будет сохраняться, рост ставок будет затруднен на фоне дальнейшего укрепления доллара. Это смертельный приговор для «рефляционной» торговли и всех связанных с ней секторов.