Зона облигаций станет сердцем европейской революции. Гармонизация затрат на финансирование в зоне евро и единый фискальный бюджет станут критически важными факторами, способствующими гораздо более эффективному валютному союзу, чему также посодействуют новое немецкое правительство и выпуск облигаций коллективной ответственности в рамках фонда NextGenerationEU (NGEU).

Революция началась еще в прошлом году, когда страны ЕС договорились о фонде NGEU. В рамках этой программы блок выпускает облигации с общей ответственностью, финансируемые за счет налогов, взимаемых во всем европейском регионе, – в гораздо большем масштабе, чем когда-либо ранее. Как следует из названия, инвестиционный горизонт фонда является долгосрочным: предполагается, что операции по заимствованию завершатся к 2026 году, а крайний срок выплаты процентов и условного возврата установлен на конец 2058 года. Программа будет способствовать повышению эффективности валютного союза, выравнивая условия финансирования по всей еврозоне.

Выборы в Германии ускорят масштабные изменения, которые вызовет фонд NGEU, поскольку кампания партии ««зеленых»» сосредоточена на необходимости увеличения бюджетных расходов и более глубокой европейской интеграции. Эта политика напрямую ведет к более высокой доходности немецких облигаций и сжатию спредов по всей зоне евро.

И фонд NGEU, и выборы в Германии сигнализируют о том, что в будущем мы увидим больше ««зеленых»» инвестиций. Вот почему новая парадигма в европейском суверенном пространстве приведет к более значительному обширному выпуску «зеленых» облигаций с общей ответственностью.

Европейский валютный союз – лучше и экологичнее

Европейская комиссия планирует выпустить 30% NGEU в виде «зеленых» облигаций. Однако в будущем эта доля может только увеличиться.

Спрос на инструменты экологического, социального и корпоративного управления (ESG) уже превышает предложение. Их популярность будет продолжать расти по мере того, как принципы ESG набирают глобальную популярность, а осведомленность инвесторов об их важности все растет. С одной стороны, сильное превосходство «зеленых» облигаций по сравнению с традиционными инструментами побуждает инвесторов увеличивать активы ESG. С другой стороны, долгосрочный горизонт таких инвестиций привлекает политиков, поскольку способствует устойчивому и инклюзивному росту.

Заемщики с интересом смотрят на возможности выпуска «зеленых» облигаций, поскольку они могут снизить стоимость капитала. Действительно, премия, которую выплачивают за эти облигации, также известная как «greenium», в настоящее время составляет от -2 до -6 базисных пунктов. Отрицательные значения «greenium» отражает дефицит этих инструментов.

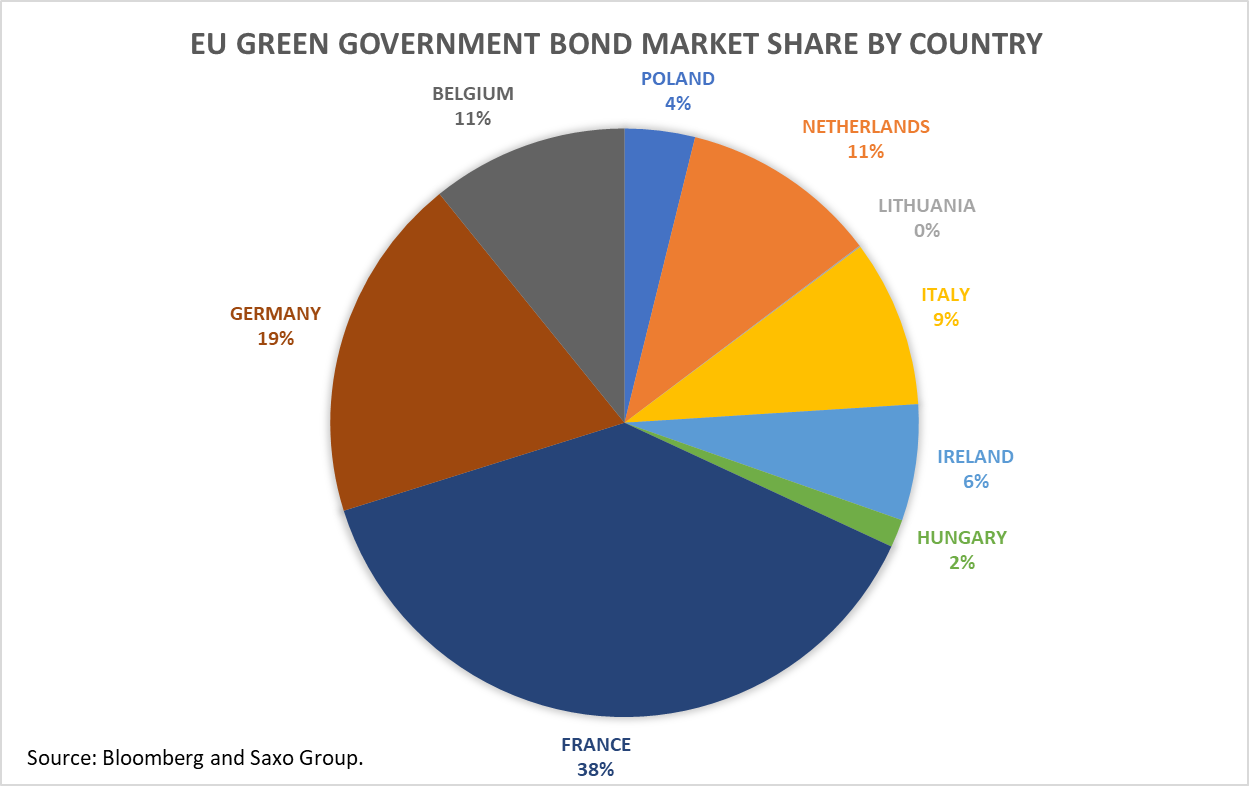

В Европе примерно 1% от общего количества государственных облигаций составляют «зеленые» облигации. По данным Bloomberg, почти 60% находящихся в обращении «зеленых» суверенных облигаций Европы были выпущены Францией и Германией. В то же время некоторые страны, например Испания, еще не освоили «зеленый» рынок. Данные показывают, что правительствам необходимо сделать гораздо больше для удовлетворения постоянно растущего спроса на «зеленые» облигации.

Не стоит ожидать изменений до выборов в Германии

До выборов в Германии мы можем ожидать, что страны ЕС продемонстрируют те же показатели, что и в начале года, оставаясь чувствительными к росту доходности казначейских облигаций США и разговорах о прекращении стимулирующих выплат по обе стороны Атлантики.

В США вопрос о прекращении переговоров вызывает более серьезную озабоченность, чем в Европе. Однако потенциально это окажет давление на казначейские облигации США, спровоцировав рост доходности и в зоне евро, поскольку корреляция между немецкими и американскими казначейскими облигациями остается положительной.

Между тем, мы ожидаем, что ЕЦБ сохранит свою «голубиную» позицию до осени, поскольку спрос на европейские суверенные бумаги остается слабым, несмотря на постоянную поддержку. Последняя 15-летняя эмиссия немецких облигаций обернулась технической неудачей, и немецкое финансовое агентство выделило лишь 1,7 млрд евро из запланированных 2,5 млрд евро. Использование денег в банках с почти нулевой доходностью опасно в условиях инфляции. Инвесторов отпугивает и то, что хеджированные евро 10-летние казначейские облигации США с трехмесячным форвардным контрактом предлагают более высокую доходность, чем большинство европейских суверенных облигаций.

В этом контексте для ЕЦБ нецелесообразно получать поддержку, поскольку это может привести к серьезным сбоям в регулярных операциях стран по рефинансированию долга. Таким образом, центральный банк, скорее всего, дождется выборов в Германии, прежде чем менять денежно-кредитную политику.

Полезно взглянуть на важные технические уровни, чтобы понять тренд доходности 10-летних облигаций. Их доходность недавно упала с майских двухлетних максимумов. Если они продолжат падение на фоне «голубиных» сообщений о денежно-кредитной политике, то могут найти поддержку в районе -0,40%.

Тем не менее, долгосрочная тенденция для доходности немецких бондов заключается в продолжении роста вместе с улучшением экономических перспектив и инфляционным давлением. Таким образом, пока ЕЦБ останется «голубиным», вероятность того, что доходность останется отрицательной в долгосрочной перспективе, мала.

Доходность немецких облигаций к концу года станет положительной

Доходность европейских облигаций может вырасти только на фоне выборов в Германии, все более благоприятных экономических перспектив Европы и стимулов, поступающих из фонда восстановления ЕС.

В то время как новое правительство Германии, скорее всего, откажется от жесткой экономии, фонд NGEU устранит некоторые дисбалансы между странами. Стимулы, исходящие от этого фонда, уравняют риски между суверенными странами и спровоцируют сокращение спредов относительно немецких бондов.

Улучшение макроэкономических перспектив также будет играть решающую роль в повышении доходности, поскольку экономика восстанавливается, а инфляционное давление подтолкнет ЕЦБ к рассмотрению «небольшого снижения» к концу текущего или началу следующего года.

Насколько высока доходность облигаций?

К концу года мы рассматриваем два возможных сценария:

(1) Доходность немецких облигаций стабилизируется на отметке 0,10%.

Так будет, если рефляционная торговля не возобновится до выборов в Германии. В этом сценарии доходность будет торговаться в ограниченном диапазоне по обе стороны Атлантики. Однако правительство, включающее партию «зеленых», в любом случае подтолкнет доходность немецких облигаций к положительным показателям, которые встретят сопротивление около 0,10%.

(2) Стабилизация доходности по немецким облигациям на отметке 0,6%.

Это может произойти, если летом мы увидим ускорение переговоров о сокращении выбросов в Соединенных Штатах, что спровоцирует повышение доходности казначейских облигаций США. Таким образом, мы сможем наблюдать положительную доходность по немецким бондам перед выборами в Германии. Правительство, включая партию «зеленых», будет повышать доходность, что делает вероятность того, что доходность по 10-летним облигациям может преодолеть сопротивление на уровне 0,10%. Следовательно, немецкие облигации войдут в быструю область, где затем встретят сопротивление на уровне 0,6%.

Новая парадигма в европейском суверенном пространстве: итальянская BTPS больше всего выиграет от сжатия спреда

Положительная доходность по облигациям будет долгожданным изменением в европейском суверенном пространстве, поскольку такое будет впервые с мая 2019 года. Однако она подразумевает то, что другим европейским суверенным доходам также необходимо будет подняться выше.

Чтобы лучше понять, как будет формироваться европейский суверенный рынок, полезно сосредоточить наше внимание на Италии, чьи государственные облигации предлагают самую высокую доходность в зоне евро на момент написания.

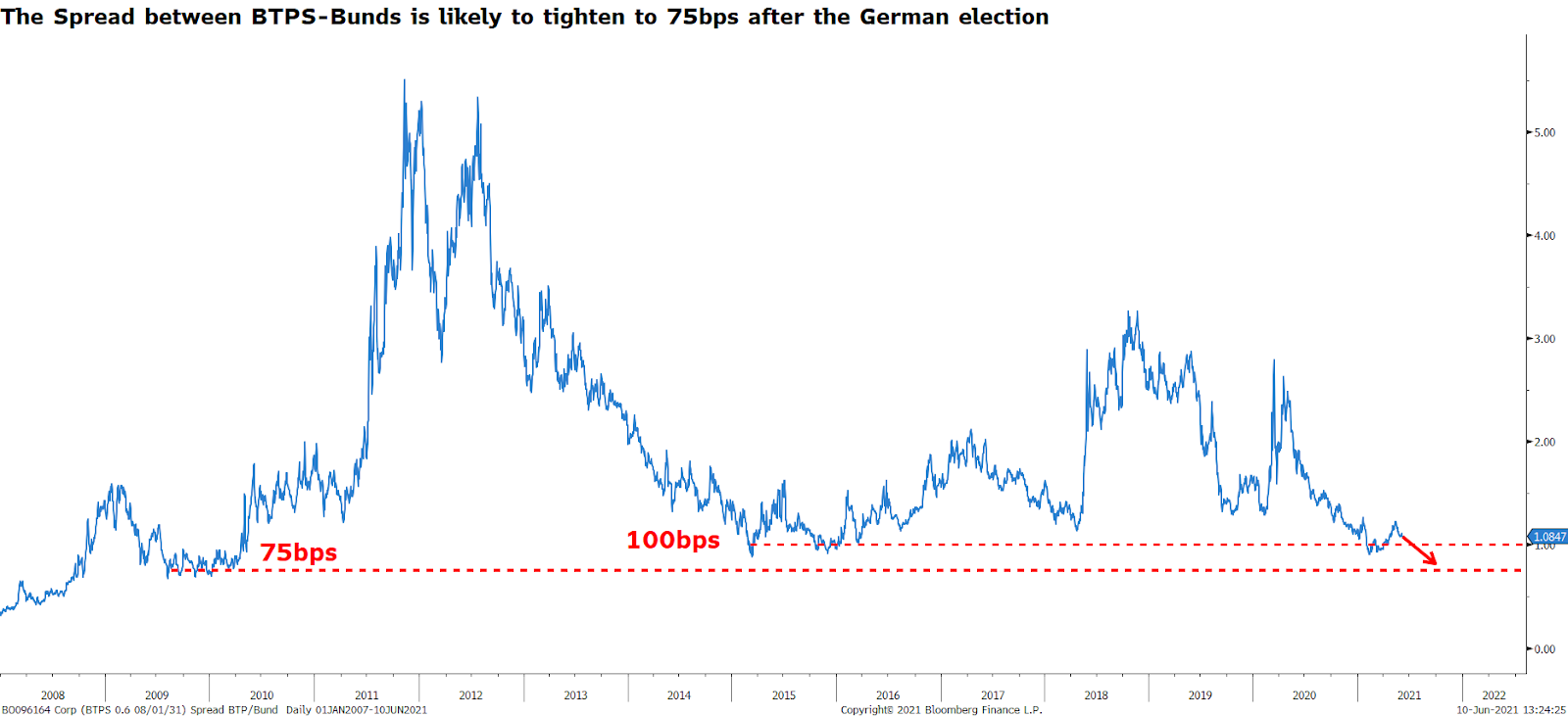

С начала года спред BTP-Bund торговался в пределах от 90 до 126 базисных пунктов. Когда Марио Драги стал премьер-министром, спрэд сократился до самого низкого уровня с 2015 года. Однако, когда экономика вновь запустилась, он превысил 100 базисных пунктов.

В краткосрочной перспективе спрэд может увеличиться из-за расхождения в темпах восстановления экономики и «медвежьих» настроений на фоне повышенной волатильности на рынке облигаций. Однако в долгосрочной перспективе мы ожидаем его существенного сужения и стабилизации на уровне около 75 базисных пунктов.

Мы ожидаем, что сжатие спреда будет значительно больше в BTPS, чем у аналогов, из-за стабильной политической среды во главе с Драги и выплат в рамках фонда NGEU, крупнейшим бенефициаром которого станет Италия. Предполагаемое повышение риска будет удовлетворено более высоким спросом инвесторов, которые найдут возможности для продажи немецких бондов в пользу более высокодоходных суверенных облигаций.

Хотя сжатие спреда будет оптимистичным для BTPS, оно произойдет по мере роста доходности немецких бондов. Это означает, что в самом «медвежьем» сценарии мы увидим рост доходности 10-летних облигаций до 0,6% и стабилизацию 10-летних BTPS Италии на уровне около 1,4%. В наиболее благоприятном сценарии доходность по немецким бондам вырастет до уровня около 0,10%, а доходность BTPS – около 0,9%.

В заключении итальянский долг также понесет убытки на фоне роста доходности по немецким бондам. Тем не менее, он будет более устойчивым по сравнению с другими странами.

Суверенные фонды франции, испании и португалии пострадают больше всего на фоне роста доходности немецких облигаций

Мы можем ожидать, что сжатие спреда в меньшей степени будет повторяться в других европейских суверенных бумагах. Беспокоит то, что сверхнизкая доходность других европейских государственных облигаций грозит держателям облигаций значительными убытками.

Например, на момент написания материала, французские предлагают примерно 0,3% доходности, а спрэд OAT-Bund составляет около 55 базисных пунктов. Если доходность немецких облигаций вырастет до 0,1%, а спрэд между ними останется примерно таким же, можно ожидать, что доходность 10-летних OAT вырастет до 0,65%. В абсолютном выражении это будет означать потерю капитала в размере 5% для французских бумаг. Для сравнения – для BTPS потеря будет незаметной, если на фоне роста доходности немецких облигаций спрэд BTPS-Bund сократится до 75 базисных пунктов.

Предположим, что доходность по немецким облигациям вырастет до 0,6%. В этом случае 10-летний OATS потеряет около 10%. А BTPS – 5%.

Критическим моментом здесь является то, что по-прежнему необходимо создать буфер против повышения процентных ставок. Суверенные бумаги с более низкой доходностью не будут обеспечивать такой буфер и увеличат процентный риск для вашего портфеля.