Цены на природный газ в США рухнули до 5-месячного минимума

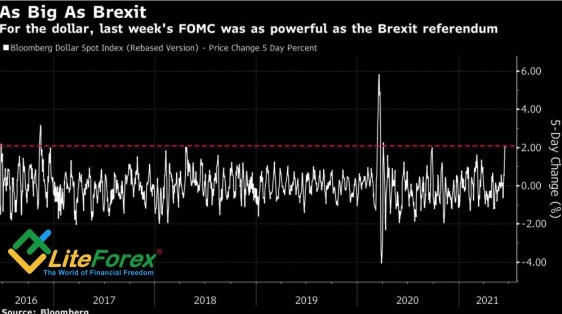

Гринбэк укрепился так же быстро, как во время референдума о Brexit.

ФРС на цыпочках начала уходить от политики легких денег, однако звук случайно задетого ею канделябра не просто разбудил финансовые рынки, но и устроил на них настоящий переполох. Американский доллар отметился лучшим недельным приростом против основных мировых валют с апреля прошлого года. За последние пять лет лучших результатов он достиг лишь дважды: во время шока из-за COVID-19 в 2020 и после избрания Дональда Трампа президентом США в 2016.

Взлет гринбэка на неделе к 18 июня был сопоставим с его укреплением на фоне референдума о Brexit в 2016. А ведь для этого потребовалось всего-навсего изменить прогноз FOMC по ставке. Насколько удивительным бывает рынок: на одной чаше весов – события, которые потрясли весь мир, на другой – перемещение точек dot.

Недельная динамика доллара США

Источник: Bloomberg

Канделябр, который случайно или преднамеренно задела ФРС, — ничто иное, как торговля на рефляции. Инвесторы делали масштабные ставки на продолжении стимулирующих мер, их не пугала растущая как на дрожжах инфляция, потому как она не пугала центробанк. Его пассивность вылилась в узкий торговый диапазон доходности чувствительных к монетарной политике 2-летних казначейских облигаций в 0,1-0,18% с июня 2020. И вот спустя год ставки резко взмывают вверх до 0,27%, подогреваемые слухами о более ранней монетарной рестрикции Федрезерва, чем предполагалась. Тем более, что масла в огонь подлил президент ФРБ Сент-Луиса Джеймс Буллард, заявивший, что ставки по федеральным фондам могут быть повышены в конце 2022.

Фондовые индексы США продемонстрировали худшую динамику за четыре месяца, товарный рынок столкнулся с самым серьезным разгромом с начала пандемии. Акции технологических компаний растут, доходность 10-летних трежерис падает. Такое ощущение, что мы возвращаемся в рецессию: инвесторы сомневаются в восстановлении американской экономики и покупают то, что в прошлом году хорошо зарекомендовало себя на спаде.

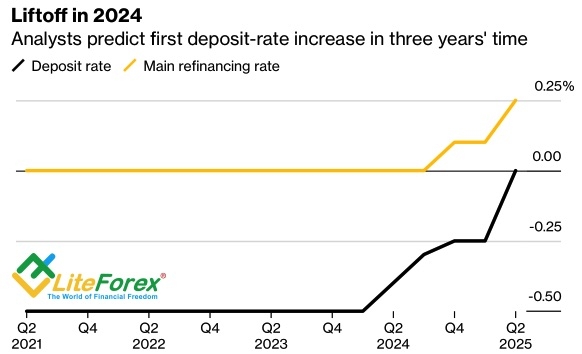

Торговля на рефляции мертва? У рынка вновь возникает старое ощущение, что если ФРС почувствует дуновение инфляции, центробанк придет и остановит ее. Безусловно, сдвиг в мировоззрении регулятора открывает двери в комнату нормализации денежно-кредитной политики для его коллег из других стран. Но в Европе подобных процессов днем с огнем не сыщешь.

Согласно опросу ЕЦБ, крупные банки, входящие в его контактные рыночные группы, включая Goldman Sachs (NYSE:GS), Morgan Stanley (NYSE:MS), Deutsche Bank (DE:DBKGn), Societe Generale (PA:SOGN) и другие, прогнозируют, что программа экстренной покупки активов из-за пандемии (PEPP) будет продлена до конца 2023, а ставки европейский регулятор повысит лишь в 2024. ФРС явно намерена действовать быстрее, что дает основание для продаж EUR/USD.

Прогнозы по ставкам ЕЦБ

Источник: Bloomberg.

Как далеко они могут зайти? Goldman Sachs считает, что пара способна просесть еще на 2%, прежде чем вновь начнет расти. Такой сценарий представляется мне вполне вероятным. Риски продолжения пике EUR/USD к 1,175 довольно высоки, однако закрепление котировок выше отметки 1,188 позволит «быкам» перевести дух и попытаться сформировать диапазон консолидации.

Дмитрий Демиденко для LiteForex