Ужесточение экологических норм в развитых и развивающихся странах для крупных производственных предприятий и постепенный отказ от тяжелого ископаемого сырья ускоряют развитие тренда на ответственное отношение к окружающей среде, в особенности тренда на снижение углеродных выбросов. Одним из способов инициации перехода на чистое производство является установка максимально возможного уровня выбросов углекислого газа со стороны предприятий.

В статье мы рассмотрим:

- как торгуют углекислым газом;

- кто драйвит спрос на углеродные кредиты;

- кто выиграет от бума торговли CO2;

Что такое углеродный кредит?

Простыми словами, углеродный кредит — это разрешение компании на выброс парниковых газов. Можно сказать, что это квота, сверх которой предприятие платит штраф или покупает дополнительный кредит на открытом рынке. Если предприятие не использует свои квоты, выданные государством, то они могут быть проданы на рынке другим компаниям, которые в них нуждаются. Данный механизм был разработан изначально в рамках Киотского протокола, затем дополнялся в течение последних 20-ти лет.

Углеродный кредит — это неотъемлемая часть программы «Cap and trade», разработанной и запущенной в 2005 году специально для контроля выбросов парниковых газов в атмосферу (Cap — квота на выброс, trade — продажа квот). Сама программа состоит из 4 фаз, рассмотрим их на графике.

• 1 фаза (2005–2007 год) — пилотная.

• 2 фаза (2008–2012 год) — В 2009 году EC пересмотрел политику распределения кредитов в сторону уменьшения существующего разрыва предложения и спроса. Спрос на углеродные кредиты оставался низким ввиду отсутствия инициатив со стороны промышленных компаний на внедрение нейтрального производства (легче заплатить штраф/купить кредит, чем внедрять новые технологии).

• 3 фаза (2013–2020 год) — в 2013 была сформирована система аукционов поверх бесплатного распределения кредитов в целях уменьшения излишка предложения. Компания, которая использовала сверх своих установленных норм (cap), покупает кредиты с аукционов или на открытом рынке. В 2018 году был создан специальный регулятор/механизм market reserve, который при достижении определенного излишка кредитов скупает их с рынка и убирает в резерв.

• 4 фаза (2021–2030 год) была запущена уже в 2021 году, и главное её отличие от прошлых фаз — более быстрый темп уменьшения объема кредитов на аукционах, до 2,21% в год с 1,7% в год. Также с 2021 по 2023 год регулятор увеличит скупку карбоновых кредитов с 12% до 24% от общего количества излишних кредитов в обращении (>833 млн излишка начинает скупать; по последним данным от ЕС, сейчас находится до 1,6 млрд излишка кредитов в обращении).

Спрос на углеродные кредиты может вырасти в разы

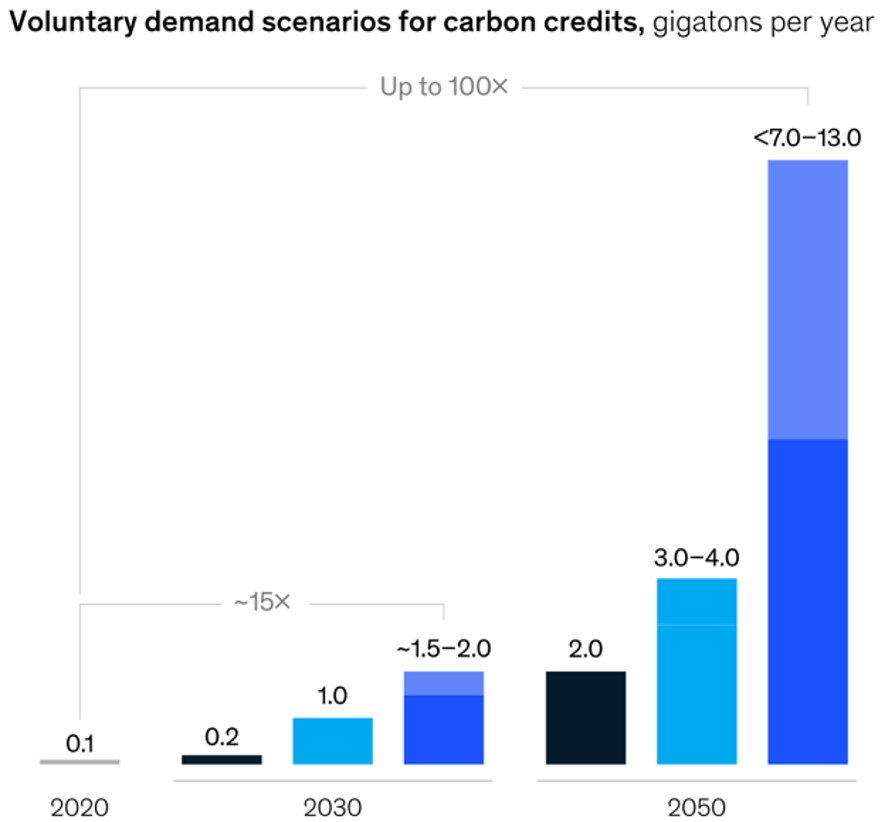

По данным McKinsey, спрос на добровольную покупку углеродных кредитов при реализации наиболее позитивного сценария может вырасти в 15 раз к 2030 году до 2 гигатонн и более чем в 100 раз к 2050 году до 7-13 гигатонн. Такой рост спроса на карбоновые кредиты обусловлен тем, что компании не смогут полностью перейти на нулевые выбросы к 2050 году ввиду отсутствия должных технологий производств.

В ценах на ископаемое топливо заложен карбоновый кредит

Основными потребителями карбоновых кредитов являются компании, которые напрямую связаны с производством «грязных» ресурсов (нефть, уголь). В связи с ужесточением норм выбросов и ростом стоимости СО2-фьючерсов «грязные источники» топлива для конечного потребителя стали дороже, поэтому компании переходят на газ в качестве первичного источника энергии ввиду его сравнительного преимущества в физических свойствах. Переход обусловлен тем, что газ обладает наиболее высокой теплоемкостью и самым минимальным уровнем загрязнения атмосферы при его переработке.

На какие сектора стоит обратить внимание?

Мы выделили следующие отрасли, на которые потенциальному инвестору стоит обратить внимание в долгосрочной перспективе в связи с ужесточением норм выбросов и уменьшением свободных кредитов в обращении:

- Сектор возобновляемой энергетики;

- Сектор улавливания углерода;

- Сектор решений по внедрению низкоуглеродных производств;

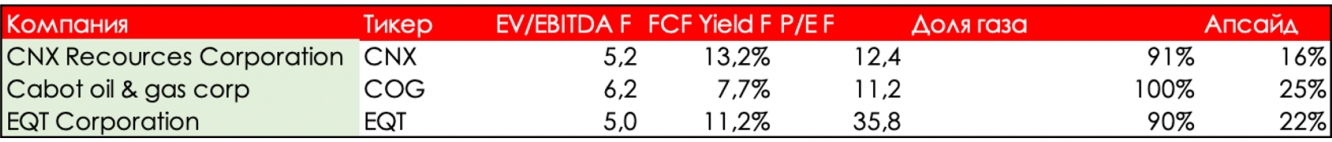

Однако уже сейчас можно делать ставку на рост спроса на природный и сжиженный природный газ ввиду активной смены мирового энергобаланса в сторону газификации. Совсем недавно мы выпускали обзор, в рамках которого рассмотрели наиболее привлекательные акции, которые доступны на бирже Санкт-Петербурга.

Вывод

За период с 2018 года по июнь 2021 года стоимость карбоновых кредитов взлетела практически в 6 раз благодаря формированию системы аукционного распределения квот, уменьшению излишка карбоновых кредитов в обращении, а также введению рыночного регулятора. В свою очередь, в наиболее благоприятном сценарии спрос на рассматриваемый актив может вырасти в разы к 2030 году ввиду отсутствия должных технологий безуглеродных производств.

В связи с ужесточением норм выбросов и ростом стоимости СО2-фьючерсов «грязные источники» топлива для конечного потребителя стали дороже, поэтому компании переходят на газ в качестве первичного источника энергии ввиду высокой энергоэффективности, а также минимального уровня загрязнения атмосферы. Уже сейчас можно делать ставку на рост спроса на газ. Также потенциальному инвестору в долгосрочной перспективе стоит обратить внимание на сектор производства водорода и биотоплива, сектор улавливания углерода, а также на сектор внедрения решений для перехода на низкоуглеродные производства.

Статья написана в соавторстве с аналитиком Андреем Кураповым