Пара USD/JPY преодолела отметку в 112 иен за доллар в среду, впервые с конца апреля 2019 года. Опасения о рецессии в Японии, долгосрочном влиянии вспышки Covid-19 на региональные экономики, предвкушение оттока капитала из Японии перед концом финансового года, укрепление доллара как защитного актива внесли свой вклад в сильное ослабление иены. Тем не менее, в краткосрочной перспективе более вероятен откат USD/JPY, который предложит более привлекательные точки входа для покупок.

Как я писал ранее, японская экономика начала сильно сдавать позиции еще до вируса, когда власти пошли на очень непопулярные меры в октябре, повысив налог с продаж. При этом домохозяйства урезали расходы аж на 11% в четвертом квартале (по сравнению с 4 кварталом 2018 года), а ВВП в квартальном выражении упал на 6.3%. В феврале стало ясно, что китайский карантин сильно подкосит потребительский спрос, а значит и импорт (на Китае кстати висят еще и обязательства по торговой сделке), так что Китай сократит спрос и на японские товары. Стоит отметить, что доля экспорта Японии в Китай составляет 23.5%, а из-за того, что правительство рискнуло пожертвовать драйвером потребления (на некоторое время) ради упрочнения фискальной дисциплины, повысив налог с продаж, надежда была только на экспортеров. Но и они, в свою очередь, ненадолго «потеряли» своего основного покупателя.

Собственно, удар по двум основным болевым точкам в итоге имел такой негативный синергетический эффект, который теперь однозначно требует от Банка Японии ответа. Это формирует соответствующие "медвежьи" ожидания по иене.

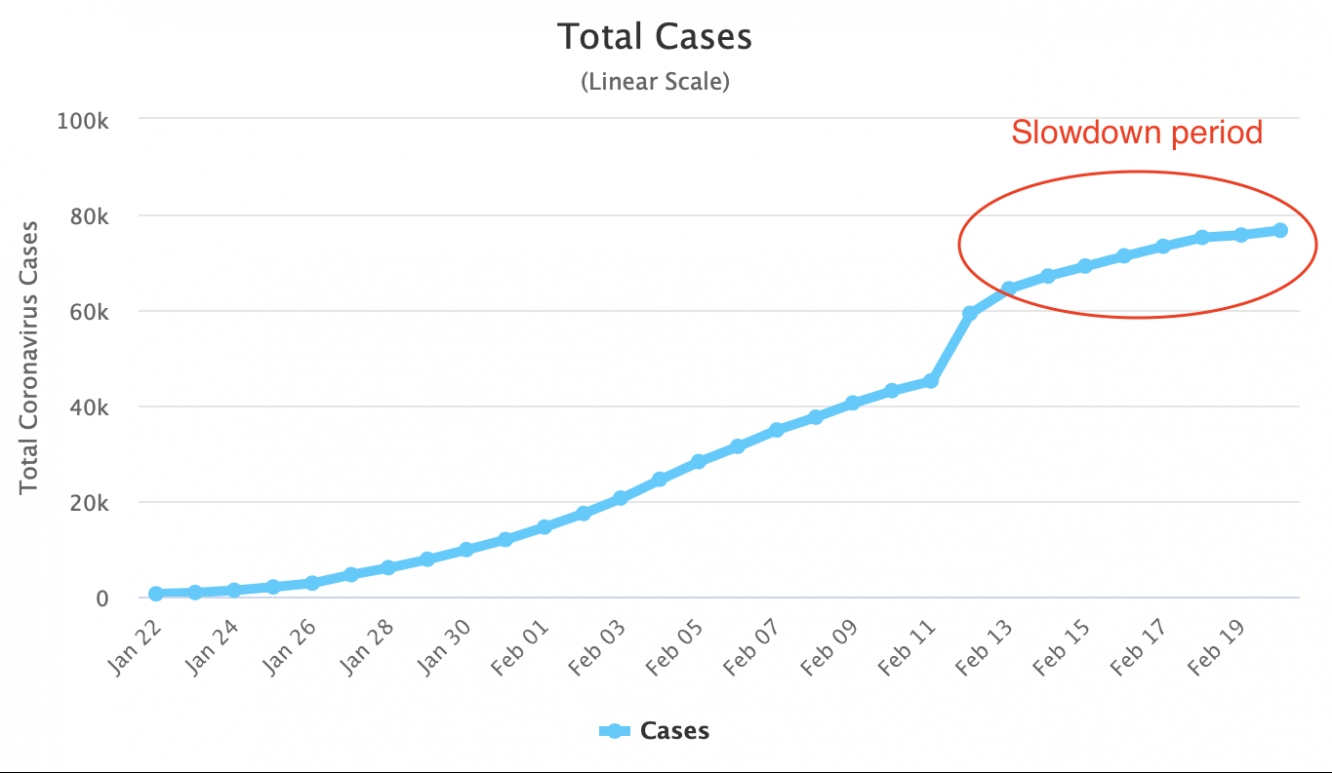

С замедлением темпов роста клинически подтвержденных случаев и смертей внимание рынков переключилось на долгосрочные экономические эффекты, т. е. на последствия китайского карантина:

Разумно предположение, что страны, экспорт которых ориентирован на Китай, пострадают больше, чем другие, что отразится в ослаблении валют тех стран. Можно заметить, что так и случилось с AUD, JPY, NZD, которые сдают поддержку за поддержкой. Доля экспорта в Китай у этих стран составляет 39%, 23.5% и 27% соответственно, что несколько выше, чем у других стран-основных валют. В то же время такие валюты как CAD или NOK оказались более устойчивыми к фактору дестабилизации торговли с Китаем, однако были более чувствительны к опосредованному фактору замедления китайской активности – ценам на нефть. Поэтому при условии, что позитивный тренд в нефтяных котировках сохранится, соответствующие кросс курсы (AUD/CAD, NZD/CAD, JPY/CAD) продолжат свое снижение.

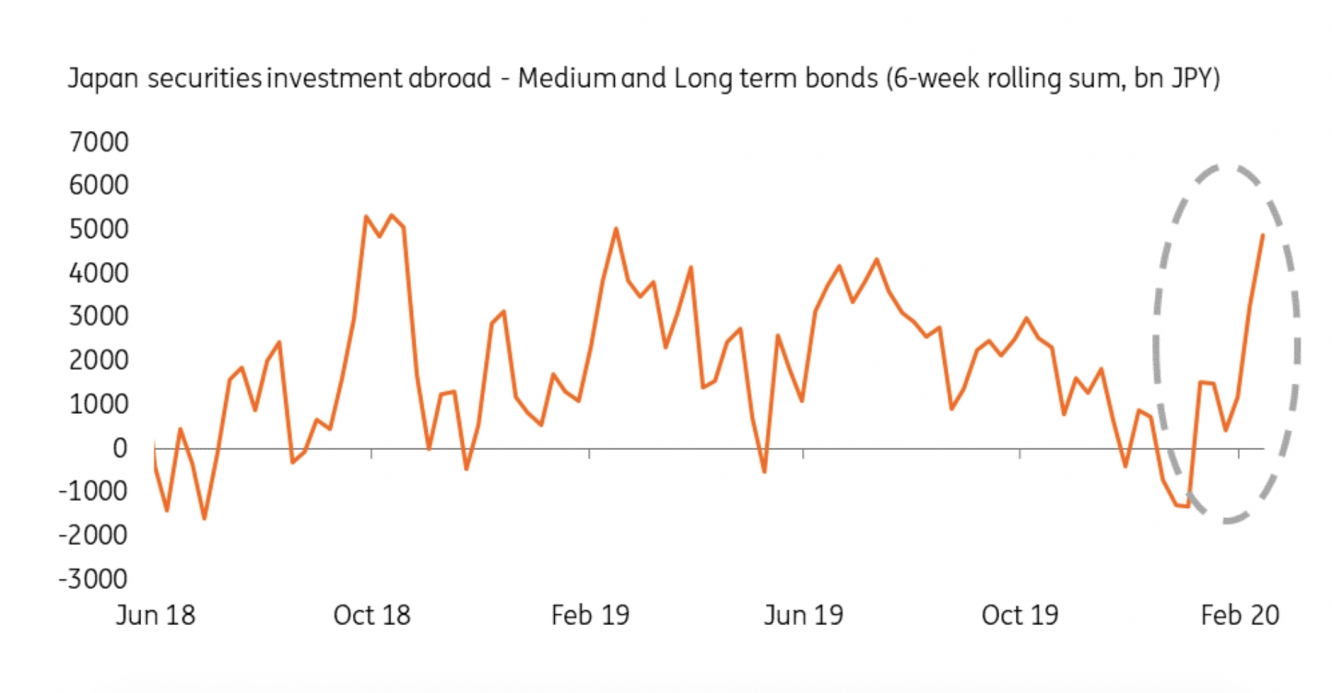

Еще одним драйвером снижения иены стали растущие спекуляции о том, что японские инвестиционные фонды перекладываются в зарубежные активы с приближением конца финансового года в Японии (март). Так как доходность японских активов становится все менее и менее привлекательной, неудивительно, что интерес японских инвесторов к доходным зарубежным активам будет расти. Поиск доходности должен ослаблять японскую иену. Такие ожидания на FX рынке еще больше способствуют спекулятивному давлению на иену.

Недельные данные по покупки иностранных бондов японскими инвесторами подсказывают, что процесс корректировки портфеля мог уже начаться:

Источник: ING

Тем не менее, рост USD/JPY c зоны ниже 110 до 112 иен за доллар всего за пару дней говорит о том, что велика вероятность, что инвесторы будут рассматривать дальнейшие покупки только после локальной коррекции до уровней 111.00-111.50 и некоторого периода стабилизации после этой отметки.

Артур Идиатулин, рыночный обозреватель Tickmill UK