Итак, по условиям торгового соглашения, Китай должен будет увеличить импорт из США на 100 млрд долларов в следующем году. В относительном выражении это составляет рост на 54% (по сравнению с импортом в 2017 г.) и сжатые сроки проведения «ребалансировки» торговли поднимают вопрос – кто за этот импорт будет платить? Рост импорта должен либо абсорбировать внутренний спрос, либо за это должны «расплачиваться» другие торговые партнеры Китая. «Органический» рост Китая на 6% в год сразу позволяет отвергнуть первую версию, поэтому если стороны будут придерживаться торгового соглашения, неминуемо пострадают торговые партнеры Китая, которых придется потеснить.

Встает вопрос: кто примет на себя удар?

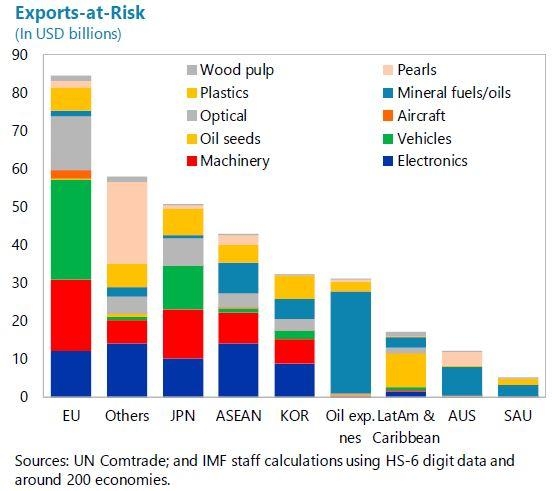

Что касается промышленных товаров, то потенциальные жертвы торгового соглашения – ЕС, Южная Корея, Япония. В своей недавней статье МВФ оценил, что почти половина планируемого увеличения импорта американских товаров (42 млрд долларов) будет достигнута за счет сокращения импорта товаров из ЕС. Потери Корея и Сингапура от торговой сделки могут достигнуть 1% и 1.9% ВВП, так как экспорт этих стран, вероятно, также должен будет сократиться.

Потенциальные потери в экспорте от торговой сделки между США и Китаем.

Из обещанных 100 млрд прироста в импорте около 16 млрд придется на сельхозпродукцию, остальное – на другие товары и услуги. Если предположить, что товары будут составлять 75% нового импорта, а услуги 25%, в денежном выражении положительное изменение торгового баланса США должно составить примерно 63 млрд долларов (84*0.75). Для ЕС это будет означать сокращение экспорта только промышленных товаров на 63*0.5 = 31.5 млрд долларов. Совокупный же урон может составить почти 90 млрд долларов.

Принимая во внимание значительный риск для производственного сектора еврозоны, динамика евро в среднесрочной перспективе будет зависеть от скорости реализации данного риска, т.е. как быстро Китай начнет претворять в жизнь соглашение по импорту. Если «переброска» импорта от одного торгового партнера к другому начнет подтверждаться, стоит ожидать ухудшение производственных данных (деловой климат, экспортные заказы и т.д.) по еврозоне и, соответственно, ослабление евро против доллара.

Артур Идиатулин, рыночный обозреватель Tickmill UK