Британия ввела крупнейший пакет санкций против России

Марио Драги с ноября 2011 года возглавил ЕЦБ. До этого он шесть лет управлял ЦБ Италии. Скорее всего, большинство из нас не застали у руля предшественника Драги, и, соответственно, ЕЦБ устойчиво ассоциируется с Драги. Однако скоро Марио покинет свой пост. Давайте проанализируем, к чему привёл экономику еврозоны Драги, и в каком состоянии он оставляет ее Кристин Лагард.

Начнем с основной валютной пары EUR/USD

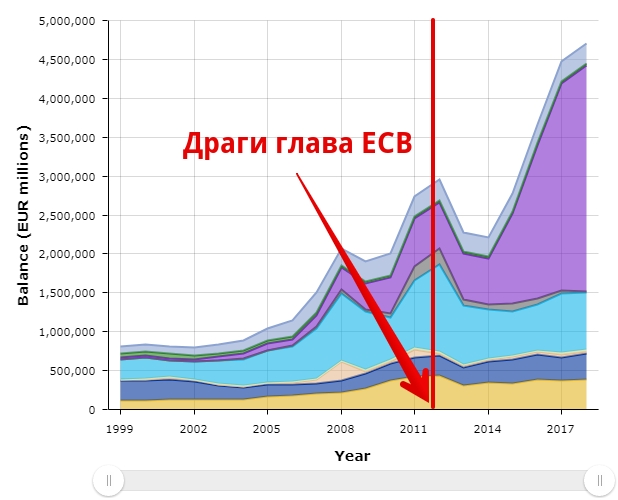

Со вступления Драги на пост главы ЕЦБ, евро потерял 22% своей стоимости. Для валюты это, надо сказать, немало. При этом большую часть снижения показал 2014 год, когда ФРС приступила к сворачиванию программы QE3. Тогда доллар США дорожал по отношению ко всему. Но и Драги приложил руку к снижению евро, раздув баланс ЕЦБ до абсолютного рекорда. С 2,9 трлн евро в конце 2012 до 4,7 трлн евро к концу 2018.

Помимо раздувания баланса применялось и понижение процентной ставки. За время своего правления Драги снизил ключевую процентную ставку с 1,5% до нуля.

При этом, если сопоставить два последних графика, то можно увидеть, что Драги сначала снижал процентную ставку, и только после того, как ее значение приблизилось к нулю, начал увеличивать баланс. Фактически весь срок правления Драги занимался смягчением монетарной политики. И даже эффект от снижения баланса ЕЦБ до 2013 года нивелировался одновременным снижением ключевой ставки. А все ради чего? Ради здоровой инфляции и ВВП.

Почти сразу с начала правления Драги уровень инфляции скатывался вниз. А в конце 2014 регулятор зафиксировал дефляцию. Что они предприняли? Мы уже видим из прошлых графиков. Они начали наращивать баланс. Другими словами, печатать деньги. И это помогло. К лету 2018 инфляция достигла ключевого значения 2%, и регулятор тут же прекратил программу QE. Но и инфляция тут же показала отрицательную динамику. Процентные ставки на нуле, и Драги опять начал тушить этот пожар запуском очередного раунда QE. Распоряжаться запущенной программой он любезно оставил своему приемнику. Вернее, преемнице.

Есть, конечно, и позитивное во всем этом. Основные фондовые индексы выросли за правление Драги. CAC 40 почти на 100%, а DAX на 180%.

Однако все фондовые индексы в целом росли за этот период. Тот же S&P 500 вырос на 150% за этот же период. Ну и было бы совсем печально, если бы при условиях роста баланса ЕЦБ, фондовый рынок не показал бы положительной динамики.

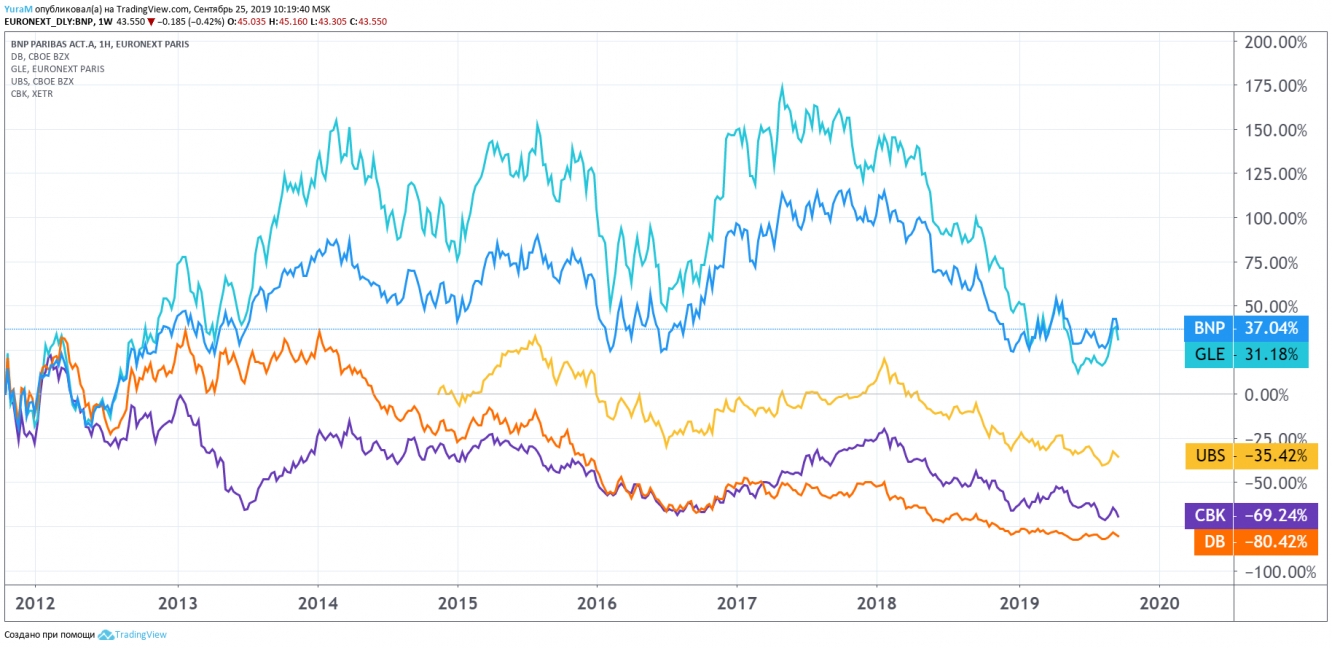

И еще одно негативное последствие. Такая политика – это удар по банковской системе. В условиях, когда банки выдают кредиты под мизерный процент, заработать им становится все сложнее. Отсюда падение банковского сектора.

Акции немецкого Deutsche Bank (DE:DBKGn) потеряли 80% в цене с момента вступления Драги на пост. Commerzbank (DE:CBKG) потерял 69% в цене. Швейцарский UBS (NYSE:UBS) потеря 35%. А вот французские BNP Paribas (PA:BNPP) и Societe Generale (PA:SOGN) выросли на 31% и 37% соответственно. И это прям достижение. Хотя по динамике с начала 2018 понятно, что и у них последние пару лет не клеится работа.

И, конечно, долговые бумаги. В условиях постоянного понижения процентных ставок бонды находятся в крутом пике и демонстрируют отрицательное значение.

Дошло до того, что Германия впервые разместила долговые бумаги с отрицательной доходностью. То есть, вы даете в долг государству, но вместо того, чтобы получить какой-то процент за это, государство по итогу работы возвращает меньшую сумму, чем занимало. Вот такая новая реальность.

Итого. Можно сделать вывод, что Марио Драги все свое правление занимался тем, что смягчал монетарную политику. Сначала понижением ставки, а затем просто печатал деньги. При этом у него были определенные успехи, которые продлились недолго. Но нельзя обвинять в этом Драги. Он действовал так же, как и все. Не лучше, но и не хуже. Почти все страны с развитой экономикой занимались тем же самым. Просто можно сделать вывод, что Драги не переломил ситуацию, а просто плыл по течению.

Что же остается Кристин Лагард? Женщине, которая сменит Драги на посту. Отрицательная динамика в инфляции, с которой нужно что-то делать. Низкие процентные ставки, которые дальше и понижать нет смысла. Можно сказать, что этот рычаг управления у регулятора уже не работает. Раздутый до исторического максимума баланс. И серьезные проблемы в банковском секторе.

От Лагард нужно, что-то свежее. Что-то новое. Потому что нельзя делать все то же самое и рассчитывать на другой исход. Драги в течении последних восьми лет показал, что его политика заведет в тупик. Посмотрим куда поведет Лагард.