ФРС готова снижать ставки даже на фоне разгона инфляции выше таргета в 2%

Был бы человек – статья найдется. Было бы у ФРС желание снижать ставку по федеральным фондам – причины можно придумать. И они никак не связаны с критикой президента. Федрезерв аполитичен, и точка! Он намерен продлить расширение экономики. А как же возросшие риски неконтролируемого роста потребительских цен? И на это у Джерома Пауэлла есть свой ответ. Выступая в Цюрихе, он расхваливал тактику «макияжа инфляции». Центробанк стимулирует ее при помощи ослабления денежно-кредитной политики, инфляционные ожидания растут, потребители бегут в магазины, ВВП увеличивается. Все хорошо, прекрасная маркиза?

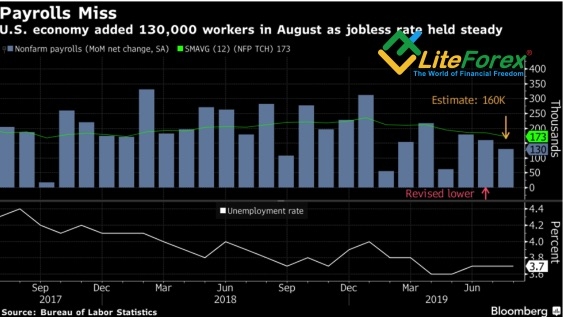

Отчет о состоянии американского рынка труда оставил двоякое впечатление. Занятость не дотянула до прогнозов, в то время как средняя заработная плата ускорилась на 0,4% м/м. В течение трех месяцев по август показатель вырос на 4,24% г/г, что является его лучшей динамикой с середины 2007. С учетом того обстоятельства, что безработица застыла на минимальных за последние полвека уровнях уже 12-й месяц подряд (в течение 10 последних лет она четыре раза стабилизировалась, первые три таких периода длились 5-13 месяцев), можно предположить, что кривая Филлипса, наконец, заработала! Если так, то инфляция в США должна разогнаться. Какой смысл снижать ставки? Почувствовав запах жареного, «быки» по EUR/USD стали закрывать позиции, и пара двинулась на юг.

Динамика занятости и безработицы в США

Источник: Bloomberg.

Впрочем, у ФРС свой взгляд на происходящее. Ее нисколько не пугает прогноз экспертов Bloomberg о разгоне базового CPI до 2,3% г/г в августе. Центробанк готов терпеть инфляцию выше таргета, подстегивая ожидания роста цен в будущем и активность потребителей. Джером Пауэлл называет эту тактику «макияжем инфляции». Таким образом, отчет о рынке труда США не изменил мнения инвесторов: Федрезерв будет снижать ставку в сентябре. Вероятнее всего, на 25 б.п. Впрочем, до заседания FOMC паре EUR/USD предстоит не менее значимое и интригующее событие – встреча Управляющего совета ЕЦБ.

По мнению Goldman Sachs, даже если Европейский центробанк снизит ставку по депозитам на 20 б.п. и начнет покупать облигации на €30 млрд, не факт, что евро просядет. Инвесторам следует переключиться с продаж USD/JPY на покупки EUR/JPY. Улучшение политического климата в Италии, снижение рисков беспорядочного Brexit и расширение пакета монетарного стимула в Китае (на исходе недели к 6 сентября Народный банк сократил нормативы отчислений в фонд обязательных резервов до самого низкого уровня с 2007 и влил, таким образом, в банковскую систему около 900 млрд юаней ($126 млрд)) должны оказать поддержку единой европейской валюте.

После ряда «ястребиных» спичей полпредов ЕЦБ на рынке рассуждают, захочет ли Марио Драги идти на уступки или все-таки сделает подарок Кристин Лагард в виде масштабного монетарного стимула. В первом случае нас ждут серьезные потрясения и рост EUR/USD. Впрочем, пока «медведи» тестируют поддержку на 1,1015, искренне надеясь вернуть инициативу в свои руки. Неудача в этом мероприятии заставит пару войти в краткосрочную консолидацию в диапазоне 1,1015-1,1085.

Дмитрий Демиденко для LiteForex

Какую акцию купить во время следующих торгов?

Вычислительные возможности ИИ меняют рынок акций. ProPicks AI от Investing.com включает 6 выигрышных портфелей акций, отобранных нашим продвинутым ИИ. Только в 2024 году ProPicks AI выявил 2 акции, которые выросли более чем на 150%, 4 дополнительных акции, которые подскочили более чем на 30%, и еще 3 акции, которые поднялись более чем на 25%. Какая акция будет следующей?

Получить доступ к ProPicks на основе ИИ