США объявили Украине демарш из-за атаки на российский нефтяной порт

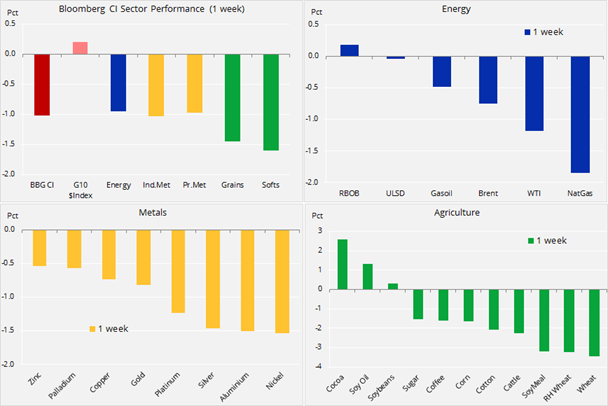

Индекс Bloomberg Commodity Index снижается вот уже три недели подряд, поскольку цены на основные сырьевые товары, такие как сырая нефть, золото и медь, по-прежнему не выходят за пределы довольно узких диапазонов. Наблюдающаяся на рынке нервозность по поводу решения о шестом (в нынешнем цикле) повышении процентных ставок в США, которое почти однозначно будет принято 21 марта, в сочетании со множеством геополитических рисков и политической неопределенностью в Вашингтоне, довольно значительно подрывает спрос со стороны инвесторов.

Новости о том, что Трамп сместил с поста госсекретаря Рекса Тиллерсона и назначил на эту должность директора ЦРУ М. Помпео, могут поставить под угрозу ядерную сделку с Ираном, а также укрепить жесткую линию США в сфере торговли. Представления о том, что США движутся в сторону протекционизма, довольно существенно повысили риски торговых войн за сталь, алюминий и стиральные машины. В конечном итоге, подобные изменения могут отрицательно сказаться на росте мировой экономики в целом и одновременно на уровне спроса на те сырьевые товары, которые от этого роста зависят – например, на энергию и промышленные металлы.

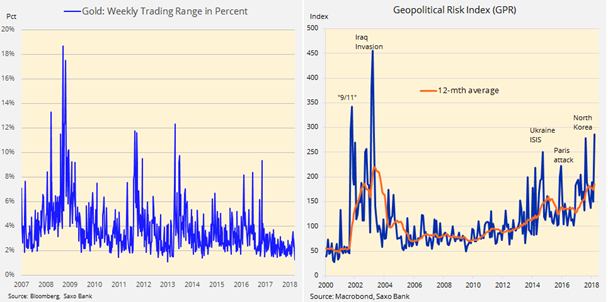

Цены на золото находились в довольно жестких рамках, обусловленных, с одной стороны, сосредоточенностью на росте процентных ставок, а с другой – повышением геополитической неопределенности. Так, один только уровень геополитических рисков достиг максимума со времен вторжения в Ирак в 2003 г.

Все промышленные металлы, прежде всего – алюминий, тоже продавались по более низким ценам, поскольку соответствующие складские запасы, отслеживаемые Шанхайской фьючерсной биржей, достигли рекордного уровня. Впрочем, весенний спрос со стороны Китая, возможно, еще улучшит ситуацию, хотя торговая война может несколько подпортить подобные перспективы.

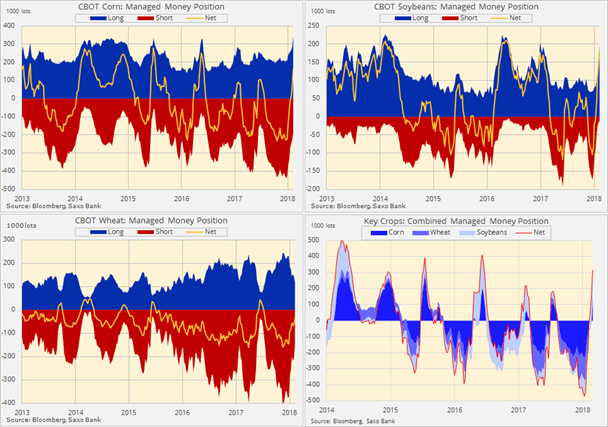

Цены на продукцию сельскохозяйственного сектора снижаются вторую неделю подряд – по причине того, что по ранним «птицам высокого полета», таким как пшеница, соевый жмых и хлопок, довольно ощутимо ударила реализация прибыли. На зерновые продолжает оказывать влияние «противостояние» избыточных запасов и неблагоприятных погодных условий. Очень сухая погода, наблюдающаяся на протяжении последних двух месяцев как в Аргентине, так и на центральных равнинах США, привела к устойчивому повышению объема покупки, которое сейчас постепенно сходит на нет, поскольку синоптики обещают скорые дожди.

Благодаря этому, цены остаются весьма уязвимыми – после того, как хедж-фонды в ходе шестинедельного покупательского бума, продолжавшегося до 6 марта, сократили совокупное рекордное количество лотов на кукурузу, пшеницу и соевые бобы, составлявшее 473 000 лотов, до 315 000 лотов.

Золото было очень близко к тому, чтобы достичь самого узкого недельного ценового диапазона в процентах с 2012 г., а в долларах – с 2007 г. На этой очень спокойной для доллара неделе нервозность по поводу повышения процентных ставок Федеральным комитетом по операциям на открытом рынке (FOMC) компенсировалась геополитической неопределенностью. Последняя связана с напряженными отношениями с Россией, а также с сохранением внутриполитической неопределенности в США, вызванной представлениями о том, что Вашингтон всё больше склоняется к политике протекционизма, которая в конечном итоге может весьма отрицательно сказаться на мировом экономическом росте по причине сокращения товарных потоков.

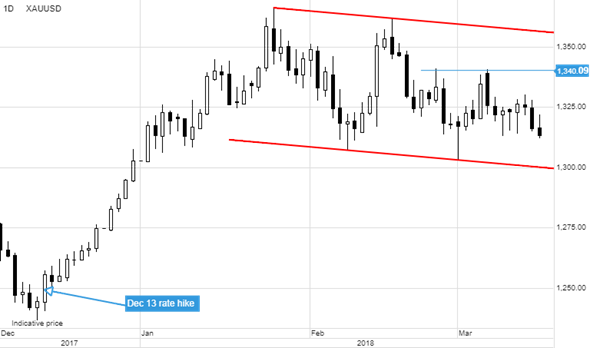

Заседание FOMC состоится 21 марта, и вероятность того, что на нем будет принято решение о новом повышении процентных ставок, по оценкам экспертов равняется 100%. В нынешнем цикле процентные ставки повышались уже пять раз, что всегда приводило к одинаковому поведению – в преддверии изменений золото активно распродавалось, но затем обязательно восстанавливало свои позиции после объявления о повышении. Все рассматриваемые повышения характеризовались как «голубиные», и, следовательно, в этот раз возможно и определенное отрицательное воздействие – если новый глава ФРС Джером Пауэлл возьмет более «ястребиную» ноту (то, чего недавние экономические данные вовсе не гарантируют). Если же FOMC не сможет осуществить «ястребиное» повышение, золото, вероятно, вновь станет востребованным у инвесторов, стремящихся найти «тихую гавань» и диверсифицировать свои активы.

На рынках золота наблюдается один из самых узких ценовых диапазонов за последние шесть лет, тогда как индекс геополитических рисков достиг 15-летнего максимума. Однако подобная ситуация, вероятно, не будет сохраняться очень долго. Индекс геополитических рисков (GPR) Д. Кальдары и М. Яковиелло основан на количестве связанных с геополитическими рисками статей, появляющихся в 11 национальных и международных газетах в течение каждого месяца, которое рассчитывается как доля от общего количества новостных статей.

В настоящий момент золото зажато в узком диапазоне от 1300 до 1340 долларов за унцию, и мы ожидаем его расширения до 1285-1356 долларов за унцию.

Источник: SaxoBank

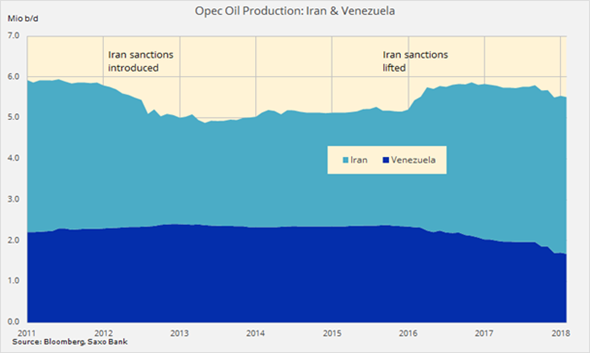

Точно так же, как золото и медь, сырая нефть тоже все активнее пытается выйти за установленные рамки. На соответствующем рынке наблюдается патовая ситуация, поскольку увеличение добычи в США и премии на более льготных условиях компенсируются прогнозируемым ростом спроса и риском срыва поставок, особенно из Венесуэлы и Ирана.

В ежемесячных отчетах по нефти, составляемых экспертами ОПЕК, МЭА и EIA, прогнозируется, что в этом году предложение со стороны стран, не входящих в ОПЕК, превысит рост спроса. При этом в отчете МЭА акцентируется внимание как на угрожающем мировому спросу риске торговой войны, так и на риске дальнейшего ухудшения прогнозов в отношении объемов добычи нефти в Венесуэле, которые и так уже достигли самого низкого уровня за несколько десятилетий.

Риск того, что США откажутся от ядерной сделки с Ираном, тоже вырос после новостей о том, что Трамп уволил госсекретаря Рекса Тиллерсона. Его преемник, бывший директор ЦРУ М. Помпео, как известно, весьма воинственно настроен в отношении Ирана, Венесуэлы и Северной Кореи и, соответственно, разделяет взгляды президента.

Впрочем, реакция рынка на эти новости была несколько «приглушена» предположениями о том, что сокращение иранского экспорта может привести к отказу группы «ОПЕК плюс» от своего соглашения об ограничении добычи на 1,8 млн баррелей в сутки. Россия будет только рада отказаться от сделки, если ей дадут такую возможность, а Саудовская Аравия, вероятно, воспользуется возможностью вернуть свою долю рынка, компенсируя потенциальное сокращение собственными запасами.

При этом самым большим краткосрочным риском в сфере предложения остается ситуация в Венесуэле, где объемы добычи сократились до минимума за несколько десятилетий. Дополнительные санкции со стороны США, скорее всего, сократят добычу еще больше, поскольку Венесуэла и так уже весьма сильно страдает от разорительных долгов, разрушающейся инфраструктуры, трудовых конфликтов и новых витков инфляции.

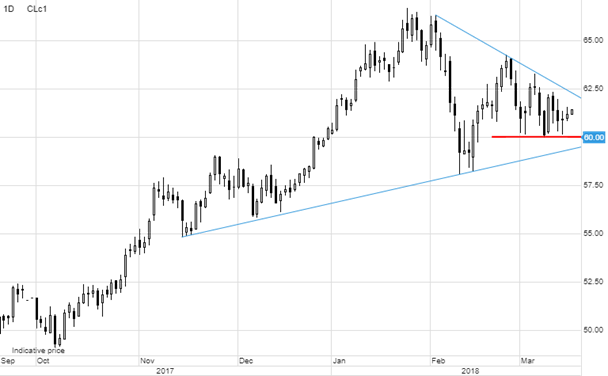

Диапазон цен на сырую нефть постепенно сужается, что отражает приближение прорыва. При этом, однако, близкие к рекордным длинные позиции хедж-фондов, вероятно, пока сдержат рост, если только не возникнет какая-либо явная угроза поставкам. С другой стороны, снижение тоже, скорее всего, будет весьма ограниченным – до тех пор, пока будут сохраняться риски срыва. Прорыв ниже февральского уровня 57,60 долларов за баррель (WTI) и 61,75 долларов за баррель (Brent) может привести к дополнительному закрытию длинных позиций.

Источник: SaxoBank

Оле Слот Хансен, глава отдела стратегий Saxo Bank на товарно-сырьевом рынке