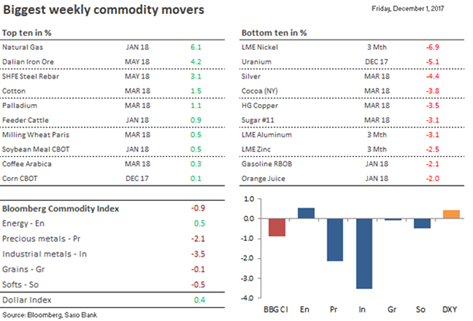

Цены на сырую нефть держались стабильно после того, как ОПЕК и Россия продемонстрировали сплоченность и продлили срок действия соглашения о сокращении добычи до конца 2018 года. Золото в ноябре торговалось в самом узком торговом диапазоне с 1999 года, а цены на промышленные металлы понизились на фоне неутешительных прогнозов роста и спроса в Китае.

- ОПЕК и их союзники приняли то решение, которое ожидал от них рынок;

- Теперь все внимание направлено на американские сланцевые компании: продолжат ли они наращивать производство?

- Золото торгуется в самом узком месячном диапазоне с 1999 года.

Цены на сырую нефть держались стабильно после того, как ОПЕК и Россия продемонстрировали сплоченность и продлили срок действия соглашения о сокращении добычи до конца 2018 года. Золото в ноябре торговалось в самом узком торговом диапазоне с 1999 года, а цены на промышленные металлы понизились на фоне неутешительных прогнозов роста и спроса в Китае.

На прошлой неделе все внимание нефтяных трейдеров было приковано к заседанию в Вене, на котором производители из ОПЕК и союзные страны, не входящие в организацию, обсуждали дальнейшие шаги, которые помогут установить баланс между спросом и предложением на рынке сырой нефти. По итогам встречи они вынесли то решение, которого ждал от них рынок, продлив срок действия текущего соглашения, предусматривающего суточные поставки на рынок в объеме не более 1,8 миллиона баррелей, на девять месяцев - до конца 2018 года. Кроме того, Ливия и Нигерия согласились не увеличивать объем добычи сверх максимальных значений, зафиксированных в 2017 году, а Россия приняла дату пересмотра, назначенную на июнь следующего года.

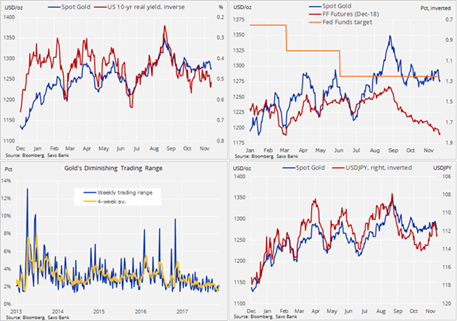

Весь прошлый месяц золото торговалось в самом узком месячном диапазоне (в процентах) с 1999 года. Диапазон менее 33 долларов в последний раз наблюдался в 2005 году. Тогда золото стоило 465 долларов за унцию. На рынок одновременно влияют такие факторы, как растущие ставки, спрос со стороны инвесторов, которые ищут защиту от рисков, связанных с геополитическими событиями, и более чем явная угроза коррекции фондового рынка.

Золото торгуется в относительно узком диапазоне в районе 1282 долларов за унцию на протяжении последних трех месяцев. На прошлой неделе во время безуспешной попытки японской иены подняться выше золото попробовало пробить сопротивление на уровне 1300 долларов за унцию. Но под влиянием укрепившегося курса доллара, возросших ставок доходности по облигациям и разговоров о принятии закона о налогообложении в США желтый металл развернулся вниз и протестировал зону поддержки чуть ниже цены 1270 долларов за унцию.

Источник: Saxo Bank

Индекс промышленных металлов Bloomberg приготовился показать худшие результаты за неделю с марта. Главным виновником стал никель, который отыграл более ранние достижения, полученные под действием эйфории и надежды на будущий спрос в сегменте электромобилей. Медь потеряла в стоимости более 3%. Фонды продавали металл, напуганные неутешительными перспективами китайской экономики в предстоящем году. Цены понизились, несмотря на то, что статистика по еврозоне продолжает указывать на то, что это будет лучший год по показателю экономического роста за десять лет.

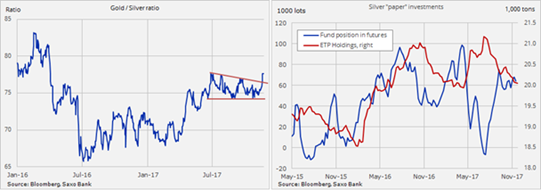

Спад в секторе промышленных металлов усугубил нелегкое положение серебра, и металл завершил неделю с худшим результатом за последние пять месяцев. Соотношение золота и серебра резко повысилось и достигло максимального значения с апреля 2016 года. Серебро всегда испытывает затруднения в паре с золотом, когда спрос вызван желанием инвесторов диверсифицировать риски и защитить свой капитал. Помимо этого, серебро очень чувствительно к изменению цены золота и колеблется куда сильнее, особенно когда падает. Нисходящая динамика обусловлена сокращением вложений в биржевые индексные фонды и тем, что в руках хедж-фондов находится довольно большая длинная позиция.

Сырая нефть в пятницу торговалась стабильно чуть ниже двухлетнего максимума. Производители из ОПЕК и союзные страны, не входящие в картель, решили перестраховаться и продлить срок действия соглашения о сокращении добычи до конца 2018 года. Россия перед заседанием выразила беспокойство. Она неохотно восприняла идею о том, что ей придется просить свои добывающие компании ограничивать добычу на протяжении еще девяти месяцев. Чтобы успокоить Россию, было принято решение еще раз пересмотреть условия сделки на следующем заседании ОПЕК 22 июня. Между тем Ливия и Нигерия согласились не повышать уровень добычи выше соответствующих максимумов 2017 года.

Демонстрация единства в Вене стала классическим примером того, как реальная политика и экономическая значимость поддержания цен перевешивают сложные отношения между различными странами, особенно между Саудовской Аравией, на стороне которой стоит Совет по сотрудничеству стран Персидского залива, и Ираном, поддерживаемым Россией.

Многое теперь зависит от того, будет ли группа соблюдать требования, и Ирак является одним из главных кандидатов в нарушители спокойствия. В свете того, что на юге Ирака продажи нефти подскочили до рекордного значения, министр нефтяной промышленности Джаббар аль-Лаиби заявил в Вене об амбициозных планах повысить производительность месторождений в окрестностях северного города Киркук. В октябре Ирак снова перехватил этот район у Регионального правительства Курдистана. Это привело к временному сокращению поставок из северной части Ирака в турецкий порт Джейхан и способствовало повышению цен на нефть.

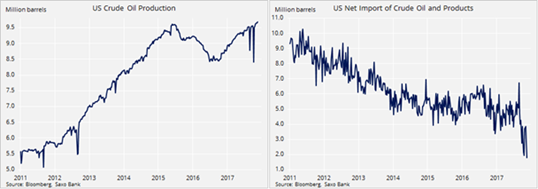

Теперь фокус внимания перемещается на США. Участники рынка пытаются оценить, как цена выше 50 долларов за баррель скажется на росте добычи. Еженедельная статистика производства продолжает бить рекорды. В течение последних трех недель американские буровые компании вернули в строй почти половину буровых вышек, выведенных из эксплуатации в предыдущие три месяца.

В этом году произошли существенные изменения в торговле американской нефтью и нефтепродуктами с остальным миром. Новые добытые объемы нефти активно искали выход на мировой рынок – в виде нефтепродуктов, а с 2014 года и как сырая нефть на экспорт. На прошлой неделе чистый импорт сырой нефти и нефтепродуктов сократился до 1,8 миллиона баррелей в сутки, что разительно отличается от показателя более 10 миллионов баррелей, который был еще шесть лет назад.

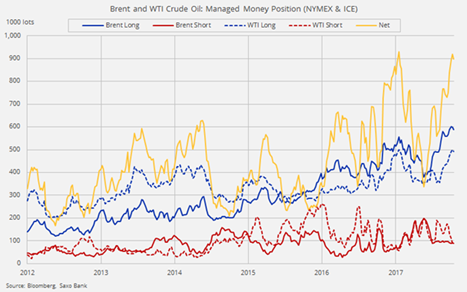

Если в среднесрочной перспективе угрозу для повышения цен на нефть представляет рост добычи в США, то самой большой проблемой в краткосрочной перспективе остается почти рекордная длинная позиция по фьючерсам на нефть WTI и Brent. Инвестиционные менеджеры активно скупали сырую нефть с июля. За неделю, окончившуюся 21 ноября, совокупная чистая длинная позиция по обоим сортам приблизилась к 900 миллионам баррелей. Далее идет февральский рекорд на уровне 930 миллионов баррелей.

За последние годы ОПЕК очень четко осознала влияние спекулятивных позиций на нефтяной рынок и, собираясь на прошедшей неделе в Вене, они знали, что если не дадут рынку то, чего тот ожидал, то это может вызвать серьезную коррекцию.

Чтобы избежать соблазна зафиксировать прибыль, такую позицию нужно подпитывать благоприятными для быков новостями. В преддверии праздничного сезона ликвидность на рынке обычно снижается, и цена нефти может быть особенно уязвимой, если фокус на решении ОПЕК сменится беспокойствами о растущем производстве в США. Уважаемая независимая нефтегазовая консалтинговая компания Rystad в Норвегии на этой неделе выступила с прогнозом о том, что в этом месяце объем добычи нефти в США может достичь 9,9 миллиона баррелей в сутки. Такой большой цифры до этого не называл никто, даже Служба энергетической информации в США.

Теперь, когда заседание ОПЕК осталось позади, в краткосрочной перспективе возможно снижение цен на нефть, так как наступает сезон низкого спроса. На протяжении последних недель нефть сорта WTI консолидировала позиции выше отметки 55 долларов за баррель, где сейчас проходит линия поддержки. В плоскости роста цель стоит на отметке 60 долларов за баррель, ключевом психологическом уровне, возле которого проходила торговля на протяжении девяти недель во втором квартале 2015 года.

Источник: Saxo Bank

Оле Слот Хансен, глава отдела стратегий Saxo Bank на товарно-сырьевом рынке