Нет, это не Рио-де-Жанейро, это гораздо хуже! Неприятные новости преследуют инвесторов отовсюду: и из Европы, и из США, но фондовые индексы растут. В отличие от EUR/USD, которая в очередной раз прокатилась на американских горках. Разочаровывающая статистика по ВВП еврозоны и немецкой инфляции увела пару к нижней границе торгового диапазона 1,0975-1,1055, однако замедление PCE и тревожные известия от First Republic Bank (NYSE:FRC) подставили гринбэку подножку.

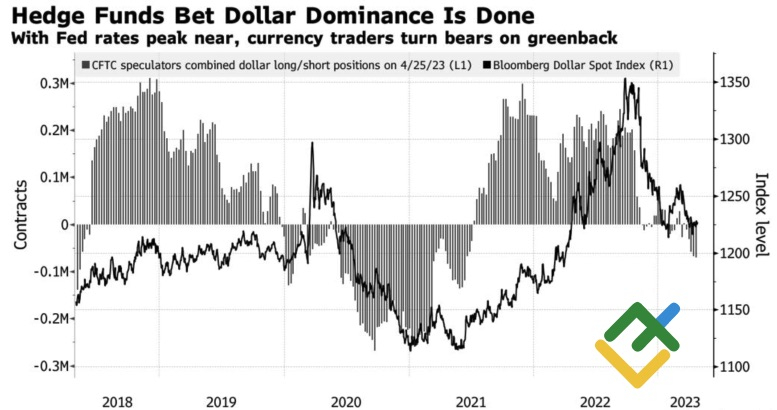

Рост экономики еврозоны оказался слабее, чем предполагалось. По сравнению с первым кварталом 2022 она увеличилась на 1,3%. Это меньше, чем +4,5% по Китаю и +1,6% по США. Инвесторы рассчитывают, что в течение оставшийся части года валютный блок продолжит набирать обороты, в то время как Штаты шагнут в сторону рецессии, что позволяет им покупать EUR/USD. Хедж-фонды довели нетто-шорты по американскому доллару до максимальной отметки с июня 2021.

Динамика индекса USD и спекулятивных позиций по гринбэку

Рынок верит, что история повторится. После окончания каждого из предыдущих циклов монетарной рестрикции ФРС S&P 500 в среднем рос на 13% за год. Почему бы ему не сделать это сейчас, когда рынок труда силен, потребители в порядке, а Федрезерв из-за экстренной программы спасения банков на $400 млрд, расширил свой баланс? QE сделало процесс повышения ставок менее эффективным. В этом-то и заключается основной риск.

А что если инфляция в США неожиданно начнет ускоряться? Цикл ужесточения денежно-кредитной политики придется возобновить, что окажет поддержку «медведям» по EUR/USD. А что если энергетический кризис в Европе не закончился, а носит структурный характер? Из-за трагедии в Фукусиме в 2011 и связанного с ним ухода Японии от ядерной энергетики курс иены рухнул на 40% в течение нескольких лет.

Впрочем, пока опасения по поводу рецессии в Штатах и «голубиного» разворота ФРС перевешивают. First Republic должен продать активы или обанкротится вслед за SVB и Signature Bank. Это будет второй по величине крах в истории Америки после Washington Mutual в 2008.

Проблемы с увеличением платы за депозиты приводят к тому, что банковские спреды прибыльности уступают нефинансовым. Это оборачивается сокращением объемов кредитования и тормозит ВВП.

В таких условиях ФРС, вероятнее всего, в последний раз повысит ставки в мае и уберет из текста сопроводительного заявления фразу, что может потребоваться некоторое дополнительное ужесточение монетарной политики.

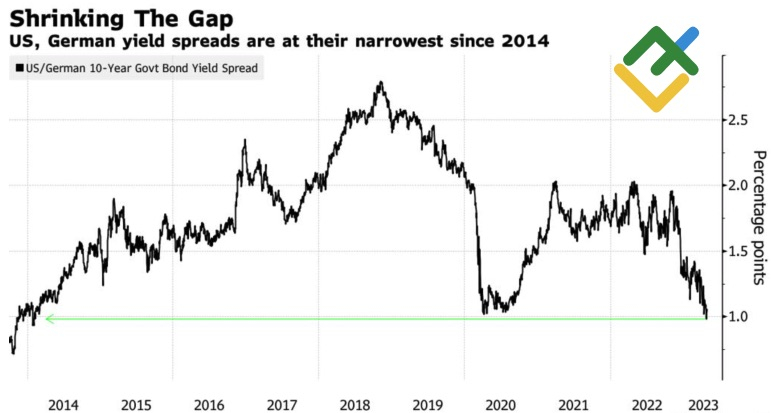

ЕЦБ же не собирается останавливаться, что приводит к снижению дифференциала доходности облигаций США и Германии и к росту котировок EUR/USD.

Динамика спреда доходности облигаций США и Германии

Это действительно не Рио-де-Жанейро. У каждого из противников есть слабые точки, и выиграет тот, кто первым на них надавит. EUR/USD определится с направлением дальнейшего движения только после выхода из диапазона консолидации 1,0975-1,1055, при этом шансы ложных пробоев высоки. Остаемся вне рынка до заседания ФРС или рискуем?