Нас ждет очень важная неделя с заседанием FOMC, макроэкономическими данными и большим количеством корпоративных отчетов. «Гвоздем программы» станет ФРС, которая, как ожидается, замедлит темпы повышения ставок до 25 базисных пунктов.

По моему мнению, американский центробанк позволил финансовым условиям смягчиться слишком сильно, и теперь начинают активно ускоряться цены на сырьевые товары. Это может спровоцировать инфляционные импульсы по всей мировой экономике. Чтобы не повторить ошибки 70-х годов, ФРС нужно понять, каким образом она может снова добиться ужесточения финансовых условий. Для этого центробанк должен послать рынкам четкий «ястребиный» сигнал.

Макроэкономические данные будут публиковаться начиная со вторника, когда выйдут индекс стоимости рабочей силы и индекс цен на жилье. В среду ожидается первая оценка инфляции за январь в рамках отчета ISM по производственной сфере, а также данные JOLTS и решение FOMC. В пятницу будут обнародованы данные по занятости и отчет ISM для сферы услуг.

Судя по текущему росту цен на медь отпускные цены могут снова подскочить вверх в ближайших отчетах ISM для производственной сферы.

В четверг после полудня ожидаются квартальные результаты Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN) и Apple (NASDAQ:AAPL), публикация которых станет пиком сезона корпоративных отчетов. Этот квартал прошел с самым низким за последние два года количеством сюрпризов по показателям продаж и прибыли.

Источник: Bloomberg

Это объясняет, почему оценки прибылей на 2023 год так резко снижаются. Дело не столько в том, что компании отчитываются о плохих результатах. Снижение оценок происходит потому, что компании перестали превышать прогнозы, а это говорит о необходимости умерить ожидания на 2023 год.

Рост акций, как мне кажется, сейчас происходит прежде всего под влиянием рынка опционов — по основным индексам, похоже, происходит сквиз гаммы. Подразумеваемая волатильность недельного опциона S&P 500 с дельтой 50 в последние дни растет вместе с S&P 500, тогда как обычно они изменяются в противоположных направлениях. Их одновременный рост обычно указывает на сквиз гаммы, при котором ажиотажные покупки опционов колл приводят к повышению подразумеваемой волатильности.

S&P 500

Эти сквизы обычно завершаются, когда покупка опциона колл становится слишком дорогой, либо перестает быть прибыльной. Это, возможно, случилось в пятницу, когда к концу торговой сессии наблюдались активные продажи.

Паттерн на графике S&P 500 похож на завершающуюся диагональ с «броском» (throw-over). Если именно об этом паттерне идет речь, индекс должен продолжить снижаться на этой неделе и нацелиться в сторону 4000 пунктов, поскольку ралли выдохлось.

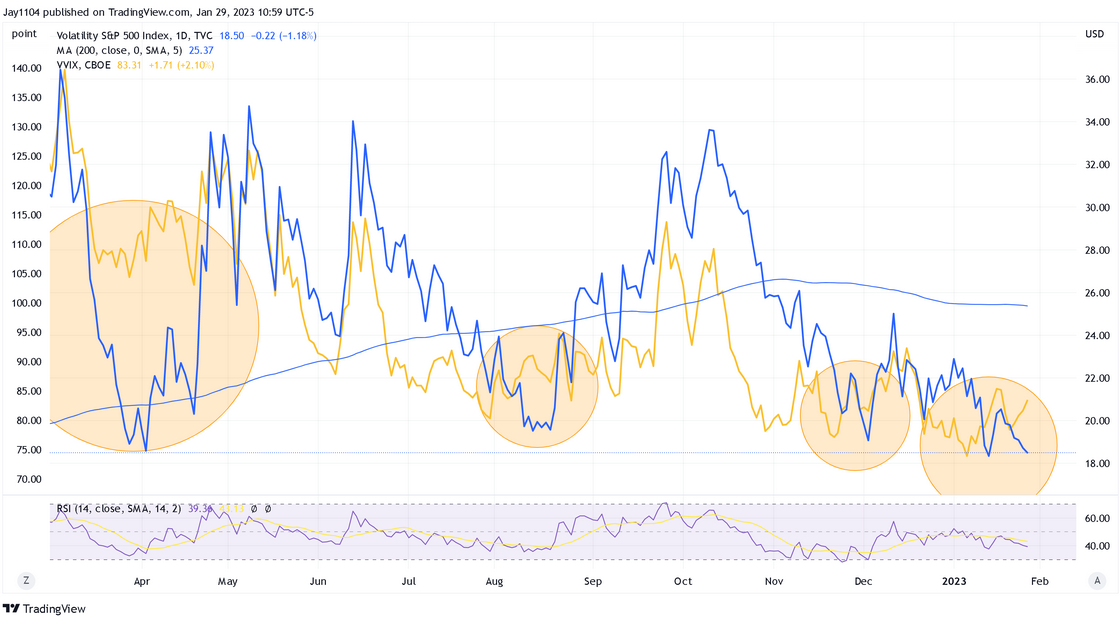

VIX/VVIX

В дополнение к этому, начинает повышаться индекс VVIX, измеряющий подразумеваемую волатильность VIX. Когда VVIX начинает расти раньше VIX, это может быть опережающим индикатором для роста VIX.

Dow

Кроме того, на графике Dow Jones сохраняется паттерн разворота «бриллиант», судя по которому, индекс, вероятно, будет снижаться, при том, что он не может продвинуться дальше 34 200.

Ставки

Если ФРС сделает то, что должна сделать, и даст отпор смягчению финансовых условий, ставки должны устремиться вверх. Доходность 10-летних казначейских облигаций успешно отскочила от 200-дневной скользящей средней и, похоже, формирует «бычий вымпел», в результате чего ставки могут совершить пробой вверх и устремиться выше 3,7%.

Apple

От Apple не ждут очень сильных результатов за первый квартал. Согласно прогнозу аналитиков, прибыль компании сократилась на 7,3% г/г, а выручка — на 1,9%. Кроме того, акции выглядят перекупленными с учетом приближения RSI к уровню 70. Последние пару раз это служило сигналом о формировании краткосрочной вершины.

Amazon

В отчете Amazon главными будут результаты AWS с учетом пессимистичного прогноза Microsoft (NASDAQ:MSFT) для Azure. Выручка AWS за четвертый квартал ожидается на уровне $21,7 миллиарда, что означает рост на 23,8%. Что касается прогноза по общей выручке компании на первый квартал, то аналитики оценивают показатель в $116,4 миллиарда.

Большая проблема для Amazon сейчас заключается в том, что ее акции тоже приближаются к уровням перекупленности, при этом сопротивление находится на $103,50.

Хорошей вам недели!