Руководители ФРС будут молчать на этой неделе, поскольку начинается период тишины перед решением по ставкам, которое будет объявлено 1 февраля. Так что предстоящая неделя, видимо, будет относительно спокойной. Главными источниками новостей станут макроэкономические данные и аукционы облигаций.

Главные релизы недели — данные по ВВП за четвертый квартал, PCE и отчет по инфляционным ожиданиям Мичиганского университета — ожидаются только к концу недели. Согласно прогнозам, ВВП США в четвертом квартале вырос на 2,7% годовых, а ценовой индекс расходов на личное потребление повысился на 3,2%. Получается, что номинальный рост составит приблизительно 5,9%. ФРБ Атланты в настоящее время оценивает рост ВВП за четвертый квартал в 3,5%. Любая цифра в районе 3,0% будет очень позитивной, поскольку это означает темпы роста лучше тренда.

На этой неделе также состоятся аукционы 2-летних, 5-летних и 7-летних казначейских облигаций США. Это немаловажно, поскольку, как я и ожидал, баланс общего счета казначейства (Treasury General Account, TGA) начал увеличиваться в конце прошлой недели. Министерство финансов раскрывает размер баланса ежедневно с задержкой в один день. По состоянию на четверг TGA достигал $455 миллиардов. И пока министерство прибегает к чрезвычайным мерам для финансирования правительства, наращивание TGA, как мне кажется, продолжится, чтобы у ведомства была дополнительная наличность на тот случай, если дебаты о потолке госдолга перейдут в острую фазу, а других вариантов больше не будет.

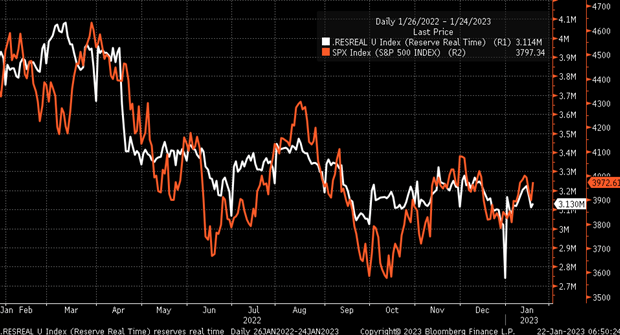

TGA и операции обратного РЕПО оказывают наибольшее влияние на баланс резервов, а он сократился за неделю, завершившуюся в четверг, что помогает объяснить падение S&P 500 в середине недели.

1. S&P 500

На графике S&P 500, судя по всему, сформировался паттерн консолидации коррекционный «бегущий треугольник». Этот паттерн указывает на пробой вниз. У него три точки соприкосновения на вершине треугольника и всего две точки контакта внизу. Обычно пробой из треугольников происходит при третьем касании линии тренда.

2. Банки

Дополнительной убедительности этому сценарию прибавляет тот факт, что тот же самый паттерн фиксируется сейчас для банковского индекса BKX.

3. Dow Jones

Этот сценарий не распространяется на Invesco QQQ Trust (NASDAQ:QQQ) и Dow Jones Industrials. Индекс Dow Jones Industrial Average вот уже некоторое время торгуется в боковом тренде, вблизи основного уровня поддержки около 33 200. Именно за этим уровнем стоит следить на текущей неделе. Он должен устоять, чтобы помешать дальнейшему откату.

Этот индекс во многих отношениях сохраняет ключевое значение для рынка, поскольку он достаточно сильно опередил остальные сегменты. Снижение DJIA станет тревожным сигналом для остального рынка.

4. Goldman Sachs

Одна из причин опережающей динамики DJIA заключается в том, что в его расчетной базе широко представлены финансовые и промышленные компании, а они с октября остаются в числе лидеров рынка. Одним из этих лидеров были акции Goldman (NYSE:GS), которые резко снизились после публикации результатов банка за четвертый квартал. Бумаги при этом приблизились к поддержке в районе $340, что может оказаться опережающим индикатором для DJIA в случае пробоя вниз.

5. Ford

Акции Ford (NYSE:F) в последние дни демонстрируют склонность к снижению в рамках «нисходящего треугольника». Склонность к снижению также показывает RSI, свидетельствуя об утрате «бычьего» импульса. Теперь важно, чтобы удержалась поддержка на $11.

6. Netflix

Акции Netflix (NASDAQ:NFLX) подскочили вверх после публикации квартального отчета, свидетельствовавшего о более сильном, чем ожидалось, чистом приросте клиентской базы. Пятничное ралли, похоже, было связано исключительно с резким снижением подразумеваемой волатильности. Что-то похожее на прошлой неделе наблюдалось в акциях банков, в том числе JPMorgan (NYSE:JPM), так что будет неудивительно, если на этой неделе акции Netflix растеряют часть завоеванных в пятницу позиций.

На сегодня это все.