· Доллар вырос к рублю до 2-месячного максимума утром в среду.

Валюты G10

Доллар утром в среду, 14 января, укреплялся против большинства валют Большой десятки. Пожалуй, это укрепление отражает частичную фиксацию прибыли в коротких позициях в американской валюте в преддверии публикации сегодня в 22:00 мск итогов заседания Комитета по открытым рынкам (FOMC), а также публикации обновленных прогнозов чиновников Федрезерва (dot plot).

Дело в том, что большинство азиатских фондовых рынков в среду торговалось в плюсе, указывая на сохраняющийся аппетит к риску. Акции в Гонконге, Японии и Австралии выросли, в результате индекс MSCI для азиатско-тихоокеанского региона вырос до трехмесячного максимума. Фьючерсы на американские фондовые индексы также подрастали. Доходности казначейских облигаций продолжали снижаться по всей длине кривой. И несмотря на эту картину доллар прекратил падение, поэтому мы склоняемся к варианту фиксации прибыли перед FOMC.

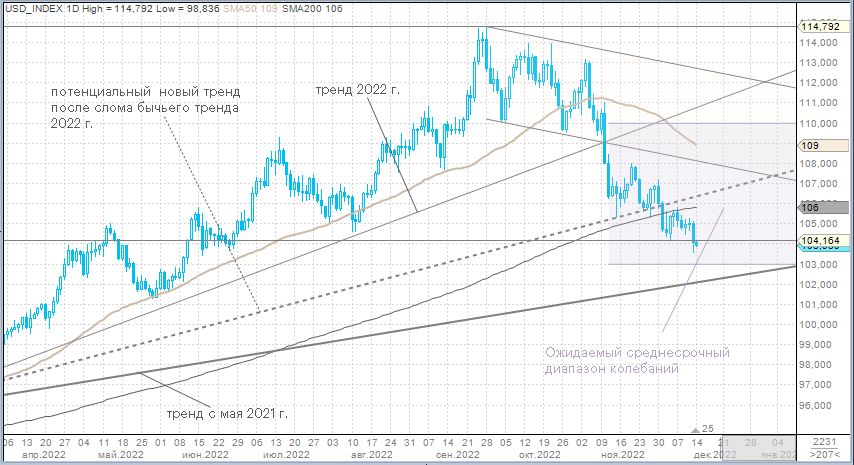

Индекс доллара накануне достиг минимума с 16 июня на уровне 103,57 п., а доллар во вторник подешевел против всех валют G10. Слабость американской валюты стала реакцией на то, что потребительская инфляция в США по итогам ноября продемонстрировала замедление темпов роста 5 месяцев подряд. На базовом уровне потребительская инфляция замедлилась 2 месяца подряд. Это повышает вероятность того, что ФРС удастся избежать рецессии в экономике США, добившись так называемой «мягкой посадки». Рынок фьючерсов на ставку по федеральным фондам пока предполагает повышение ставки 14 декабря на 50 б.п. и начинает закладываться на то, что на следующем заседании в феврале ФРС повысит ставку уже на 25 б.п.

Сегодня центральное место в фокусе рынков занимает заседание FOMC и обновленные dot plot. Ключевой риск для медведей по доллару представляют два фактора: как обновленная медианная оценка чиновников ФРС оценивает пиковое значение процентной ставки (рынок сейчас уверен, что пик будет в диапазоне от 4,75% до 5%), как прогнозы ФРС оценивают период, в течение которого ставка будет держаться на пиковом уровне (сейчас денежный рынок закладывается на то, что ставка к концу 2023 года может быть снижена на 50 б.п., фьючерсы на ставку с вероятностью около 50% предполагают, что первое снижение ставки может быть на 25 б.п. в сентябре).

Если dot plot будут согласовываться с тем, что ожидает рынок, доллар может продолжить снижение вплоть до 103 п. (DXY). Меж тем мы продолжаем отмечать сильную техническую перепроданность американской валюты, предполагая, что реализованное в ноябре и декабре снижение курса доллара во многом уже отражает изменение ожиданий рынка в отношении ставок, снижении риска глубокой рецессии. Предпочитаем услышать руководство ФРС в отношении дальнейших перспектив денежно-кредитной политики. А пока сохраняем наш среднесрочный диапазон по индексу доллара 110–103 п.

Российский рубль

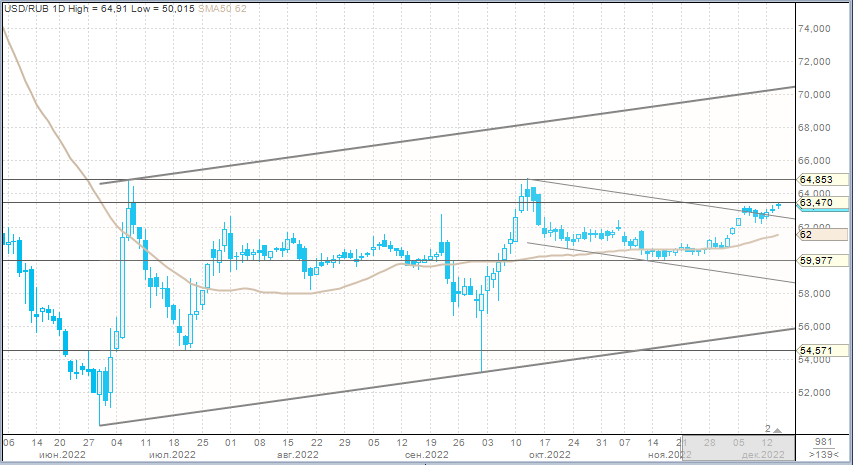

Рубль ослаб против основных конкурентов накануне. Утром в среду доллар вырос к рублю до 2-месячного максимума 63,925. Евро к рублю установил новый пик с 30 мая на уровне 68,27. Юань подскочил к рублю до 9,145 — максимум с 1 августа.

Во вторник:

· Торговый объем в паре доллар/рубль составил 73,6 млрд рублей по сравнению с 77,2 млрд рублей в предыдущий торговый день.

· Торговый объем в паре евро/рубль составил 59,7 млрд рублей против 29,3 млрд рублей в предыдущий день.

· Торговый объем в паре юань/рубль составил 45,9 млрд рублей против 43,8 млрд рублей в предыдущий день.

Как видим, рубль игнорирует улучшение перспектив глобальной экономики, поскольку данные по инфляции в США предполагают менее агрессивный цикл повышения ставок в США. При этом Китай постепенно смягчает антиковидные ограничения. В совокупности два фактора указывают на то, что мировой спрос на сырьевые активы может сохраняться устойчивым в перспективе 2023 года. По идее это должно оказывать поддержку курсу российской валюты.

Однако сейчас, на наш взгляд, локальный повышенный спрос на валюту обусловлен рисками грядущего девятого пакета санкций ЕС против России, а также тем, что пока еще не оживились экспортеры в преддверии декабрьского налогового периода. Предполагаемый диапазон до конца недели 64–62 рубля за доллар.