Европа

Вечером вторника Stoxx Europe 600 уверенно рос, поднявшись до свежих многомесячных максимумов на новостях о продолжающемся замедлении темпов роста потребительской инфляции в США. По состоянию на 17:45 мск все 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали недвижимость, ИТ и производство товаров длительного пользования. Отставали производство товаров первой необходимости, телекомы и здравоохранение.

Позитивная реакция рынка акций Европы на новости из США говорит о том, что инвесторы, которые повыпали на ожиданиях такого события, пока не планируют продавать по факту. Впрочем, в среду решение по ставкам примет ФРС, а в четверг — ЕЦБ, и, возможно, что рынок ждет этих событий больше, чем сегодняшнего, для того, чтобы зафиксировать прибыль.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 15,3 к прибыли за прошедший год (P/E) и с коэффициентом 12,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 81,3% компаний индекса торгуются выше своей 50-дневной МА, 67,6% торгуются выше своей 100-дневной МА, 55,7% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- Индекс MSCI EM -963,58 п. (-1,50%), с нач. года -21,8%

- Stoxx Europe 600 -446,52 п. (+2,56%), с нач. года -8,5%

- DAX -14 660,28 п. (+2,47%) с нач. года -7,7%

- FTSE 100 — 7 540,45 п. (+1,27%), с нач. года +1,9%

США

S&P 500 начал торги во вторник с большого гэпа вверх. По состоянию на 17:45 мск все 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали телекомы, ИТ и недвижимость. Отставали производство товаров первой необходимости, здравоохранение и промышленность.

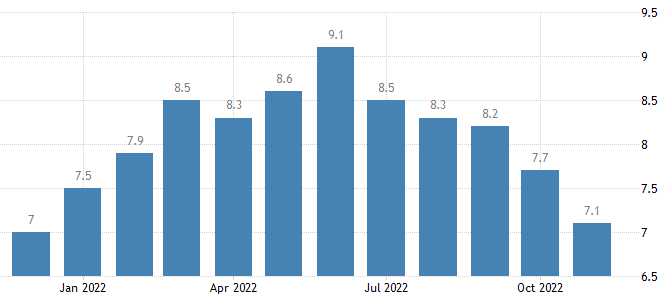

Причиной оптимизма стало продолжающееся пятый месяц подряд замедление темпов роста потребительской инфляции в США. В ноябре темпы роста широкого индекса CPI замедлились до 7,1% г/г с 7,7% г/г против консенсуса 7,3% г/г, а базового — до 6,0% г/г с 6,3% г/г против консенсуса 6,1% г/г.

На этом фоне рынок фьючерсов на ставку по федеральным фондам повысил до 80% оценку вероятности сокращения шага ее повышения до 50 б.п. с 75 б.п. Кроме того, рынок заметно пересмотрел среднесрочные ожидания, и теперь ждет, что ставка достигнет пика в мае на уровне 4,83% против 4,98% сутки назад.

Дивидендная доходность S&P 500 составляет 1,6%. Индекс торгуется с коэффициентом 19,8 к прибыли за прошедший год (P/E) и с коэффициентом 17,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 80,5% компаний индекса торгуются выше своей 50-дневной МА, 71,4% торгуются выше своей 100-дневной МА, 61,0% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- S&P 500 — 4 092,71 п. (+2,56%), с нач. года -14,1%

- VIX — 21,94 пт (-3.06 пт), с нач. года +4.72 пт

- MSCI World — 2 683,56 п. (+0,78%), с нач. года -17,0%

Нефть и другие сырьевые активы

Ранним утром вторника цены на нефть продолжили начатый вчера вечером рост, после старта торгов в Европе продавцы перехватили инициативу, а после новостей о замедлении темпов роста инфляции в США достигли новых многодневных максимумов.

Утренний оптимизм был обусловлен заявлением посла Китая в США о том, что страна продолжит смягчать антиковидную политику, а также новостями о том, что, начиная со среды, в Гонконге снимаются все антиковидные ограничения с прибывающих на полуостров людей.

Перспективы дальнейшего открытия экономики Китая — позитивный фактор для нефти, причем происходит оно гораздо раньше, чем ожидали многие участники рынка. Тем не менее контанго во фьючерсах на Brent и WTI простирается на 7 и 9 месяцев соответственно, указывая на ожидания того, что на этом временном горизонте предложение будет превышать спрос.

В США продолжает простаивать нефтепровода Keystone, который соединяет канадские месторождения с НПЗ в Мексиканском заливе. Оператор трубопровода TC Energy Corp. пока не называет предполагаемой даты его запуска.

Цветные и драгоценные металлы показывали сильную динамику на фоне заметного снижения курса доллара против валют G10 и общего усиления спроса на рискованные активы.

Из опубликованных сегодня данных следует, что на неделе до 9 декабря спекулянты увеличили чистую длинную позицию во фьючерсах и опционах на медь на LME до трехмесячного максимума. Однако произошло это на фоне закрытия как коротких, так и длинных позиций, что транслировалось в заметное снижение открытого интереса, которое обычно говорит о неуверенности участников рынка в дальнейшем развитии событий. Запасы меди на LME снизились на 2,9%, что стало максимальным значением с 7 ноября.

Чистая длинная спекулятивная позиция во фьючерсах и опционах на алюминий на LME в отчетный период сократилась до двухмесячного минимума. Здесь, так же, как и в меди, спекулянты закрывали и длинные, и короткие позиции. В результате этого объемы как длинных, так и коротких позиций опустились до шестимесячных минимумов.

На 17:45 мск:

- Brent, $/бар. — 80,36 (+3,04%) с нач. года +3,3%

- WTI, $/бар. — 75,22 (+2,80%) с нач. года +0,0%

- Urals, $/бар. — 58,38 (+3,75%) с нач. года -24,0%

- Золото, $/тр. унц. — 1 822,06 (+2,28%) с нач. года -0,4%

- Серебро, $/тр. унц. — 24,05 (+3,19%) с нач. года +4,4%

- Алюминий, $/т — 2 476,00 (+2,57%) с нач. года -11,8%

- Медь, $/т — 8 601,50 (+2,72%) с нач. года -11,5%

- Никель, $/т — 29 160,00 (-1,21%) с нач. года +40,5%