Общие положения

- Boeing пользуется повышенным вниманием инвестиционного сообщества из-за его значимости для экономики США;

- С начала года акции BA прибавили более 3%, однако сейчас они торгуются на 20% ниже их мартовского пика;

- Последние три года для компании были весьма непростыми, и ожидать непрерывного ралли ее акций не стоит.

Акции аэрокосмического гиганта Boeing (NYSE:BA) в этом году выросли на 3,2%. Для сравнения: индекс Dow Jones Industrial Average за этот период прибавил 12,8%.

Можно назвать множество причин, по которым крупнейшая компания аэрокосмической отрасли и «оборонки» с рыночной капитализацией в 121 миллиард долларов является привлекательным вложением. Например, это второй по величине подрядчик Министерства обороны США (после Lockheed Martin (NYSE:LMT)).

Однако в последнее время на Boeing обрушились производственные проблемы и слабость спроса на авиалайнеры. В 2018 и 2019 годах его бизнес по производству пассажирских лайнеров сильно пострадал из-за двух авиакатастроф с участием 737 MAX. Следом пришла пандемия, которая практически остановила международные перелеты и негативно сказалась на спросе на самолеты.

Тем не менее, коммерческие авиалайнеры — не главный источник выручки Boeing. Вот как доход распределен между подразделениями:

- Пассажирские самолеты (около 28,1%);

- Аэрокосмос и ВПК (около 47,2%);

- Глобальные услуги (около 24,7%). Данное подразделение сосредоточено на «организации цепочек поставок и помощи в обучении».

В 90-х годах главным конкурентом Boeing стала нидерландская Airbus Group (PA:AIR), (OTC:EADSY), выпустившая такие модели, как A330 и A340. До прихода Airbus, американский Boeing был практически монополистом рынка пассажирских лайнеров; текущая ситуация считается дуополией.

Руководство Boeing опубликует отчет за второй квартал до начала торгов предстоящей среды (28 июля). Мы полагаем, что в преддверии публикации рынок будет волатильным. Игроки с двух-трехлетним инвестиционным горизонтом могут рассмотреть возможность покупки акций BA (которые в среду закрылись на отметке $222,54) на потенциальной просадке к 190-200 долларам.

Краткосрочный прогноз по акциям BA

Массовая вакцинация привела к росту пассажиропотока (особенно в США). Согласно публикации Управления транспортной безопасности от 19 июля, в этот день число пассажиров составило 2 141 429 человек. Для сравнения: год назад показатель равнялся 695 330, а в 2019 году — 2 635 312 человек.

Однако спрос на международные перелеты во втором полугодии, скорее всего, останется слабым. Как отмечает Международная организация воздушного транспорта (IATA) и Tourism Economics:

«В 2021 году количество пассажиров должно восстановиться до 52% от докризисного уровня 2019 года, а в 2022 году достигнет 88% от этого уровня».

В конце апреля Boeing опубликовал финансовые результаты за первый квартал, согласно которым, выручка в годовом отношении снизилась на 10% до 15,2 миллиарда долларов. Вот как выглядела динамика подразделений:

- Пассажирские самолеты (-31% до $4,27 млрд);

- Аэрокосмос и ВПК (+19% до $7,18 млрд);

- Глобальные услуги (-19% до $3,75 млрд).

Чистый убыток в размере 561 млн долларов ознаменовал для Boeing шестой квартал потерь подряд. Убыток на акцию составил 1,53 доллара, тогда как год назад концерн потерял 1,70 доллара на акцию.

В рамках телефонной конференции, посвященной модели 737, генеральный директор Дэвид Калхун отметил:

«С тех пор, как в конце прошлого года Федеральное управление гражданской авиации остановило эксплуатацию модели, более 165 стран одобрили возвращение 737 MAX в воздух».

Однако следует отметить, что регулятор Китая еще не готов допустить к полетам самолеты MAX, для которых страна является ключевым рынком сбыта.

Согласно CNN Business, «в 2015 году Китай был крупнейшим экспортным рынком Boeing, а в 2016 году — третьим по величине. Но за последние два года компания не продала в Китай ни одного пассажирского лайнера».

Иными словами, для успешного развития компании Boeing необходимо вернуться на китайский рынок, и в предстоящей квартальной публикации инвесторы будут искать благоприятные новости с этого фронта.

Волатильность акций

За последние 12 месяцев акции BA выросли на 22,9%, а годовой диапазон торгов ограничен отметками $141,58 (30 октября 2020) и $278,57 (15 марта 2021).

На момент публикации отчета за первый квартал (в конце апреля) бумаги BA торговались вблизи 225 долларов. К началу июня он немногим не дотягивали до 260 долларов, а в минувшую среду закрылись на отметке 222,54 доллара.

Источник: Investing.com

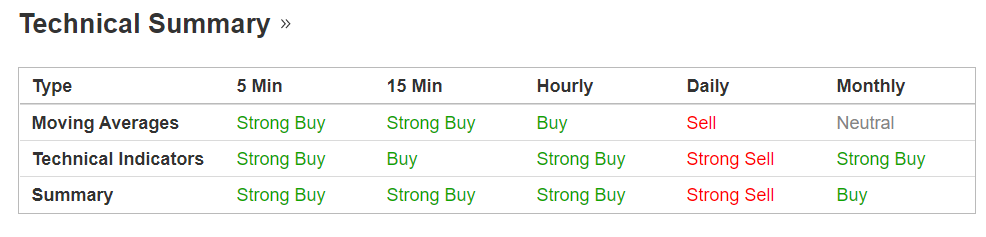

«Адепты» технического анализа могут обратить внимание на краткосрочный анализ от Investing.com, который предполагает дальнейшее снижение к 200 или даже 180 долларам. Однако, если верить истории, такая просадка будет краткосрочной, и акции BA вскоре вновь превысят отметку в 200 долларов.

В течение нескольких недель после публикации отчета акции BA, вероятно, будут двигаться в боковом тренде, ограниченном 190 и 210 долларами.

В рамках краткосрочного анализа настроений важно рассмотреть подразумеваемые уровни волатильности опционов BA. Подразумеваемая волатильность обычно отражает мнение рынка о потенциальных движениях ценной бумаги, но не прогнозирует направление движения.

Для Boeing этот показатель равняется 33,7 и расположен ниже 20-дневной скользящей средней, проходящей по отметке 35,9. Другими словами, подразумеваемая волатильность склонна к снижению. И хотя такие показатели могут быстро меняться, мы ожидаем, что любые аномальные колебания акций BA будут кратковременными.

Источник: Investing.com

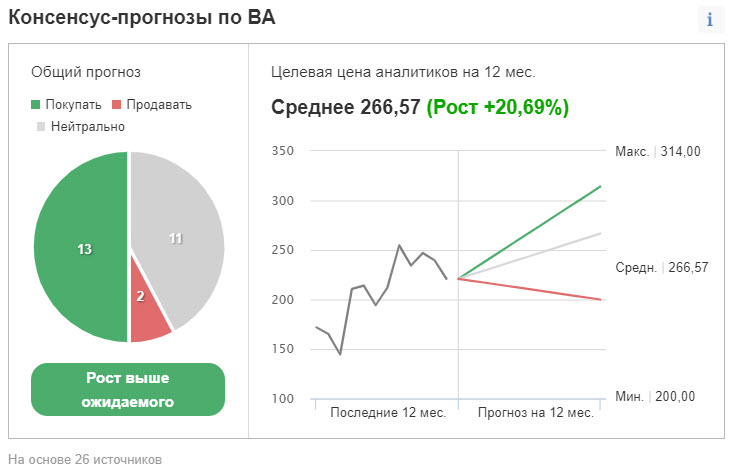

Тем не менее, долгосрочные перспективы BA выглядят куда лучше. 13 из 26 аналитиков, опрошенных Investing.com, присвоили акциям рейтинг «выше рынка» со средним 12-месячным таргетом в 266,57 долларов (что предполагает потенциал роста примерно на 21%).

Наконец, коэффициент P/S для BA составляет 2,23. Для сравнения: показатель Lockheed Martin равняется 1,6, а Airbus — 1,68.

Но, хотя в долгосрочной перспективе акции BA наверняка обречены на успех, ждать ралли в июле все же не стоит.

Возможное позиционирование

Читатели, которые верят в способность Boeing решить свои проблемы, могут добавить акции компании в свои портфели.

Мы подготовили три возможных подхода к данной сделке в зависимости от склонности инвестора к риску. За базу взята цена от 21 июля в $220,93 за акцию. Обратите внимание, что в приведенных ниже расчетах не учитываются торговые издержки и налоги.

1. Прямая покупка акций BA

Инвесторы, которых не беспокоят дневные колебания цены могут купить прямо сейчас.

Рекомендуется удерживать длинную позицию на протяжении нескольких месяцев (или даже более одного года), в ожидании возможного тестирования годового максимума в $278,57.

Если предположить, что инвестор купит на текущих уровнях и выйдет на отметке $278,57, прибыль составит около 25%. При этом стоп-лосс следует разместить примерно на 3% ниже точки входа.

2. Покупка опциона LEAPS в качестве альтернативы прямому инвестированию

Инвестор, желающий купить 100 акций Boeing, должен будет вложить 22 093 долларов (по 220,93 доллара за штуку). Для некоторых эта сумма может быть весьма внушительной. В качестве альтернативы они могут рассмотреть возможность покупки колла LEAPS с дельтой 0,80; например, опцион с датой экспирации 20 января 2023 года и ценой страйк в $160 в настоящее время предлагается за $75,75. Таким образом, инвестор заплатит $7575 в виде премий.

Мы уже рассматривали механику опционов LEAPS. Говоря простым языком, их дельта отражает ожидаемую корректировку стоимости опциона при изменении цены самой бумаги на 1 доллар.

Вернемся к нашему примеру: если акции BA вырастут на 1 доллар до $221,93, то текущая цена опциона в $75,75 вырастет на 80 центов (исходя из дельты в 0,80).

Соотношение убытков и прибыли по данной сделке будет постоянно изменяться вслед за стоимостью акций. Однако 20 января опцион выйдет на уровень безубыточности при цене бумаги в $235,75. Чтобы получить это число, можно прибавить текущую премию в размере $75,75 долларов к цене страйк в $160,00.

Максимальный доход неограничен и зависит от стоимости акций BA на дату экспирации (или закрытия позиции).

Инвесторам следует помнить, что по мере приближения даты экспирации опцион начинает терять стоимость нарастающими темпами. Если акции BA в январе 2023 года закроются ниже $160, максимальный убыток составит $7575. Стратегия LEAPS требует постоянного отслеживания позиции.

3. Продажа застрахованного опциона пут

Наша третья стратегия включает продажу опциона пут, обеспеченного денежными средствами. Трейдеры могут продать пут на 17 сентября с ценой исполнения в $215 по $9,27.

Предположим, что трейдер открыл позицию на текущих уровнях и будет удерживать эту премию в размере $927 до тех пор, пока акции BA не закроются выше $215. При этом сумма в $927 будет максимальной прибылью по данной сделке.

Обратной стороной является то, что в случае падения цены ниже $215,00 долларов держателю опциона нужно будет поставить 100 акций по $215,00 за штуку.

Сделка станет безубыточной при цене акции в $205,73 (т. е. $215-$9,27).

Подведем итог

Согласно отчету за первый квартал, акциям Boeing предстоит пройти долгий путь к восстановлению на фоне недавних проблем компании. Таким образом, предстоящая публикация за второй квартал привлечет пристальное внимание инвесторов.

Однако Boeing является одним из крупнейших предприятий мировой экономики, и мы ожидаем от его акций достижения новых высот (хотя на это может уйти несколько кварталов).