Федрезерв вновь проявляет признаки безумия

В 2020 ФРС называли сумасшедшей из-за колоссальных монетарных стимулов в виде резкого снижения ставки по федеральным фондам и беспрецедентной по масштабам программы количественного смягчения. В 2022 Федрезерв начинают бояться, так как его сумасшествие может заиграть новыми красками. Точно также как центробанк ослаблял денежно-кредитную политику почти два года назад, он начинает ее ужесточать. Агрессивно и без оглядки на финансовые рынки.

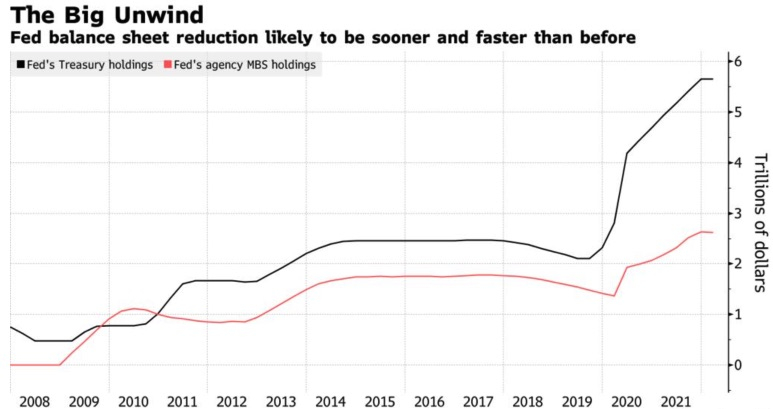

В прошлом стандартным механизмом нормализации монетарной политики являлся отказ от QE, затем - повышение процентных ставок с последующим сокращением баланса. ФРС в ходе предыдущего восстановления спустя два года после первого повышения ставки по федеральным фондам смогла избавиться от $750 млрд из $3,6 трлн облигаций, купленных с 2006. Количественное ужесточение было последовательным и равномерным, однако в настоящее время из-за высокой инфляции центробанк позволить себе этого не может.

По мнению 26 из 51 эксперта Reuters, Федрезерв начнет сокращать свой баланс в третьем квартале. 11 считают, что это произойдет во втором. Использование сразу двух инструментов монетарной рестрикции даст возможность центробанку проявлять меньше агрессии в отношении ставки. По мнению JP Morgan, для того, чтобы приструнить инфляцию ФРС потребуется не 3-4 ее повышения в 2022, а 6-7.

Динамика объемов облигаций на балансе ФРС

Источник: Bloomberg.

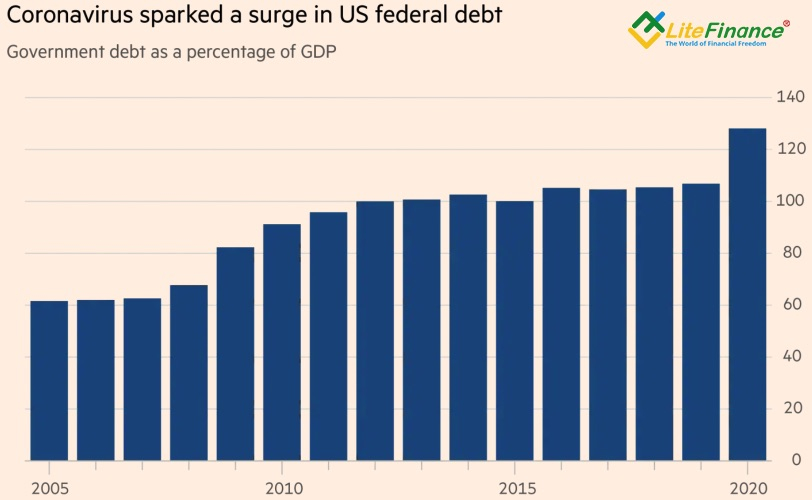

Вместе с тем, на рынке присутствует мнение, что центробанки не могут быть агрессивными в борьбе с высокими ценами. Это может привести к финансовой нестабильности из-за огромных масштабов долгового бремени. Действительно, если в 2007 доля госдолга США в ВВП составляла всего 60%, то в настоящее время показатель подскочил до более чем 120%. Обслуживать такую задолженность в условиях роста доходности облигаций становится проблематично.

Динамика госдолга США, % к ВВП

Источник: Financial Times.

На мой взгляд, страну, которая сама печатает деньги, в которых берет в займы, подобные проблемы не должны волновать. ФРС, вероятно, больше будет беспокоить реакция финансовых рынков на ее сумасшествие, чем трудности Казначейства с обслуживанием долгового бремени. А инвесторы действительно на грани паники. Они сбрасывают с рук трежерис, что приводит к росту доходности по 10-летним бумагам до 2-летнего пика, и активно избавляются от акций технологических компаний. В результате Nasdaq Composite первым из основных американских фондовых индексов вступил на территорию коррекции, просев на 10% от ноябрьских максимумов.

Ралли доходности казначейских облигаций и падение рынка акций США – верный путь к укреплению доллара. При этом взлет британской инфляции до 5,4%, увеличивающий вероятность повышения ставки РЕПО на заседании Банка Англии и способствующий укреплению не только фунта, но и других европейских валют, дает «быкам» по EURUSD лишь временную передышку. Как, впрочем, и первый за последние 30 месяцев рост доходности 10-летних немецких облигаций выше нуля. Фундаментально, это всего лишь поводы для отката, который следует использовать для продаж пары на прорывах поддержек на 1,134 и 1,132.

Дмитрий Демиденко для LiteFinance

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар и сумасшедшая ФРС

Опубликовано 20.01.2022, 10:17

Обновлено 30.07.2023, 09:40

Доллар и сумасшедшая ФРС

Реклама третьих лиц – не является предложением или рекомендацией Investing.com. См. подробности здесь или

удалить рекламу

.

Последние комментарии по инструменту

и когда???

17.Марта.2022 Все решиться)))

ок, инвесторы продают бонды и акции.. а покупают что???

рубли?

Что это значит ? Расскажите новечку подробнее , спасибо

купи доллары и положи под матрас!

значит скоро задействуют новичок

Кранты экономике США. Очевидно же. Покупай рубли

Началось?

так уже заканчивается. Статья на неделю запоздала

что там у тебя заканчивается?)))

еще нет, но скоро, как ставку начнут повышать и при этом будет расти инфляция)))) вот тогда началось

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

© 2007-2024 - Fusion Media Limited. Все права зарегистрированы. 18+