Подходит к концу первая неделя ноября, которая выдалась на редкость насыщенной экономическими новостями и важными событиями. В ходе нее сразу 3 крупнейших мировых центральных банка (Австралии, Великобритании, США) провели свои заседания. Без сюрпризов не обошлось. В частности, от Банка Англии участники рынка ждали, если не повышения процентной ставки, то хотя бы начала сворачивания стимулирующей программы количественного смягчения.

Вероятно, Комитету Банка Англии по денежно-кредитной политике захотелось проявить осторожность, учитывая отсутствие достаточной информации о структурных изменениях рынка труда. По итогам заседания в четверг Банк Англии оставил ключевую ставку без изменений, тогда как участники рынка ожидали ее повышения на 15 базисных пунктов с нынешнего уровня 0,1%.

Фунт резко снизился после заседания Банка Англии. Однако его падение, вероятно, будет все же ограниченным, так как Банк Англии заявил, что "в предстоящие месяцы будет необходимо повысить ставку, чтобы вернуть инфляцию к целевому уровню в 2% на устойчивой основе".

Резервный банк Австралии также сохранил процентную ставку на текущем уровне 0,1%, но объявил, что больше не будет управлять кривой доходности.

Другие меры стимулирования экономики остались в силе. В центральном банке сказали, что продолжат покупать государственные облигации на 4 млрд австралийских долларов в неделю как минимум до середины февраля.

Центральный банк также больше не считает, что ключевая процентная ставка не будет повышена до 2024 года. По словам управляющего РБА Филипа Лоу, повышение ставки в 2023 году теперь представляется возможным, но он подчеркнул, что центральный банк готов набраться терпения, отчасти потому, что неизвестно, как долго продлятся перебои в цепях поставок.

Таким образом, РБА присоединился к другим центральным банкам, собирающимся ужесточить денежно-кредитную политику на фоне усиливающихся инфляционных рисков.

Но наиболее четко в отношении перспектив своей кредитно-денежной политики высказался центральный банк США, заседание которого завершилось в минувшую среду.

Хотя на пресс-конференции Джером Пауэлл вновь повторил, что руководство центрального банка не будет спешить с повышением процентных ставок, поскольку рынок труда еще не полностью восстановился, а повышенную инфляцию он по-прежнему считает временным явлением, руководители ФРС одобрили план по сворачиванию программы покупки активов (данный процесс начнется в ноябре и должен закончиться к июню следующего года), хотя и оставили процентные ставки на прежнем уровне, близкими к нулевым значениям (целевой диапазон ставки по федеральным фондам остался прежним, 0,00%-0,25%).

ФРС сократит покупки облигаций на 15 млрд в ноябре и еще на 15 млрд в декабре. По мнению ее руководства, подобное сокращение объема приобретаемых активов, "вероятно, будет уместным каждый месяц".

Так или иначе, ФРС все же приступила к сворачиванию своей стимулирующей политики, и, вероятно, этот процесс будет протекать более быстрыми темпами, чем в других крупнейших мировых центральных банках. А это будет создавать предпосылки для укрепления доллара в отношении его основных конкурентов на валютном рынке.

Сегодня участники рынка будут следить за публикацией (в 12:30 GMT) ежемесячных данных по занятости в несельскохозяйственном секторе США. Экономисты ожидают очередной рост количества созданных рабочих мест в октябре, до 425 тыс. со 194 тыс. в прошлом месяце, и снижение уровня безработицы еще на 0,1%, до 4,7%, что станет еще одним свидетельством продолжающегося восстановления американского рынка труда.

Это – воодушевляющие показатели для участников американского фондового рынка и покупателей доллара, и он продолжает укрепляться. Ранее Джером Пауэлл заявил, что изменения на рынке труда будут играть ключевую роль в определении того, когда именно центральный банк повысит процентные ставки.

На момент публикации данной статьи фьючерсы DXY торговались вблизи отметки 94.53 — на уровнях, достигнутых в середине октября и соответствующих уровням 13-месячной давности.

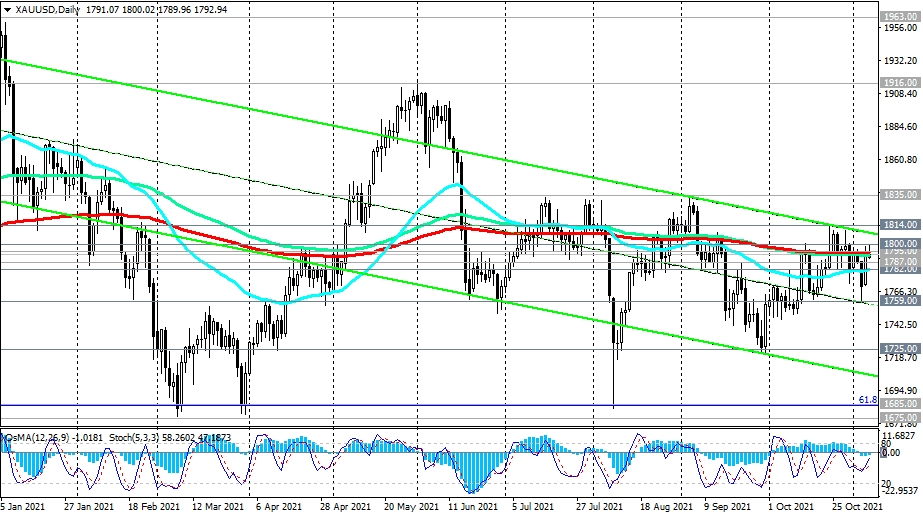

В тоже время, перед публикацией NFP котировки золота, которые вчера значительно выросли после того, как Банк Англии не решился повысить процентную ставку, колеблются. Однако, к моменту публикации данной статьи пара XAU/USD стабилизовалась в зоне ключевых уровней сопротивления 1795.00, 1800.00.

Котировки золота крайне чувствительны к изменениям в монетарной политике крупнейших мировых центральных банков, прежде всего, ФРС. Но, если ФРС продолжит воздерживаться от повышения процентной ставки, в то время, как инфляция продолжит расти, то следует ожидать и роста котировок этого драгоценного металла.

Оставаясь ниже ключевых уровней сопротивления 1795.00, 1800.00, XAU/USD находится в зоне среднесрочного медвежьего рынка. Однако пробой этих уровней сопротивления может спровоцировать дальнейшее укрепление пары.

Таким образом, сегодня в 12:30 (GMT) ожидается резкий рост волатильности в котировках доллара и пары XAU/USD соответственно.

Согласно опубликованным в среду данным ADP, в частном секторе США в октябре было создано 571 000 новых рабочих мест, что выше прогноза экономистов +400 000. Данный индикатор считается предвестником официальных данных Минтруда, которые будут опубликованы сегодня. Но если они не оправдают ожиданий рынка и выйдут со значениями гораздо ниже прогноза, то следует ждать ослабления доллара и роста XAU/USD.

Уровни поддержки: 1787.00, 1782.00, 1759.00, 1725.00, 1685.00, 1670.00, 1615.00, 1560.00

Уровни сопротивления: 1795.00, 1800.00, 1814.00, 1835.00, 1900.00, 1916.00, 1963.00, 1976.00, 2000.00, 2010.00

Торговые рекомендации

Sell Stop 1785.00. Stop-Loss 1803.00. Take-Profit 1780.00, 1759.00, 1725.00, 1685.00, 1670.00, 1615.00, 1560.00

Buy Stop 1803.00. Stop-Loss 1785.00. Take-Profit 1814.00, 1835.00, 1900.00, 1916.00, 1963.00, 1976.00, 2000.00, 2010.00