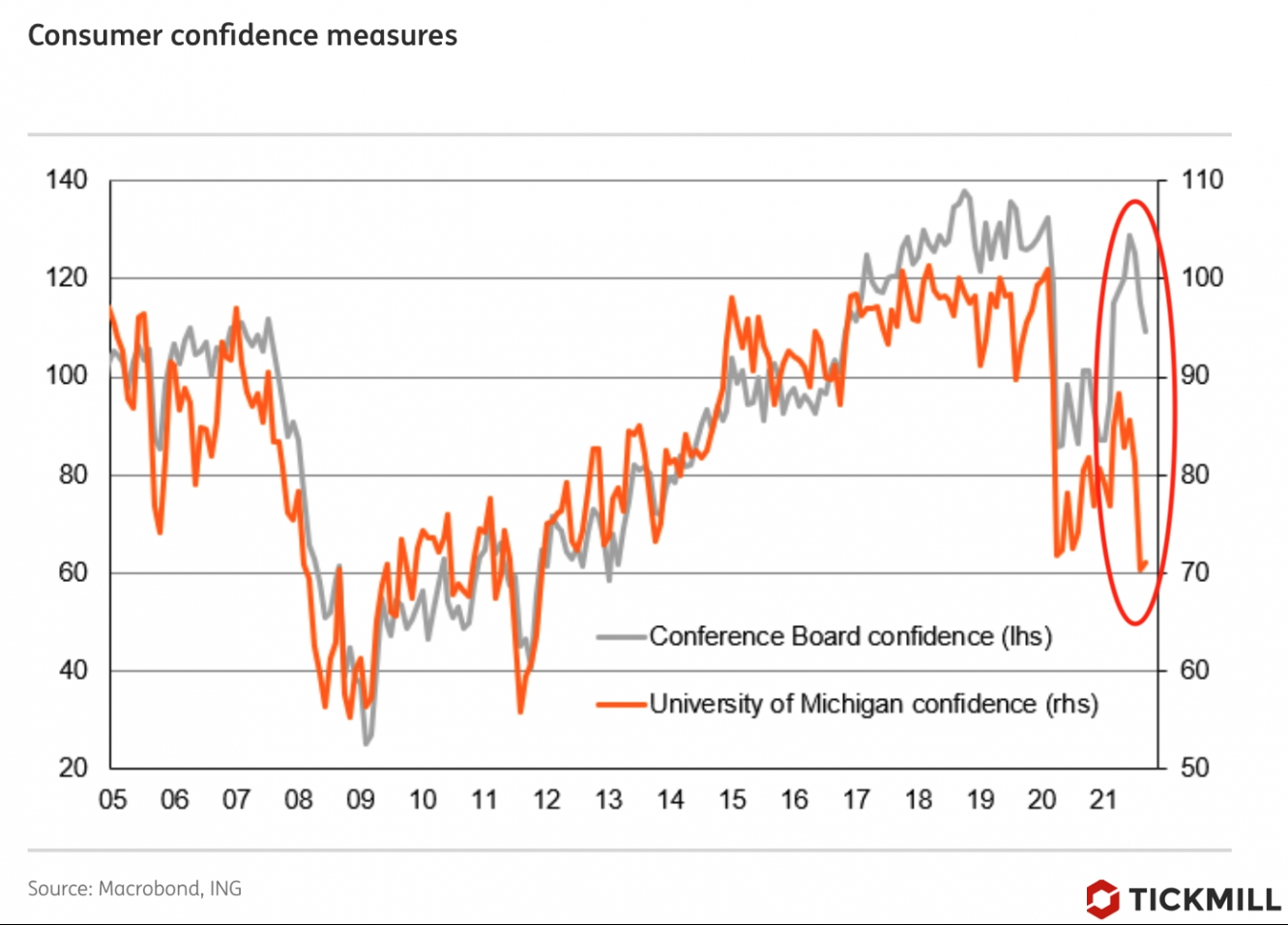

Восстановившись до предковидного уровня, потребительская уверенность от Conference Board в США должна была отыграть два месяца спада в сентябре, чего, однако, не произошло. Индикатор продолжил снижаться третий месяц подряд и достиг 109.3 пунктов. Прогноз составлял 115.0 пунктов.

Ослабление не такое сильное как в индексе уверенности потребителей от У. Мичиган (который так и не смог отскочить после падения до 70 пунктов в августе), однако негативный импульс в обоих индикаторах говорит о том, что подъем экономики США встретил препятствия в третьем квартале, что сделало домохозяйства более осторожными:

Детали отчета показали, что ухудшились оба ключевых компонента – настоящая ситуация и ожидания. Первый компонент снизился с 147.3 до 43.4 пунктов, второй – с 91.4 до 86.6 пунктов.

Индекс уверенности находится на минимальном уровне с февраля 2021 года.

Согласно отчету агентства, опасения о краткосрочных перспективах роста усилились, в то же время потребители сократили намерения покупать дома, автомобили, да и вообще делать дорогостоящие покупки. Беспокойство о высокой инфляции в краткосрочном периоде чуть ослабло, однако остается на высоком уровне.

При индексе выше 100 пунктов можно ожидать, что экономика еще порастет, однако серия из падений после достижения максимума в июне в 128.9 пунктов говорит о том, что потребители становятся более осторожными, поэтому темпы роста потребления будут снижаться.

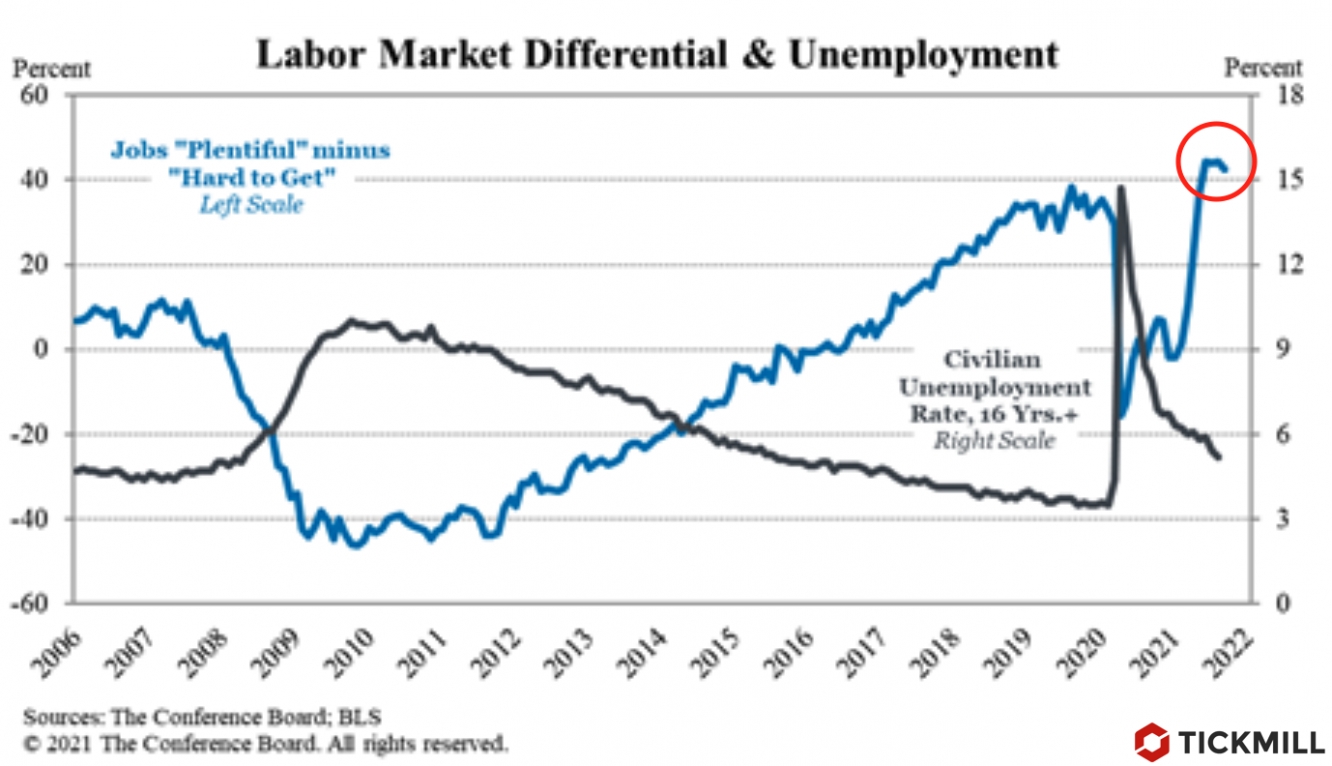

Оптимизм относительно возможностей трудоустройства, согласно отчету, продолжил отступать в сентябре от недавнего максимума:

Поэтому чудес от отчета NFP на следующей неделе ждать не стоит.

Вчерашнее взаимосвязанное движение рынков, в рамках которого падали акции, росли процентные ставки и доллар, сегодня несколько ослабло. Бегство из рисковых активов прервалось, однако инвесторов манит высокая доходность бондов в США (и ожидания их дальнейшего роста), поэтому спрос на доллар остается высоким. Сдвиг ожиданий по фунту привел к краху британца, GBP/USD с легкостью протестировала 1.35 и щупает уровни ниже. EM-валюты в целом стабильны против доллара, что говорит о том, что масштабного бегства от риска на фоне ухудшения экономических перспектив не происходит. Наблюдаемая коррекция в акциях прежде всего вызвана ротацией инвесторов из акций в дешевеющие бонды.

Пробив годовую зону поддержки, EUR/USD, приблизилась к нижней границе даунтренда, откуда ожидается отскок в область 1.1680-1.17 в краткосрочной перспективе. Кроме того, недалеко находится минимум ноября 2020 года, откуда берет свое начало бычий тренд EUR/USD:

В свою очередь, обвальные продажи по фунту могут встретить основное препятствие в зоне годовых минимумов и нижней границы основного даунтренда – 1.3430-1.3450 по GBP/USD:

Больше анализа и разбор позиций в сегодняшнем видеообзоре.

Артур Идиатулин, рыночный обозреватель Tickmill UK