Европа

Вечером пятницы Stoxx Europe 600 консолидировался в области многомесячных максимумов. По состоянию на 17:45 мск 8 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали энергетика, здравоохранение и производство товаров первой необходимости. Отставали недвижимость, ЖКХ и ИТ.

Вчерашний позитивный настрой инвесторов, обусловленный некоторым смягчением риторики ЕЦБ, сегодня сменился неуверенностью на фоне сильного отчета по рынку труда США и слабых отчетов американских технологических гигантов. Свыше 80% компонентов Stoxx Europe 600 торгуются выше своих 200-дневных скользящих средних, что является максимальным значением с апреля 2021 года. Иными словами, рынок акций Европы сильно перекуплен.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 13,3 к прибыли за прошедший год (P/E) и с коэффициентом 13,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 82,2% компаний индекса торгуются выше своей 50-дневной МА, 89,0% торгуются выше своей 100-дневной МА, 80,7% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- Индекс MSCI EM -1 045,56 п. (+0,27%), с нач. года +9,3%

- Stoxx Europe 600 -459,03 п. (-0,04%), с нач. года +8,0%

- DAX -15 408,24 п. (-0,65%) с нач. года +10,7%

- FTSE 100 — 7 883,04 п. (+0,80%), с нач. года +5,8%

США

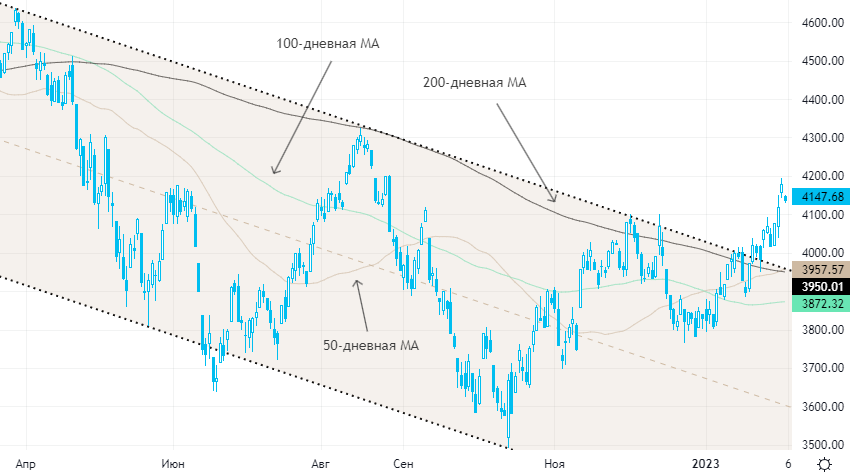

Вечером пятницы S&P 500 снижался из области достигнутых накануне многомесячных максимумов. По состоянию на 17:45 мск 10 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали энергетика, здравоохранение и финансы. Главными аутсайдерами выступали ЖКХ, недвижимость и производство товаров длительного пользования.

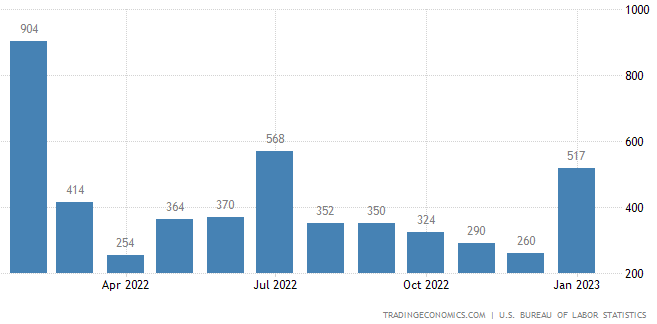

Отчет по рынку труда США за январь оказался очень сильным: число рабочих мест вне с/х сектора выросло на 517 тыс против консенсуса на уровне 188 тыс. и против 260 тыс. в декабре (пересмотрено с 223 тыс.). Уровень безработицы опустился до 3,4% (53-летний минимум), тогда как ожидался рост с 3,5% до 3,6%.

ФРС полагает, что одним из ключевых факторов обуздания инфляции станет охлаждение рынка труда США. Однако сегодняшние цифры указывают на перспективы того, что американский регулятор может проводить жесткую денежно-кредитную политику дольше, чем ожидают инвесторы. Подобная переоценка ожиданий может оказать серьезное давление на рынок акций США.

Не добавляют оптимизма и слабые отчеты Apple (NASDAQ:AAPL) и Alphabet, которые были представлены в четверг после закрытия торговой сессии.

Дивидендная доходность S&P 500 составляет 1,6%. Индекс торгуется с коэффициентом 19,8 к прибыли за прошедший год (P/E) и с коэффициентом 18,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 74,3% компаний индекса торгуются выше своей 50-дневной МА, 84,8% торгуются выше своей 100-дневной МА, 78,6% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- S&P 500 — 4 147,03 п. (-0,78%), с нач. года +8,0%

- VIX — 18,34 пт (-0.39 пт), с нач. года -3.33 пт

- MSCI World — 2 847,82 п. (+1,35%), с нач. года +9,4%

Нефть и другие сырьевые активы

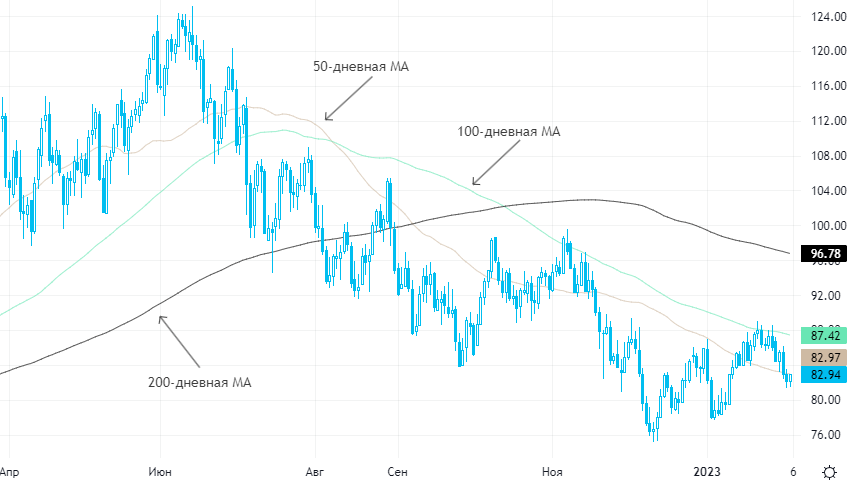

Вечером пятницы большинство сырьевых активов находились под заметным давлением, что как минимум частично было обусловлено укреплением доллара против валют G10. Нефть дорожала, однако закрывала снижением вторую неделю подряд. Надежды на быстрый рост спроса со стороны Китая несколько ослабли, а продолжающийся рост запасов в США также не внушает оптимизма.

Кроме того, ОПЕК+ не спешит сокращать добычу несмотря на возможное снижения спроса в марте—мае, когда многие НПЗ Северного полушария уйдут на сезонную профилактику. Альянс предпочитает занимать выжидательную позицию в преддверии вступления в силу эмбарго ЕС на импорт российских нефтепродуктов.

Медь также закрывала снижением вторую неделю подряд. Вероятно, рынок забежал далеко вперед, когда в середине января цены на металл достигли семимесячного максимума на тех же ожиданиях, связанных с открытием Китая. Теперь же премия, с которой медь продается в порту Яншаня относительно цен на LME, продолжает сокращаться, указывая на то, что дефицита предложения металла в Поднебесной не наблюдается.

По данным Шанхайской фьючерсной биржи, запасы меди и цинка в ее хранилищах выросли до самых высоких уровней с мая и августа соответственно. Запасы алюминия, никеля и олова также выросли.

На 17:45 мск:

- Brent, $/бар. — 83,44 (+1,55%) с нач. года -2,9%

- WTI, $/бар. — 77,31 (+1,88%) с нач. года -3,7%

- Urals, $/бар. — 57,64 (+2,38%) с нач. года -10,0%

- Золото, $/тр. унц. — 1 882,84 (-1,56%) с нач. года +3,2%

- Серебро, $/тр. унц. — 22,73 (-3,15%) с нач. года -5,1%

- Алюминий, $/т — 2 586,00 (-1,18%) с нач. года +8,7%

- Медь, $/т — 9 049,00 (-0,04%) с нач. года +8,1%

- Никель, $/т — 29 135,00 (-2,20%) с нач. года -3,0%