- Акции Peloton упали на 73,9% с начала текущего года и на 94,5% с рекордного максимума, достигнутого в январе 2021 года.

- Проблемы многострадальной компании на этом не кончаются.

«Корабль меняет курс», — торжественно заявил генеральный директор Peloton (NASDAQ:PTON) Барри Маккарти после того, как компания в четверг представила свои свежие квартальные результаты, а ее руководство сообщило о том, что реализует программу оздоровления бизнеса с опережением графика.

Несмотря на этот позитивный поворот событий, акции этой проблемой фитнес-компании, как мне кажется, все еще могут упасть до нуля на фоне сохраняющегося воздействия сразу нескольких негативных факторов.

Ужасные результаты за первый финансовый квартал

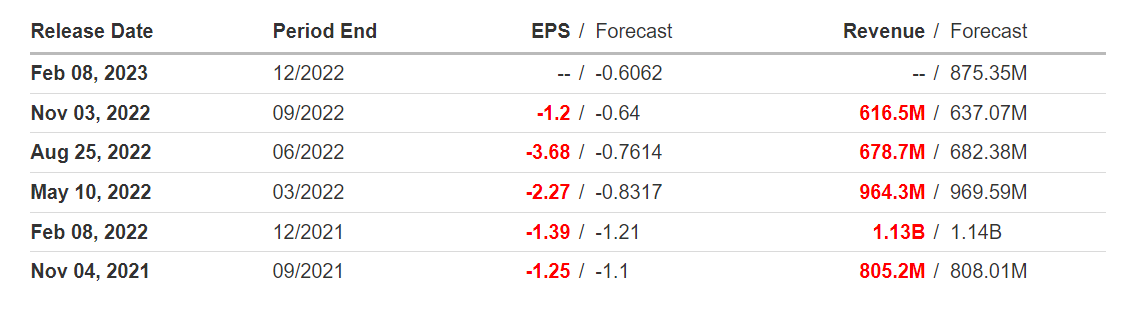

За квартал, завершившийся в сентябре, Peloton понесла убытки в размере $409 миллионов, или $1,20 на акцию, вследствие сохраняющихся расходов на реструктуризацию, связанных с масштабной программой оздоровления бизнеса. Убыток оказался почти вдвое больше консенсус-прогноза, составлявшего $0,64 на акцию.

Кроме того, этот проблемный производитель фитнес-тренажеров, продающий стационарные велосипеды и беговые дорожки, позволяющие подписчикам принимать участие в виртуальных занятиях, сообщил также о прожигании $246,3 миллиона наличности, тогда как прогноз составлял $215,3 миллиона.

Руководство предупредило, что из-за неблагоприятных макроэкономических условий компании, возможно, будет труднее достигнуть своей цели по безубыточности денежного потока во второй половине 2023 финансового года.

«Существует риск того, что мы не достигнем нашего прогноза, особенно в текущем экономическом климате и с учетом крайне сильного влияния праздничного сезона продаж на общие показатели и связанную с ним неопределенность».

Беспокойство также вызывают тренды выручки Peloton — продажи сократились на 23% по сравнению с сопоставимым периодом прошлого года (г/г) на фоне резкого снижения спроса на тренажеры для дома. Выручка в сегменте оборудования, включающего велосипеды и беговые дорожки, обвалилась почти на 60% г/г, а выручка от подписки увеличилась на 36%. Компания предупредила:

«С учетом макроэкономической неопределенности мы считаем, что краткосрочный спрос на подключаемое фитнес-оборудование, вероятно, будет оставаться под давлением».

Общее число подписчиков Peloton составило 6,7 миллиона против 6,3 миллиона в прошлом году и против 6,9 миллиона в предыдущем квартале.

Ужасные прогнозы на праздничный второй квартал

Peloton также шокировала пессимистичными прогнозами на ключевой праздничный квартал, подчеркнув целый ряд вызовов, с которыми сейчас сталкивается ее бизнес.

Компания прогнозирует скорректированный убыток во втором квартале в диапазоне $100–115 миллионов. Продажи ожидаются в диапазоне $700–725 миллионов. Консенсус-прогноз аналитиков указывал на убыток в $97 миллионов при продажах $874 миллиона.

«Программа оздоровления Peloton все еще продолжается, и в первом квартале 2023 года были зафиксированы расходы на резервы, реструктуризацию и обесценивание активов в размере $199 миллионов. При этом не все внедренные нами изменения принесли ожидаемые результаты, особенно это касается проблем с последним этапом доставки и обслуживанием клиентов», — отметил Маккарти.

Судя по крайне пессимистичным прогнозам, план оздоровления все еще не приносит желаемых плодов, что подпитывает сомнения в способности компании остаться на плаву после пандемии. С учетом этого, Peloton, как мне кажется, может столкнуться с экзистенциальной угрозой в качестве независимой компании.

Глава компании Маккарти, ранее занимавший пост финдиректора в Spotify (NYSE:SPOT) и Netflix (NASDAQ:NFLX), приступил к реализации масштабной программы оздоровления бизнеса ранее в этом году, сократив тысячи сотрудников в рамках резкого снижения расходов и начал сотрудничать с Amazon (NASDAQ:AMZN) и Dick's Sporting Goods (NYSE:DKS).

Акции Peloton обвалились на 94% с рекордного максимума

Во время пандемии коронавируса акции Peloton пережили взрывной рост на фоне локдаунов, благодаря которым возросла популярность велосипедов и велодорожек компании. В начале 2021 года рыночная капитализация Peloton достигла пика на уровне почти $50 миллиардов.

Однако вскоре отношение инвесторов к компании ухудшилось, когда спрос на тренажеры начал сокращаться после смягчения локдаунов и социальных ограничений, при котором люди снова начали посещать фитнес-центры.

После роста до рекордного максимума $171,09 в январе 2021 года, акции Peloton обвалились до минимума $6,66 на торгах 3 октября. За истекший период года бумаги упали на 73,9%. С тех пор акции восстановили часть потерь, закрывшись в четверг по $9,34, правда они все еще примерно на 94,5% отстают от рекордного пика.

Исходя из текущей стоимости акций, рыночная капитализация этой нью-йоркской компании достигает $3,2 миллиарда.

Помимо ухудшающихся фундаментальных факторов, Peloton также приходится иметь дело с неблагоприятными макроэкономическими условиями, включая повышение процентных ставок, всплеск инфляции и беспокойство о рецессии.

В целом повышение процентных ставок обычно оказывает сильное давление на акции роста из технологического сектора, создавая угрозу для долгосрочных денежных потоков таких компаний.

Подведем итоги

Вкладывать деньги в убыточные компании с отрицательным свободным денежным потоком и высокими темпами прожигания наличности опасно в любой ситуации, но сегодня это рискованно как никогда.

И хотя акции Peloton не превратятся в фантики уже завтра, судьба этого проблемного производителя тренажеров для дома решится в ближайшие месяцы.

Peloton — это, безусловно, мощный бренд с верной армией фанатов. Однако на завоевание расположения инвесторов у компании остается все меньше времени.

Дисклеймер: На момент написания статьи у Джесси была открыта короткая позиция по S&P 500 и Nasdaq 100 через биржевые фонды ProShares Short S&P500 (NYSE:SH) и ProShares Short QQQ (NYSE:PSQ). У него также была открыта длинная позиция по биржевым фондам Energy Select Sector SPDR® (NYSE:XLE) и Health Care Select Sector SPDR® (NYSE:XLV). Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.