Несмотря на полное отсутствие каких-либо фундаментальных причин для бурного роста, рынки ведут себя очень позитивно. Уровень негатива в рыночных настроениях, в последнее время, настолько велик что для разгона наверх достаточно совсем немного – все истосковались по росту.

Общая картина

Все ключевые индексы на прошлой неделе показали восходящее движение от 4% до 8%.

Столь бурная динамика прошлой недели связана с отчётностью FAANG. В общем зачёте, несмотря на плохие отчёты Google (NASDAQ:GOOGL) и Meta (NASDAQ:META) (Организация запрещена в РФ), всё выглядит довольно неплохо. Прибыли немного выше ожиданий, EPS также показывают небольшой прирост относительно прогнозов, а что нам ещё нужно?)

На фоне укрепления рисковых активов индекс доллара показывает нисходящую динамику, что довольно логично.

Интересно тут, что на недельном периоде отчётливо видна трендовая линия восходящего движения. Её пробой может означать довольно серьёзную коррекцию индекса доллара и рост рисковых активов, но пока что сам индекс держится выше этой линии.

Индекс волатильности показал значительное снижение на прошлой неделе, указывая на органичность происходящего на рынке.

С начала этого года установился довольно чёткий коридор значений для этого индекса. Сейчас VIX снова отбился от верхней границы в 33 б.п. и направился в сторону нижней на уровне 20 б.п.

С начала августа доходность десятилеток, да и в принципе всего дальнего конца кривой доходности, показала первую неделю со снижением.

Конечно же, это не означает резкую остановку и разворот доходности в обратную сторону. Но накануне заседания ФРС это может быть интересной подсказкой о дальнейшем направлении рынка. Хотя, может быть, так просто повлияла отчётность FAANG, ведь эти компании имеют колоссальное влияние на фондовый рынок.

Корзина металлов в лице золота и меди топчется на месте.

Динамика этих двух важных индикаторов базовой метрики уже которую неделю подряд указывает на неуверенность участников рынка. Медведи пока что сохраняют полный контроль над трендом этих инструментов, хотя медь и показывает некоторое замедление нисходящего тренда, консолидируясь на уровне ~3,45$.

События, статистика

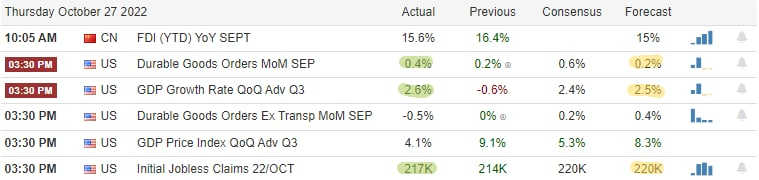

На прошлой неделе мы увидели очередное обновление статистики по ВВП США и рынку труда.

Это обновление указывает на то, что у американской экономики всё в порядке. ВВП показывает рост несколько лучше прогнозных ожиданий, после двух отрицательных кварталов. Заказы на промышленные товары длительного пользования также растут, пусть и немного. Рынок труда всё ещё сильный — количество заявок на пособие по безработице несколько ниже прогнозного ожидания, и всё ещё на невысоком уровне. Такая статистика может говорить не в пользу снижения инфляции. Да и сильный рынок труда даёт ФРС уверенность в ужесточении монетарной политики.

На этой неделе нас ждёт много интересного: статистика по индексу деловой активности в промышленном секторе, торговый баланс, индекс деловой активности в непромышленном секторе, а также обновление статистики по рынку труда – мы узнаем количество открытых вакансий, количество рабочих мест, а также уровень безработицы. Пока что уровень открытых вакансий находится на очень высоком уровне ещё со времён пандемии, количество рабочих мест соответствует своим среднестатистическим значениям, а уровень безработицы рекордно-низкий.

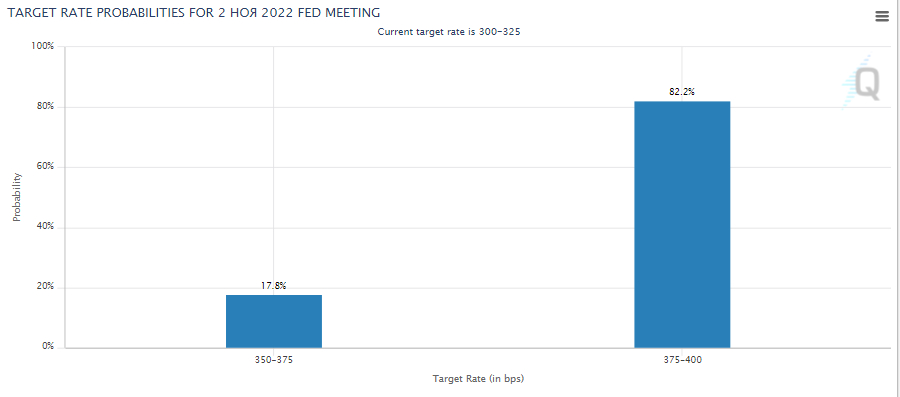

В среду нас ждёт очередное заседание ФРС по монетарной политике.

Пока что участники рынка прогнозируют очередное трёхкратное повышение ключевой ставки на 0,75%. Исходя из рассмотренных выше показателей, это довольно логичный исход заседания. Но, как всегда, самое интересное мы услышим на пресс-конференции после. Буду как всегда вести его в режиме он-лайн у себя на канале в телеграмме.

Резюме

Эта неделя будет очень насыщена событиями, как я и описал выше. Множество обновлений статистических данных американской экономики и рынка труда покажет общую динамику, а господин Пауэлл, как всегда, заставит нас очень сильно поволноваться. Рынок растёт на протяжении всего октября, и резонным будет вопрос – как долго он продолжит это делать?

Чисто технически можно идентифицировать разворот нисходящего тренда, если смотреть на картину ключевых индексов. Да и всеобщий уровень негатива настолько зашкаливает, что уже трудно поверить в сильное снижение на ближайший период времени. Да, конечно же, есть ещё масса причин, которые я описывал в своих прошлых статьях. Можете ознакомиться тут и тут. Все они также указывают на остановку снижения рисковых активов.

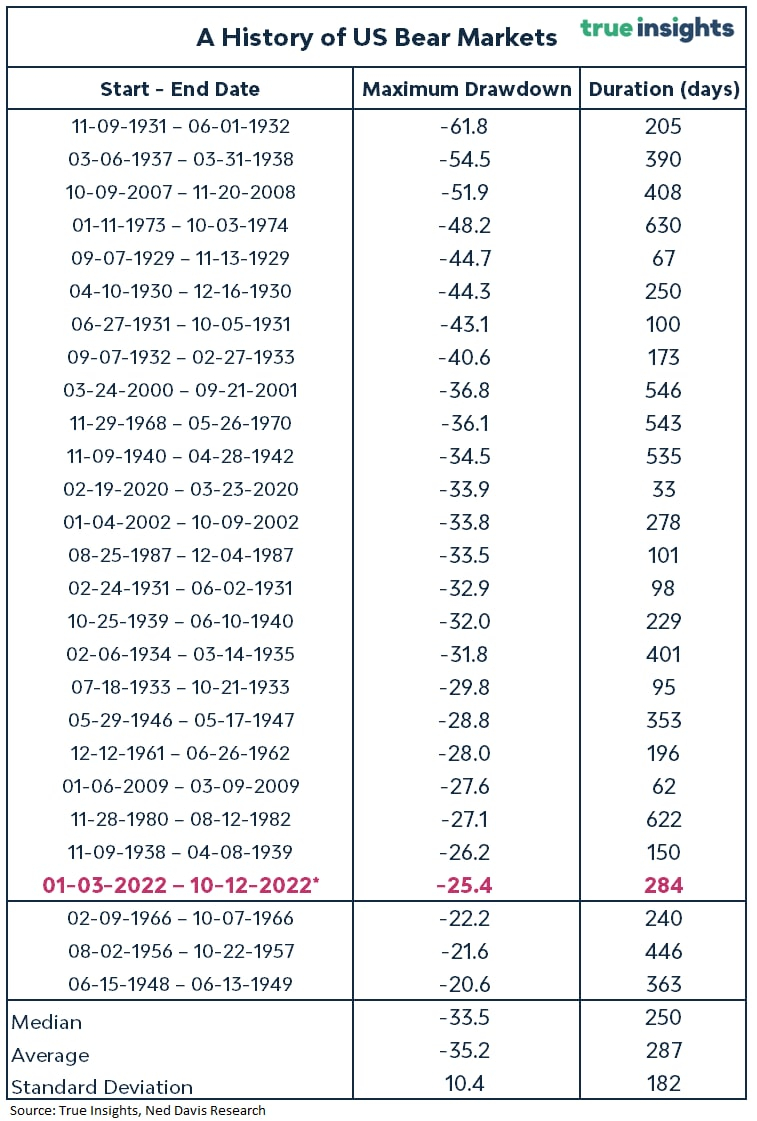

Интересным добавлением к ранее озвученным мной причинам для остановки медвежьего тренда может быть данная статистика по историческим снижениям рынка, которая ведётся с 1931 года, т.е. от великой депрессии в США. Так вот, статистически, медвежий тренд на рынке длится в среднем 287 дней. На момент 12 октября этого года медвежий тренд длится уже 284 дня, что хорошо укладывается в среднестатистическое значение.

В общем зачёте мы стоим на пороге смены тренда на бычий. Основа для этого движения уже заложена, осталось укрепить позиции октябрьского роста пробоем нисходящих трендовых линий на графиках всех ключевых индексов американского рынка. Сейчас всё ещё актуальна краткосрочная торговля, т.к. волатильность на рынке довольно высока. Более аккуратным участникам рынка можно аккуратно добирать интересующие их инструменты, но всё же стоит дождаться более уверенной заявки от быков. Да и подтверждение позитива со стороны фундаментальных показателей было бы неплохо увидеть.

Как всегда, сохраняйте трезвый взгляд на происходящее и соблюдайте риск- и мани-менеджмент. Желаю всем высоких прибылей!

Больше интересной информации по рынку вы можете увидеть в моём телеграм-канале, проходите по ссылке в моём профиле.